Spekulationssteuer und Immobilien: Was du wissen musst

Dieser Beitrag wurde zuletzt am 9. Dezember 2023 aktualisiert.

Du spielst mit dem Gedanken, in Immobilien zu investieren, um ein solides Vermögen aufzubauen? Das ist eine kluge Entscheidung!

Aber bevor du den ersten Schritt machst, gibt es einige wichtige Dinge, die du wissen solltest. Und ein wichtiger Punkt ist natürlich die Steuer und die steuerlichen Gesichtspunkte deines Investments.

Und deswegen soll es in diesem Artikel heute konkret um ein spezielles steuerliches Sub-Thema gehen: die Spekulationssteuer auf Immobilien.

Aber was ist die Spekulationssteuer überhaupt?

Die Spekulationssteuer ist eine Steuer, die auf den Gewinn aus dem Verkauf einer Immobilie erhoben wird, wenn der Verkauf innerhalb von zehn Jahren nach dem Kauf erfolgt.

Und ja, auch wenn du gerade erst mit dem Kauf von Immobilien beginnst und noch gar nicht über den Verkauf nachdenkst, ist es wichtig, diese Steuer zu verstehen, da sie deine langfristige Investitionsstrategie beeinflussen kann.

In diesem Artikel will ich dir daher alles Wichtige über die Spekulationssteuer erklären, damit du gut informiert in deine Immobilieninvestition starten kannst. Also, lass uns loslegen!

Das wichtigste in Kurzform

Hier schon einmal die wichtigsten Punkte aus diesem Artikel als FAQ:

Was ist die Spekulationssteuer?

Die Spekulationssteuer ist eine Form der Einkommensteuer, die auf den Gewinn aus dem Verkauf von Vermögenswerten wie Immobilien erhoben wird, wenn der Verkauf innerhalb eines bestimmten Zeitraums nach dem Kauf erfolgt.

In Deutschland beträgt dieser Zeitraum, auch Spekulationsfrist genannt, zehn Jahre.

Diese Frist wird im § 23 Abs. 1 Nr. 1 des Einkommensteuergesetzes (EStG) näher definiert.

Das bedeutet, wenn du eine Immobilie kaufst und innerhalb von zehn Jahren mit Gewinn verkaufst, könnte die Spekulationssteuer anfallen.

Die Spekulationssteuer im Kontext von Immobilien

Jetzt fragst du dich vielleicht: “Wie betrifft das mich als zukünftigen Immobilieninvestor?” Gute Frage!

Stell dir vor, du kaufst eine Immobilie als Investition. Du planst, sie zu vermieten und so ein stetiges Einkommen zu erzielen.

Aber was passiert, wenn sich die Marktbedingungen oder deine Prioritäten ändern und du dich entscheidest, die Immobilie zu verkaufen?

Wenn du dies innerhalb der zehnjährigen Spekulationsfrist tust und dabei einen Gewinn erzielst, musst du diesen Gewinn in deiner Einkommensteuererklärung angeben und versteuern.

Konkreter: der Gewinn aus dem Verkauf wird dann zu deinem zu versteuernden Einkommen hinzugefügt und entsprechend besteuert.

Du kannst dich mental also darauf einstellen, dass über 42% von deinem Gewinn direkt an den Fiskus fließen!

Es gibt jedoch einige Ausnahmen von dieser Regel. Zum Beispiel, wenn du die Immobilie selbst bewohnst.

In diesem Fall kannst du die Immobilie nach einer bestimmten Zeit der Eigennutzung steuerfrei verkaufen. Aber dazu später mehr.

Wichtig ist, jetzt erst einmal nur, dass du als angehender Immobilieninvestor die Spekulationssteuer im Blick behältst, denn sie kann einen erheblichen Einfluss auf deine Rendite haben.

Im nächsten Abschnitt werden wir uns genauer ansehen, wie die Spekulationssteuer berechnet wird und wie du sie möglicherweise minimieren kannst. Bleib also dran!

Spekulationsfrist

Die Spekulationsfrist ist der Zeitraum, in dem du als Immobilienbesitzer beim Verkauf deiner Immobilie die Spekulationssteuer auf den Gewinn zahlen musst.

Verkaufst du die Immobilie erst nach dem Ende der Spekulationsfrist ist, musst du auch keine Steuer auf den Gewinn mehr zahlen.

Wie wird die Spekulationsfrist berechnet?

Die Spekulationsfrist beträgt in Deutschland grundsätzlich 10 Jahre und sie beginnt ab dem Tag zu laufen, an dem du den Kaufvertrag für die Immobilie unterzeichnest.

Unterschiede in der Frist für selbstgenutzte und vermietete Immobilien

Es gibt jedoch Ausnahmen von dieser Regel. Wenn du die Immobilie selbst bewohnst, kann die Spekulationssteuer entfallen.

Dies gilt auch, wenn du die Immobilie im Jahr des Verkaufs und in den beiden vorangegangenen Jahren selbst bewohnt hast.

Wie du dir sicherlich denken kannst, gibt es natürlich noch viele weitere Besonderheiten zur Spekulationsfrist für Immobilien in Deutschland. Tatsächlich so viele, dass ich diese Themen in einen eigenen Artikel ausgelagert habe, den ich dir hier als weiterführende Lektüre ans Herz legen möchte: Wie lange ist die Spekulationsfrist bei Immobilien?

Wie hoch ist die Spekulationssteuer für Immobilien?

Jetzt, da wir die Grundlagen der Spekulationssteuer und der Spekulationsfrist geklärt haben, fragst du dich sicherlich:

“Wie hoch ist eigentlich die Spekulationssteuer für Immobilien?”

Die Antwort darauf ist tatsächlich nicht ganz einfach, da sie von verschiedenen Faktoren abhängt. Aber lass’ uns das alles genauer betrachten.

Berechnung der Spekulationssteuer

Die Höhe der Spekulationssteuer hängt von deinem persönlichen Einkommensteuersatz und dem Gewinn ab, den du mit dem Verkauf deiner Immobilie erzielt hast.

Der Gewinn ist die Differenz zwischen dem Verkaufspreis und den Anschaffungs- und Herstellungskosten der Immobilie.

Wichtig: Wenn du die Immobilie nicht privat hältst, sondern zum Beispiel über eine vermögensverwaltende GmbH, dann musst du den Gewinn nicht mit deinem persönlichen Einkommensteuersatz versteuern, sondern anders. Aber dann sind alle Regeln anders, und es gibt rechtlich gar keine Spekulationssteuer und Spekulationsfrist mehr, weswegen ich im folgenden immer davon ausgehe, dass du die Immobilie in deinem Privatbesitz hältst.

Beispiel zur Berechnung der Spekulationssteuer

Lass’ uns jetzt aber zu einem (vereinfachten) Beispiel für die Berechnung der Spekulationssteuer kommen.

Angenommen, du hast eine Immobilie für 400.000 Euro gekauft und verkaufst sie innerhalb der Spekulationsfrist für 500.000 Euro. Dein Gewinn beträgt also 100.000 Euro.

400.000€ - 300.000€ = 100.000€

Nehmen wir weiter an, dein persönlicher Einkommensteuersatz beträgt 42%. Die Spekulationssteuer auf deinen Gewinn würde dann 42.000 Euro betragen (42% von 100.000 Euro).

100.000€ * 42\% = 42.000€

Auch wenn das Beispiel im Prinzip korrekt ist, lässt es jedoch einige wichtige Faktoren außer acht. So musst du zum Beispiel nicht den gesamten Verkaufspreis ansetzen, sondern kannst eventuelle Verkaufskosten die du hast (z.B. eine Maklerprovision) abziehen.

Auf der anderen Seite musst du aber auch alle Abschreibungen (Absetzung für Abnutzung, AfA); die du während der Haltedauer geltend gemacht hast, nachversteuern, wenn du die Immobilie innerhalb der Spekulationsfrist verkaufst.

Um genau diese Rechnung für dich möglichst einfach zu machen, habe ich einen Online-Rechner entwickelt, mit dem du die voraussichtliche Spekulationssteuer für deine Immobilie berechnen kannst.

Online-Rechner zur Berechnung der Spekulationssteuer

Fallstudie: Kauf und Verkauf einer Immobilie innerhalb der Spekulationsfrist

Nachdem wir die grundlegenden Prinzipien der Spekulationssteuer und ihre Berechnung theoretisch besprochen haben, lass’ uns jetzt anhand einer realitätsnahen Fallstudie ansehen, wie das Ganze in der Praxis aussieht.

Diese Fallstudie hilft dir hoffentlich dabei, die theoretischen Konzepte mit einem konkreten Beispiel greifbarer zu machen und zeigt die potenziellen finanziellen Auswirkungen der Spekulationssteuer auf Immobilieninvestitionen auf.

Hintergrund: Herr Müller, ein Privatinvestor, kauft am 1. März 2015 eine Immobilie zum Preis von 300.000 Euro. Er plant, die Immobilie als Kapitalanlage zu nutzen, weshalb er in den kommenden Jahren verschiedene Renovierungs- und Modernisierungsmaßnahmen durchführt. Diese Maßnahmen umfassen eine neue Heizungsanlage, die Erneuerung der Elektrik und eine moderne Einbauküche. Die Gesamtkosten der Renovierung belaufen sich auf 50.000 Euro.

Verkauf: Im April 2023 entscheidet sich Herr Müller, die Immobilie zu verkaufen. Der Verkauf erfolgt zu einem Preis von 450.000 Euro. Da der Verkauf innerhalb der zehnjährigen Spekulationsfrist stattfindet, muss Herr Müller den Gewinn versteuern.

Berechnung des steuerpflichtigen Gewinns:

- Kaufpreis der Immobilie: 300.000 Euro

- Renovierungskosten: 50.000 Euro

- Verkaufspreis: 450.000 Euro

Der steuerpflichtige Gewinn ist nun

\text{Verkaufspreis} - (\text{Kaufpreis} + \text{Renovierungskosten})

In diesem Beispiel also

450.000€ - (300.000€ + 50.000€) = 100.000€

Die Spekulationssteuer (bei einem Steuersatz von 42%) sind dann:

42\% \times 100.000€ = 42.000€

Steuerliche Betrachtung: Herr Müller muss nun den Gewinn von 100.000 Euro in seiner Einkommensteuererklärung angeben. Angenommen, sein persönlicher Einkommensteuersatz beträgt 42 %, dann ergibt sich eine Spekulationssteuer von 42.000 Euro (42 % von 100.000 Euro).

Wann fällt die Spekulationssteuer an und wann ist man befreit?

Ok, wir wissen jetzt wie man die Spekulationssteuer berechnet und dass die Spekulationsfrist 10 Jahre sind.

Aber: Fällt die Spekulationssteuer eigentlich immer an und gibt es Situationen, in denen man von ihr befreit ist?

Ausnahmen und Befreiung von der Spekulationssteuer

Wie üblich, gibt es natürlich Ausnahmen!

Eine der wichtigsten Ausnahmen betrifft selbstgenutzte Immobilien.

Wenn du eine Immobilie selbst nutzt, also darin wohnst, bist du von der Spekulationssteuer befreit.

Und ja, du musst nicht ununterbrochen in der Immobilie wohnen oder gewohnt haben!

Es reicht, wenn du im Jahr des Verkaufs und in den beiden vorangegangenen Jahren selbst darin gewohnt hast, um von der Spekulationssteuer befreit zu sein.

Hierzu heißt es in § 23 Absatz 1 Satz 1 Nr. 1 Satz 3 EStG wie folgt:

Ausgenommen sind Wirtschaftsgüter, die im Zeitraum zwischen Anschaffung oder Fertigstellung und Veräußerung ausschließlich zu eigenen Wohnzwecken oder im Jahr der Veräußerung und in den beiden vorangegangenen Jahren zu eigenen Wohnzwecken genutzt wurden;

Wenn du also planst eine Immobilie zu verkaufen, kann es sich lohnen “kurz” vor dem Verkauf noch in die Immobilie zu ziehen und sie selbst zu nutzen, um von dieser Ausnahme zur Spekulationssteuer Gebrauch machen zu können.

Geschichte und Entwicklung der Spekulationssteuer bei Immobilien

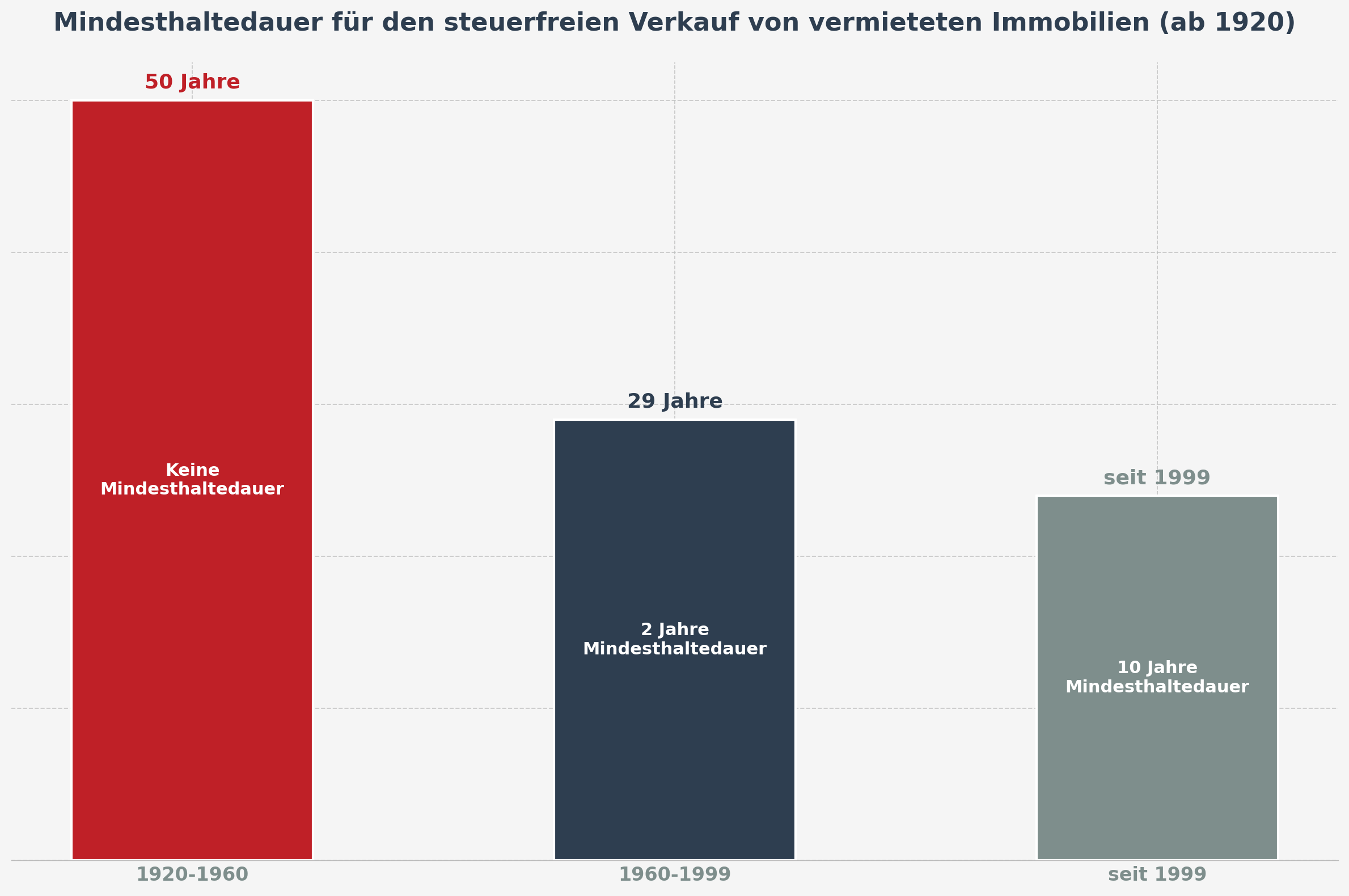

In der ersten Version des deutschen Einkommensteuergesetzes vom 29. März 1920 gab es noch gar keine Spekulationsfrist für Immobilienverkäufe.

Das änderte sich erst mit der einer Gesetzesnovelle vom 15. Oktober 1960. Hier wurde erstmals der § 23 “Spekulationsgeschäfte” zum Einkommensteuergesetz hinzugefügt.

Damals galt noch eine Spekulationsfrist von zwei Jahren für Immobiliengewinne.

Die nächste wesentliche Änderung gab es dann am 31. März 1999 mit dem Steuerentlastungsgesetz 1999/2000/2002: Die Frist, über die man eine Immobilie mindestens halten musste, um sie steuerfrei verkaufen zu können, wurde von zwei auf zehn Jahre erhöht.

Betrachtet man diese Entwicklung, zeigt sich, dass sich die Gesetzgebung im Laufe der Zeit immer wieder verschärft hat, um Immobiliengewinne immer stärker zu besteuern.

Schreibt man diese Entwicklung fort, könnte es durchaus sein, dass die Möglichkeit des steuerfreien Immobilienverkaufs irgendwann einmal ganz wegfällt.

Ein kleines Quiz zum Abschluss…

Was denkst du, bist du inzwischen ein Experte zum Thema Spekulationssteuer und kennst alle Tricks und Fallstricke?

Lass’ es uns in einem schnellen Quiz mit 6 Fragen herausfinden!

Fazit

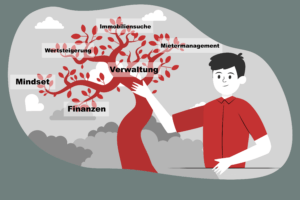

Diese Reise durch die Welt der Spekulationssteuer war hoffentlich informativ und aufschlussreich für dich.

Denn, wie wir gesehen haben, spielt die Spekulationssteuer eine wichtige Rolle beim Thema Investieren in Immobilien, da sie am Ende einen erheblichen Einfluss auf deine Rendite haben kann.

Du solltest daher deine Investition immer vom Ende her denken und schon beim Kauf überlegen, was du einmal mit dem Objekt, welches du gerade kaufst, machen willst.

Möchtest du das Objekt zum Beispiel mindestens 10 Jahre lang halten, kann dir die Spekulationssteuer egal sein, aber wenn du planst, das Objekt ohnehin in ein paar Jahren wieder zu verkaufen, können andere Strukturen vielleicht besser für dich sein.

Auch ist es wichtig zu verstehen, dass die Spekulationssteuer nicht immer anfällt und es Ausnahmen gibt, die du zu deinem Vorteil nutzen kannst. Insbesondere die Regelung für selbstgenutzte Immobilien kann helfen, die Steuerlast zu minimieren.

Denkst du, ich habe wichtige Punkte im Artikel vergessen? Schreib’ es mir in die Kommentare und ich versuche den Artikel entsprechend zu erweitern!

Bis zum nächsten Mal und viel Erfolg bei deinen Immobilieninvestitionen!