Wie steht es um meine Einkünfte im Alter? – Altersvorsorge mit Immobilien

Dieser Beitrag wurde zuletzt am 21. September 2023 aktualisiert.

Am Anfang meiner Reise zu Immobilien als Geldanlage stand für mich die Frage nach meiner Altersabsicherung. Ich wollte in Immobilien investieren, um später, während meiner Rente, auf nichts verzichten zu müssen.

In diesem Artikel möchte ich daher das Thema “Einkünfte im Alter” beleuchten und dir zeigen, wie du mit Immobilien eine Altersvorsorge aufbauen kannst.

Aber auch wenn du aus anderen Gründen Vermieter werden willst, oder wenn du dir noch nicht sicher bist, ob du deine Altersvorsorge mit Immobilien sicherstellen willst, kann ich dir diesen Artikel empfehlen.

Das wichtigste in Kurzform

Hier schon einmal die wichtigsten Punkte aus diesem Artikel als FAQ:

Die verschiedenen Säulen der Altersvorsorge

Bevor wir auf das Thema “Altersvorsorge mit Immobilien” eingehen, möchte ich kurz noch einmal auf die verschiedenen Säulen der Altersvorsorge in Deutschland eingehen.

Grundsätzlich teilt sich das Renteneinkommen für die meisten Menschen in Deutschland auf drei Bereiche / Säulen auf: die gesetzliche Rente, die betriebliche Altersvorsorge und dann noch die zusätzliche private Altersvorsorge, zum Beispiel über Aktien, Anleihen oder eben Immobilien.

Erste Säule zur Altersvorsorge: Die gesetzliche Rente

Die klassische Deutsche Rentenversicherung. Während unseres Berufslebens zahlen wir Geld ein und später bekommen wir hoffentlich regelmäßig etwas raus.

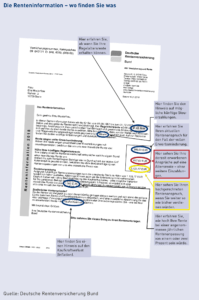

Wie viel du herausbekommst, kannst du auf deinem Rentenbescheid sehen. Im Bild siehst du einen Muster-Rentenbescheid von 2019 mit den wichtigen Feldern.

Im Bild habe ich die beiden interessantesten Felder hervorgehoben: Rot hervorgehoben siehst du deine derzeit erworbenen Rentenansprüche, wenn du heute deinen Job kündigen würdest und nichts mehr einzahlen würdest.

Gelb hervorgehoben siehst du deine hochgerechneten Rentenansprüche, wenn du wie geplant in Rente gehst und bis dahin weiter jedes Jahr so viel einzahlst, wie du aktuell einzahlst.

Die Zahlen klingen vermutlich erst einmal ganz gut, warum also überhaupt über Immobilien als Geldanlage nachdenken und sich den Stress machen?

Weil die Werte die du hier siehst, leider in heutiger Kaufkraft angegeben sind. Du bekommst diese Summe aber nicht heute, sondern erst in vielen Jahren.

Dies steht auch in dem Schreiben, aber die meisten Menschen überlesen es gerne. Je nachdem wie alt du bist, ist der hier genannte Betrag aufgrund der Inflation später deutlich weniger wert als heute. Wie viel weniger es sein wird, kann dir heute keiner sagen.

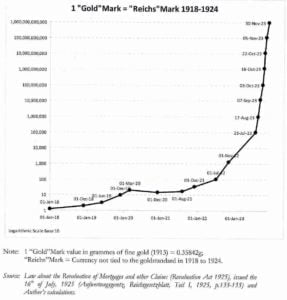

In den letzten Jahren lag die Inflation in Deutschland nach offiziellen Angaben bei rund zwei Prozent.

Schauen wir weiter zurück, gab es aber auch schon Zeiten, wo das Geld mit über sechs Prozent pro Jahr entwertete.

Die historischen Inflationsraten in Deutschland kannst du auf der Webseite inflation.eu nachlesen.

Rechnen wir konservativ und nehmen drei Prozent Inflation an, halbiert sich der Wert deines Geldes im Schnitt alle 24 Jahre. Anders ausgedrückt: Ich verspreche dir heute, dass ich dir in 24 Jahren 1000€ gebe.

Sobald du das Geld endlich hast, kannst du dir aber nur noch so viel kaufen wie heute für 500€.

Zweite Säule zur Altersvorsorge: betriebliche Altersvorsorge

Viele Deutsche schließen bei ihrem Arbeitgeber eine betriebliche Altersvorsorge ab (bAV). Die Verträge sind sehr unterschiedlich, aber ein Mal im Jahr solltest du Unterlagen von deinem Arbeitgeber oder Versicherer bekommen. Dort steht, wie viel du später voraussichtlich ausgezahlt bekommen wirst.

Auch hier gilt dasselbe wie bei der gesetzlichen Rentenversicherung: In 20 oder 30 Jahren kannst du dir für das versprochene Geld vermutlich nur noch halb so viel kaufen wie heute.

Dritte Säule zur Altersvorsorge: Dein Einkommen aus Aktien und anderen Sachvermögen

Bei der dritten Säule sind wir jetzt endlich im Bereich der komplett freien, eigenen Vorsorge. Von Säule zu Säule bekommst du mehr Verantwortung und mehr Freiheiten.

Bei der gesetzlichen Rentenversicherung hast du überhaupt keine Freiheiten in der Gestaltung. Weder kannst du bestimmen wie dein Geld verwendet werden soll, noch legst du fest, wie viel du einzahlst.

Bei der betrieblichen Altersvorsorge hast du immerhin einen gewissen Spielraum über die Höhe deiner Einzahlungen. Bei der Art und Weise wie dein Geld verwendet wird, hast du aber meist kein Mitspracherecht.

Vermutlich bietet dein Arbeitgeber genau einen Vertrag an und du kannst ihn entweder annehmen oder eben nicht.

Bei der dritten Säule gibt es derartige Beschränkungen nicht. Du kannst so viel oder so wenig Geld investieren, wie du möchtest und bist komplett frei, wie du es investiert.

Du kannst dein Geld entweder in die Schulden anderer Menschen investieren (z.B. Bonds) oder in Aktien und andere Sachwerte. Und gerade das macht die dritte Säule für mich so attraktiv.

Dadurch, dass wir hier in Sachwerte anlegen können, brauchen wir uns um die Inflation keine Sorgen mehr zu machen.

Immer wenn ich jemandem Geld leihe und das Versprechen bekomme, das Geld in X Jahren zurückzubekommen, gilt dieses Versprechen für den Nennwert des Geldes.

Wie vorher erwähnt, reduziert sich der Wert dieses Versprechens aber mit jedem Jahr. Anders bei Sachwerten: Kaufe ich heute so viele Coca-Cola-Aktien, dass ich ein Prozent an Coca-Cola besitze, besitze ich in 20 Jahren noch immer diese ein Prozent an Coca-Cola.

Im Gegensatz zu Geld wird die Menge an Coca-Cola-Aktien nämlich nicht jedes Jahr erhöht und damit entwertet.

Bei allen andern Sachwerten, insbesondere Immobilien, verhält es sich gleich. Nehmen wir an, ich kaufe ein Haus mit 100qm Wohnfläche und 1000qm Grundstück in der Münchner Innenstadt.

In 20 Jahren hat das Haus noch immer 100qm Wohnfläche und ein 1000qm großes Grundstück. Die verfügbare Fläche in der Münchner Innenstadt hat sich in der Zeit ebenfalls nicht vergrößert.

Prozentual gesehen gehört mir noch immer gleich viel Besitz in München. Die Inflation hat den Wohnwert meiner Immobilie nicht verändert.

Nur das Geld um mich herum ist jetzt weniger wert. Um dies auszugleichen, kann ich somit für meine Immobilie jedes Jahr die Miete in Höhe der Inflation anpassen. Ich biete ja für meine Mieter weiterhin die gleiche Leistung.

Das Geld, in dem ich für meine Leistung bezahlt werde, ist weniger Wert, nicht aber meine erbrachte Leistung.

Aus diesem Grund nehme ich für die weiteren Rechnungen an, dass unser Einkommen, welches wir aus Sachwerten beziehen, im Laufe der Jahre mit der Inflation wächst und wir in 30 Jahren aus dieser Quelle noch dieselbe Kaufkraft beziehen wie heute.

Wenn du mehr darüber erfahren möchtest, wie die einzelnen Kosten und Erträge von Immobilien sich in Zeiten von Inflation verhalten und worauf du hierbei achten musst, schaue dir unbedingt auch den Artikel “Sind Immobilien ein guter Schutz gegen Inflation?” hier auf dem Blog an.

Berechnung der Einkünfte im Alter

Lass’ uns jetzt deine Einkünfte im Alter berechnen, um ein Gefühl zu bekommst, ob du eine extra Altersvorsorge mit Immobilien als Kapitalanlage brauchst.

Meine Rechnung für mein passives Einkommen

Um die Rechnung einfach zu halten (und weil ich lieber pessimistisch rechnen möchte) treffe ich für mich ein paar Annahmen, die ich dir kurz erläutern möchte. Ich gehe in meinen Rechnungen davon aus, dass

- die gesetzliche Rente schwächer ansteigt als die Inflation.

- meine Wertpapiere in der dritten Säule nur genau mit der Inflation steigen.

- ich meine Mieteinnahmen nur im Rahmen der Inflation steigere.

- wir eine Inflation von zwei Prozent pro Jahr haben werden.

Lass’ uns mit diesen Annahmen ein konkretes Beispiel für den heute 35-jährigen Max Mustermann durchrechnen.

Da Max sich für Immobilien interessiert und Kapital ansparen konnte, gehe ich davon aus, dass er besser als der Durchschnitt verdient und jährlich 50.000€ Brutto bekommt. Vermutlich hat Max studiert und zahlt deswegen insgesamt nur 40 Jahre in die Rentenkasse ein. Pro Jahr verdient er um die Hälfte mehr als der Durchschnitt. In Summe sammelt er also 40*1.5=60 Rentenpunkte. Er kann somit, Stand heute, mit einer Rente von 60*28.14€=1688€ rechnen.

| Monatliches Einkommen | 4166 |

| Einzahlung Rentenkasse | 40 Jahre |

| Anzahl Rentenpunkte | 60 |

| Wert Rentenpunkt (heute) | 28,14€ |

| Erwartete Rente | 1688.4 |

Darüber hinaus hat Max 40 Jahre lang in die bAV bei seinem Betrieb eingezahlt und bekommt dafür 700€ von seiner bAV pro Monat ausgezahlt.

| Monatliches Einkommen | 4166 |

| Einzahlung BAV | 40 Jahre |

| Einzahlung BAV | 4% |

| Erwartete Rente | 700 |

Max hat in 60.000€ in Aktien und Wertpapiere investiert und bekommt hieraus 2400€ pro Jahr. (Annahme: 4% Dividende). Das entspricht einem monatlichen Einkommen von 200€.

| Wert Aktiendepot | 60000 |

| Dividende pro Jahr | 4% |

| Erwartete Auszahlungen | 200 |

Ändert sich an seiner Situation nichts, hat Max in 32 Jahren, wenn er 67 ist, monatliche Einkünfte von 1688€ + 700€ + 200€ = 2588€.

| Auszahlung pro Jahr | |

| GRV | 1688 |

| BAV | 700 |

| Depot | 200 |

| Summe | 2588 |

Wie viele Rentenpunkte kann ich pro Jahr maximal sammeln?

Selbst als hochbezahlter Spezialist gibt es eine maximale Anzahl an Rentenpunkten, die du pro Jahr verdienen kannst. Selbst mit dem höchsten Verdienst kannst du nämlich maximal zwei Rentenpunkte pro Jahr sammeln.

Auch wenn du über 72.000€ verdienst (das doppelte des Durchschnittseinkommen) sammelst du pro Jahr maximal zwei Rentenpunkte. S

Selbst wenn Max jedes Jahr über 72.000€ Brutto verdient, könnte er daher maximal 40*2.0=80 Rentenpunkte sammeln. Er könnte somit maximal mit einer Rente von 80*28.14€=2251€ rechnen.

Wie viel ist dies nun in heutiger Kaufkraft?

Seine Rente wird steigen, aber vermutlich langsamer als die Inflation. Jahr für Jahr kann Max also weniger für seine Rentenansprüche kaufen. Gehen wir davon aus, dass die Rente pro Jahr 0.5% weniger steigt als die Inflation, hat er am Ende 1688€*(1-0.005)^32=1437€ in heutiger Kaufkraft.

Bei der betrieblichen Altersvorsorge verhält es sich ähnlich: Hier nehme ich an, dass sie maximal mit der Inflation steigt. Die Kaufkraft bleibt über 32 Jahre also erhalten. In 32 Jahren hat Max daher ein passives Einkommen von 700€.

Bei der dritten Säule ist Max in Unternehmen investiert, weswegen ich davon ausgehe, dass er in 32 Jahren einen Betrag bekommt, der weiterhin der heutigen Kaufkraft von 200€ entspricht.

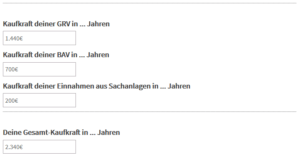

Max hat somit ein passives Einkommen in 32 Jahren das einer heutigen Kaufkraft von 1437€ + 700€ + 200€ = 2337€

Gibst du diese Beispielwerte in den Rechner weiter unten ein, bekommst du das Ergebnis im Screenshot. Das Ergebnis sind genau die 2337€ die wir oben kompliziert von Hand berechnet haben (die Abweichung um 3€ kommt daher, dass man im Rechner die Eingaben nur auf 10€ genau machen kann).

Nachdem wir den Rechenweg nachvollzogen haben, hier der Rechner mit dem du ganz einfach verschiedene Szenarien durchspielen kannst.

Wenn da die Steuer nicht wäre…

Das Ergebnis für Max klingt doch erst einmal nicht schlecht. Warum also überhaupt ein Zusatzeinkommen durch Immobilien aufbauen fragst du dich vielleicht.

Das oben berechnete sind leider unserer Brutto-Einkünfte. Davon müssen wir jetzt noch die Steuer und die Krankenkasse bezahlen.

Gehen wir grob von 15 Prozent jeweils für Steuer und zehn Prozent für die Krankenkasse aus, bleiben uns netto nur noch 1752€ monatlich.

Das war der Punkt, wo ich für mich überzeugt war, dass ich mir noch ein viertes Standbein aufbauen muss, insbesondere wenn ich nicht bis 67 arbeiten möchte.

Vierte Säule zur Altersvorsorge: Altersvorsorge mit vermieteten Immobilien

Nachdem ich mir all das für mich durchgerechnet hatte, habe ich mich entschieden, eine vierte Säule der Altersvorsorge aufzubauen, um meine Einkünfte im Alter sicherzustellen: die Altersvorsorge mit Immobilien. Immobilien sind wie Aktien Sachanlagen.

Solange die Stadt, in der meine Wohnungen stehen, nicht an Attraktivität verliert, gehe ich davon aus, dass ich die Miete meiner Wohnungen regelmäßig mit der Inflation anpassen kann. Die Kaufkraft der Einnahmen aus meiner Vermietung bleibt also stabil. Da ich nur Wohnungen mit positivem Cashflow kaufe, bezahlt sich meine Investition darüber hinaus von alleine ab.

Das ist das Schöne an Immobilien zur Kapitalanlage: Durch meine Investition habe ich morgen ein zusätzliches Einkommen durch die vermietete Wohnung, muss mich aber heute trotzdem nicht einschränken.

Schaue dir auch das Kurzvideo “Warum sind immobilien so effektiv für den Vermögensaufbau?” auf dem Immoprentice YouTube-Kanal an, um mehr darüber zu erfahren, warum Immobilien eine perfekte Strategie für deine Altersvorsorge sind.

Wie immer findest du diesen Rechner aus diesem Artikel auch im Tools-Bereich von immoprentice.de: 5 Sekunden Renten Rechner für Inflationsbereinigtes Einkommen.

Gerne kannst du dir auch meinen Artikel “Wie viele Immobilien brauche ich bis zur finanziellen Freiheit?” anschauen. Dort zeige ich dir, wie du berechnen kannst wie viele qm du vermieten musst um deine Altersvorsorgelücke mit Immobilien zu schließen. Den passenden Online-Rechner ist der “Immoprentice 5 Sekunden QM Finanzielle Freiheit Rechner“.

Und damit möglichst viele Menschen ihre Einkünfte in der Rente eigenständig sicherstellen können und nicht in die Altersarmut rutschen oder später vom Staat abhängig sind, habe ich den Blog Immoprentice.de gestartet, um dir zu helfen deine Altersvorsorge mit Immobilien zu starten.

War dieser Artikel hilfreich für dich? Wünschst du dir zu diesem Thema mehr Informationen? Lass‘ es mich in den Kommentaren wissen!

2 Gedanken zu „Wie steht es um meine Einkünfte im Alter? – Altersvorsorge mit Immobilien“

In der Berechnung ist ein Fehler:

Bei der Darstellung, der Rendite in Aktien gehst Du von einem Ertrag in Höhe von 200,-€ pro Jahr aus.

In der nachfolgenden Berechnung und Aufführung der monatlichen Einkünfte, hast Du diese 200,. € die einmal pro Jahr fließen mit als monatliche Einkommen in der gleichen Höhe angegeben. Dem nach müsste der Ertrag der Aktien sich auf 2400,-€ pro Jahr; und nicht wie von Dir geschrieben 200.-€ belaufen

MfG

Dirk Buchmann

Hallo Dirk,

danke für deinen Hinweis!

Ich hab’s gerade korrigiert. Tatsächlich soll die Rechnung mit 2400 € pro Jahr, also 200 € pro Monat sein 🙂

Danke!