Was bedeutet ein Schufa Basisscore von 98 für mich als Immobilien Investor?

Dieser Beitrag wurde zuletzt am 6. April 2024 aktualisiert.

In diesem Artikel möchte ich dir die Bedeutung des Schufa Basisscore, den du bei deiner Selbstauskunft bekommst, etwas genauer erklären. Konkret möchte ich mich mit der Frage beschäftigen: „Was bedeutet ein Schufa Basisscore von 98 für mich als Immobilien Investor?“.

Mit einem Schufa Basisscore von 98 hast du deine finanziellen Hausaufgaben gemacht und wirst keine Probleme bei der Finanzierung deiner Immobilie haben. Du hast keine negativen Merkmale und wirst leicht eine Bank finden die dich bei deiner Investition unterstützt. Ein Schufa Basisscore von 98 ist daher für dich als Immobilien Investor in guter Score.

Der Basisscore der Schufa ist jedoch nur ein Baustein, der gut sein muss, damit du mit deinem Immobilien-Investment loslegen kannst. Im Folgenden möchte ich daher genauer darauf eingehen, was ein Schufa-Basisscore von 98 ist, was er für dich bedeutet, und was du trotz diesem Score für eine Finanzierung noch zusätzlich brauchst.

Das solltest du wissen: FAQs

Die wichtigsten und häufigsten FAQs zum Thema als schneller Frage-Antwort-Block:

Welches Ausfallrisiko stellt ein Schufa-Score von 98 dar?

Den Schufa-Score kannst du grob in sechs Bereiche unterteilen, die jeweils unterschiedliche Risikoklassen darstellen. In der folgenden Tabelle siehst du, welche Ausfallwahrscheinlichkeit hinter welchem Score steht:

| Scorewert | Ausfallwahrscheinlichkeit |

| >97,5 | Sehr geringes Risiko |

| 95 – 97,5 | Geringes bis überschaubares Risiko |

| 90 – 95 | Zufriedenstellendes bis erhöhtes Risiko |

| 80 – 90 | Deutlich erhöhtes bis hohes Risiko |

| 50 – 80 | Sehr hohes Risiko |

| < 50 | Sehr kritisches Risiko |

Mit einem Schufa-Score von 98 bist du also im Bereich „sehr geringes Risiko“ und somit in der Klasse mit der geringsten Ausfallwahrscheinlichkeit.

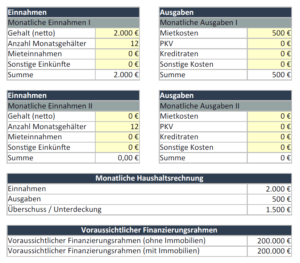

Welchen Finanzierungsrahmen habe ich mit einem Schufa-Score von 98?

Der Kreditrahmen, oder der Finanzierungsrahmen, den dir die Bank gewährt, hängt nur bedingt mit deinem Schufa-Score zusammen.

Der Schufa-Score ist eher eine „deal or no-deal“ Geschichte. Ist dein Schufa-Score zu schlecht, bekommst du von der Bank gar keinen Kredit.

Ist dein Schufa-Score gut genug für eine Finanzierung, hängt die Höhe des Kreditrahmens, den die Bank dir gibt, hauptsächlich von deinem verfügbaren Einkommen ab.

Wenn du berechnen möchtest, wie viel Geld du vermutlich für deine Investition bekommen wirst, schaue dir den Immoprentice 5 Sekunden Kreditrahmen Rechner an. Er berechnet dir, wie hoch dein vermutlicher Kreditrahmen für eine Immobilien-Investition vermutlich sein wird.

In meinem Artikel „Wie viel Geld brauche ich für meine erste Immobilie?“ erfährst du, wie viel Geld du für eine Immobilien-Investition brauchst.

Zusammen mit dem Kreditrahmen Rechner bekommst du somit ein Gefühl dafür, was für Wohnungen du dir mit deinem aktuellen Einkommen leisten kannst.

Warum ist der Schufa Basisscore wichtig?

Der Schufa Basisscore ist für dich als Immobilien Investor wichtig, weil er dir einen ersten sehr schnellen Überblick über dein finanzielles Zeugnis gibt.

Im Allgemeinen kann man sagen, dass ein Schufa-Score von 97,5 oder mehr eine sehr gute Kreditwürdigkeit ausdrückt.

Intern verwenden Banken noch weitere Scoring-Methoden, um deine Kreditwürdigkeit zu beurteilen, aber wenn dein Schufa Basisscore sehr schlecht ist, schneidest du meist auch bei den anderen Scoring-Methoden schlecht ab.

Umgekehrt ist es ähnlich: mit einem Schufa Basisscore von 98 Punkten hast du einen sehr guten Score. Du hast dich, bei allem was die Schufa von dir sieht, in der Vergangenheit als guter und kreditwürdiger Geschäftspartner bewiesen.

Es ist sehr unwahrscheinlich, dass andere Firmen, die deine Kreditwürdigkeit beurteilen, zu einem anderen Schuss kommen als die Schufa.

Gibt es neben meinem Basis-Score weitere interessante Schufa-Werte?

Banken verwenden verschiedene Metriken und Informationen, um das Risiko, dir Geld zu leihen, einzuschätzen.

Bezüglich der Schufa-Informationen gibt es neben dem Schufa-Basisscore zum Beispiel noch neun Branchenspezifische Score-Werte. Diese wurden eingeführt, um für spezielle Branchen genauere Vorhersagen zur Wahrscheinlichkeit von Kreditausfällen treffen zu können.

Diese Branchen-Scores gehen von einer Skala von 0 bis 1.000 und weichen oft leicht von deinem Basisscore ab. Die Abweichung kommt daher, dass die Wahrscheinlichkeit, dass jemand seinen Bankkredit zurückzahlt, anders sein kann als die Wahrscheinlichkeit, dass dieselbe Person ihre Rechnung vom Versandhandel pünktlich bezahlt.

Neben dem Schufa Basisscore gibt es aktuell noch die folgenden Branchenspezifischen Scores:

- Schufa Branchenscore für Banken

- Schufa Branchenscore für Sparkassen

- Schufa Branchenscore Genossenschaftsbanken

- Schufa Branchenscore für stationären Handel

- Schufa Branchenscore für Versandhandel und eCommerce

- Schufa Branchenscore für Telekommunikationsunternehmen

Details zu den einzelnen Branchen-Scores findest du auf der Schufa-Webseite. Der interessanteste dieser Scores für dich als Investor ist natürlich der Schufa-Bankenscore.

In aller Regel reicht es aber, wenn du sicherstellst, dass dein Schufa-Basisscore gut ist. Hast du einen guten Basisscore, stimmen in der Regel die Branchenspezifischen Scores auch.

Wie verwenden Banken meinen Schufa Basisscore?

Banken verwenden deinen Schufa-Score nur als eine von vielen Größen, um deine Kreditwürdigkeit zu berechnen.

Jede Bank hat intern andere Regeln und Kriterien, nach denen potenzielle Kreditnehmer geprüft werden. Einige Banken haben zum Beispiel eine Regel, dass sie Selbstständige gar nicht finanzieren.

Eine andere Bank sagt vielleicht „wir finanzieren nur Investoren, die schon mindestens ein Objekt gekauft haben und bewiesen haben, dass sie wissen was sie tun“.

Die nächste Bank finanziert vielleicht nur Personen mit einem Nettoeinkommen von mindestens 3.000€ oder sie finanziert nur Objekte in derselben Stadt.

Deswegen bin ich ein Fan davon, meine Finanzierung über einen Finanzierungsvermittler zu machen. Dieser fragt für dich bei vielen verschiedenen Banken an und sucht dir die passende Bank mit dem besten Angebot für deine persönliche Situation raus.

Wie berechnet die Schufa den Score?

Die Berechnung des Schufa Basisscore ist ein Geschäftsgeheimnis der Schufa und nicht öffentlich einsehbar.

Es ist aber eigentlich auch nicht wichtig zu wissen wie der Score genau berechnet wird. Die Schufa berechnet mit dem Score, wie wahrscheinlich es ist, dass du einen Kredit zurückzahlst.

Überlege dir, wie sich jemand verhalten muss, um dich zu überzeugen, dass du ihm Geld leihst. Verhalte dich so und du wirst einen guten Schufa-Score bekommen.

Wird mein Schufa-Score durch Immobilien schlechter?

Es gibt immer wieder Leute, die berichten, dass ihr Schufa Basisscore nach vielen Immobilien-Investments schlechter geworden ist. Auch mein Score ist nach meinem ersten Immobilienkauf erst einmal schlechter geworden.

Ich erkläre mir das damit, dass ich das erste Mal einen Hypothekenkredit unterschrieben habe und die Schufa einfach noch keine Erfahrungswerte hatte, wie gut ich Kredite zurückzahle.

Nach circa einem Jahr hat sich dann der gegenteilige Effekt eingestellt: Mein Score hat einen neuen Bestwert erreicht. Die Schufa hat nun gesehen, dass ich den Kredit immer pünktlich bediene und hat entsprechend die Vorhersage zu meiner Ausfallwahrscheinlichkeit reduziert.

Wie kann ich meinen Schufa Score verbessern?

Deinen Schufa Basisscore kannst du meiner Meinung nach am besten verbessern, indem du dich so verhältst, dass andere dich als Kreditwürdig einschätzen. Ein solches Verhalten wird dann auch von der Schufa mit einem besseren Score bewertet. Aber was bedeutet das jetzt konkret: konkret solltest du auf folgende Verhaltensmuster achten:

- Zahle deine Rechnungen immer pünktlich und vermeide Zahlungsausfälle

- Nimm‘ nicht unnötig viele kleine Kredite (insbesondere Konsumentenkredite) auf

- Kontrolliere regelmäßig deine Schufa Auskunft, um falsche Informationen zu finden

- Lasse gegebenenfalls falsche Informationen über dich löschen

- Habe nicht zu viele Girokonten

Versteife dich aber nicht zu sehr auf irgendwelche „10 Tipps um deinen Schufa-Score zu verbessern“ Geheimrezepte: Der Scoring Algorithmus der Schufa ist geheim und wird regelmäßig angepasst.

Die Tricks die deinen Score heute verbessern können morgen schon wieder nutzlos sein. Daher spreche ich in diesem Artikel auch dauernd von der Verbesserung deiner Kreditwürdigkeit.

Die Schufa verdient damit Geld, dass sie möglichst präzise berechnet, wie hoch die Wahrscheinlichkeit ist, dass du einen Kredit zurückzahlen wirst. Optimiere dein Verhalten also darauf, dass andere von dir sagen würden „ja, von dieser Person glaube ich, dass sie mir mein Geld zurückzahlen wird“, und dein Schufa-Score wird dies über kurz oder kurz auch reflektieren.

Ein kleines Quiz zum Abschluss…

So, jetzt kommt der spannende Teil: Bist du ein Schufa-Score-Experte und was hast du von dem Artikel mitgenommen?

Lass‘ es uns in einem kurzen Quiz mit 5 Fragen herausfinden!

Persönliches Fazit

Ein Schufa Basisscore von 98 Punkten und mehr bedeutet, dass du deine finanziellen Hausaufgaben gemacht hast. Ein Score von 98 ist für dich als Investor sehr gut und du solltest mit diesem Score ohne Probleme einen guten Immobilien-Kredit für deine Investition bekommen.

Grundsätzlich kannst du jetzt also starten. Lies‘ dir am besten auch meine anderen Artikel im Bereich „Einführung & Grundlagen“ durch, um deine guten Startvoraussetzungen zu nutzen und auch wirklich in die Umsetzung zu kommen.

Willst du einen guten Überblick bekommen, warum Immobilien eine super Kapitalanlage sein können, kann ich dir ganz besonders den Artikel „Warum Immobilien als Geldanlage?“ empfehlen.

Wenn du herausfinden möchtest, wie dein aktueller Schufa Score ist, kannst du auf der Seite meineschufa.de* deinen Score anfragen.

Neben der kostenlosen Datenabfrage, die du 1x pro Jahr durchführen kannst, gibt es zum Beispiel auch die Möglichkeit dich bei „meineschufa“ zu registrieren, wodurch du einen Online-Zugriff erhältst und jederzeit deinen aktuellen Schufa-Score einsehen kannst. Dieser Dienst ist inzwischen zwar leider kostenpflichtig, aber trotzdem sinnvoll, wenn du neugierig bist und „wissen möchtest, wo du gerade stehst“ und sehen möchtest, wie sich deine Kreditwürdigkeit entwickelt.

* Affiliate Link