Was ist eine gute Rendite bei Immobilien?

Dieser Beitrag wurde zuletzt am 13. Oktober 2024 aktualisiert.

In diesem Artikel möchte ich der Frage „Was ist eine gute Rendite bei Immobilien zur Vermietung?“ nachgehen. Als Investor kaufst du Immobilien nicht zum Spaß, sondern um mit deren Vermietung Geld zu verdienen. Du solltest dich daher bei deiner Investition immer von der Frage leiten lassen, ab welcher Rendite sich eine Investition in Immobilien für dich rechnet und ab welcher Rendite eine Investition für dich sinnvoll ist.

Was eine gute Rendite für Immobilien ist, variiert je nach Lage sehr stark. Eine gute Rendite beginnt in der Regel jedoch bei ca. 4-6% Mietrendite pro Jahr. Ab diesem Wert kannst du eine Immobilie kaufen und vermieten, die sich komplett selbst trägt. Ab diesem Wert bist du mit deiner Investition vermutlich Cashflow neutral. Die Immobilie zahlt den Kredit selbst ab und du musst nichts von deinem Geld zusätzlich in die Immobilie stecken.

Im Folgenden möchte ich trotzdem noch genauer auf die Details hinter der Frage „was ist eine gute Rendite für Immobilien?“ eingehen. Ich möchte dir zeigen, warum du die Rendite in Kaiserslautern nicht mit der Rendite in München vergleichen kannst und warum eine Rendite von vier Prozent deine Bonität für die Bank verschlechtert, obwohl du mit der Immobilie einen positiven Cashflow erzielst.

Das solltest du wissen: FAQs

Die wichtigsten und häufigsten FAQs zum Thema als schneller Frage-Antwort-Block:

Wie kann ich die Rendite bei Immobilien berechnen?

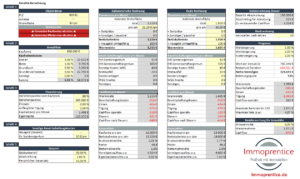

Die Rendite von Immobilien kannst du auf zwei verschiedene Arten berechnen: über die Bruttomietrendite oder die Nettomietrendite.

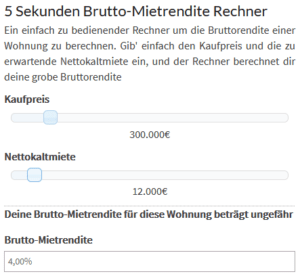

Am schnellsten und einfachsten kannst du die Bruttomietrendite einer Immobilie berechnen. Hierzu brauchst du nur die Jahresnettokaltmiete durch die Kaufkosten zu teilen. Dies ist auch die Rendite, auf die sich die vier bis sechs Prozent Zielrendite von oben beziehen. Wenn du keinen Taschenrechner zur Hand hast, kannst du jederzeit die Bruttomietrendite auch online mit dem Immoprentice 5 Sekunden Bruttomietrendite Rechner ausrechnen.

Bei der Bruttomietrendite kannst du die Formel auch umdrehen. Statt die Jahresnettokaltmiete durch den Kaufpreis zu teilen, kannst du auch den Kaufpreis durch die Jahresnettokaltmiete teilen. Das Ergebnis sagt dir, wie viele Jahre du benötigst, bis du den Kaufpreis vollständig durch die Miete wieder eingenommen hast. Das Ganze nennt man auch Faktor oder Kaufpreisfaktor. Ich persönlich mag die Bruttomietrendite mehr, da ich diese Zahl besser mit der Rendite von anderen Anlageklassen wie Aktien oder Anleihen vergleichen kann. Um dir ein Gefühl zu geben: Ein Kaufpreisfaktor von 25 entspricht einer Bruttomietrendite von vier Prozent.

Die Nettomietrendite ist gegenüber der Bruttomietrendite deutlich genauer, aber auch um einiges komplizierter zu berechnen. Bevor du hier groß mit Stift und Zettel anfängst, würde ich dir empfehlen, die Nettomietrendite online mit dem Immoprentice 5 Sekunden Nettomietrendite Rechner zu berechnen. Auf der Seite kannst du alle relevanten Daten für die Nettomietrendite eingeben und das Tool berechnet dir dann automatisch die Netto-Mietrendite.

Welche Größen sollte ich in die Berechnung der Mietrendite einbeziehen?

Die Bruttomietrendite ist sehr gut, um einen ersten Eindruck der Rentabilität einer Immobilie zu bekommen. Ist die Bruttomietrendite zu schlecht, solltest du die Immobilie nicht weiter betrachten. Um eine fundierte Entscheidung zu treffen, solltest du aber noch weitere Faktoren in deine Berechnung einfließen lassen.

Kaufpreis

Den Kaufpreis haben wir über die Bruttomietrendite und den Kaufpreisfaktor bereits in Relation gesetzt. Über diese beiden Werte kannst du bestimmen, ob du (für deinen Standort) günstig oder teuer einkaufst. Hat dein Standort aktuell einen Kaufpreisfaktor von 25, so bist du mit einer Wohnung mit einer Bruttomietrendite von vier Prozent genau im Marktdurchschnitt. Schaffst du es eine Wohnung mit fünf Prozent Bruttomietrendite zu kaufen, bist du besser als der Durchschnitt. Statt einem Kaufpreisfaktor von 25, hast du nach nur 20 Jahren deine Investitionskosten durch die Mieteinnahmen wieder drin. Durch die niedrigen Zinsen ist es aktuell in den großen Städten in Deutschland extrem schwer Immobilien zu finden, die eine Bruttomietrendite von über vier Prozent erwirtschaften.

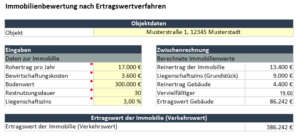

Eine weitere Möglichkeit um den Kaufpreis zu prüfen ist der Immoprentice 5 Sekunden Ertragswert Rechner. Über diesen Online-Rechner kannst du eine Immobilie gemäß Ertragswertverfahren bewerten um herauszufinden was der faire Kaufpreis für diese Immobilie wäre.

Was das Ertragswertverfahren ist und wie es dir helfen kann eine Immobile mit einer guten Rendite zu finden, kannst du im Artikel „Was ist das Ertragswertverfahren und wie hilft es mir den Wert von Immobilien zu berechnen?“ nachlesen.

Liegt der Kaufpreis unter dem Verkehrswert, machst du vermutlich ein gutes Geschäft. Musst du für die Immobilie mehr bezahlen als den berechneten Verkehrswert, kaufst du vermutlich zu teuer ein.

Neben dem Online-Rechner, empfehle ich dir auch das kostenlose Immoprentice Ertragswert-Excel mit dem du strukturiert und einfach den Ertragswert einer beliebigen Immobilie ermitteln kannst.

Anschaffungsnebenkosten

Wenn du eine Immobilie kaufst, musst du nicht nur den Kaufpreis bezahlen, sondern auch noch Grunderwerbsteuer, Notarkosten und die Maklerprovision.

Diese drei Kosten musst du auch beim Immoprentice 5 Sekunden Nettomietrendite Rechner angeben, da es wichtige Größen für deine Nettomietrendite sind. Insbesondere die Grunderwerbsteuer und die Maklerkosten sind in jedem Bundesland unterschiedlich. In den teuersten Bundesländern beträgt die Grunderwerbsteuer aktuell 6.5%, während sie in Bayern und Sachsen aktuell nur 3.5% beträgt. Die Grunderwerbsteuer für dein Bundesland findest du im Artikel „Wie berechne ich die Mietrendite?“ im Abschnitt „Grunderwerbsteuer nach Bundesland„.

Ähnlich wie mit der Grunderwerbsteuer verhält es sich mit den Maklerkosten. In Berlin musst du als Käufer zum Beispiel 7.14% Maklerkosten zahlen, während du in Bayern als Käufer nur 3.57% für den Makler zahlen musst. Je nach Bundesland liegen die Kaufnebenkosten zwischen 9 und knapp 16 Prozent.

Nutzungsdauer der Immobilie

Eine Immobilie hat eine begrenzte Lebenszeit. Einen Neubau mit vier Prozent Bruttomietrendite ist weit besser als ein Haus aus der Jahrhundertwende mit einer Bruttomietrendite von vier Prozent. Du musst dich daher bei der Rendite immer Fragen „wie lange kann ich die Immobilie wirtschaftlich noch nutzen?“. Bei guter Pflege kannst du eine Immobilie hundert oder mehr Jahre wirtschaftlich nutzen, aber ein altes Haus wird nie den Wohnkomfort und den Energieverbrauch bieten wie es ein Neubau tut.

Mieteinnahmen

Mit welcher Kaltmiete pro Quadratmeter kannst du an deinem Standort rechnen? Hierzu solltest du prüfen, welche Miete du für vergleichbare Wohnungen am Markt erzielen kannst. Dies solltest du auch machen, wenn die Wohnung, die du kaufen möchtest, schon vermietet ist.

Eventuell ist die aktuelle Miete nicht marktüblich. Wenn die aktuelle Miete viel zu niedrig ist, kannst du sie eventuell erhöhen, und dadurch direkt deine Rendite steigern. Aber auch das andere Extrem kann vorkommen. Vielleicht ist gerade ein Mieter in der Wohnung, der eine viel zu hohe Miete zahlt. Deine Bruttomietrendite wäre dann aktuell zwar gut, aber was passiert, sobald der Mieter auszieht?

Kannst du die Wohnung dann erneut zu diesem Preis vermieten oder müsstest du Abstriche bei der Miete machen, um die Wohnung erneut zu vermieten? In diesem Fall würde deine Mietrendite dann auf einmal sinken.

Zu diesem Artikel gibt es auch ein Kurzvideo auf dem Immoprentice YouTube-Kanal.

Um die durchschnittlichen Marktmieten zu ermitteln, kann ich dir empfehlen, aktuelle Immobilien-Anzeigen bei Immobilienscout24 zu durchstöbern, oder Portale wie den Homeday Preisatlas zu nutzen. Ist deine Wohnung sehr alt und schlecht ausgestattet, sodass du keine gute Marktmiete erzielen kannst, solltest du dir meinen Artikel „Vier einfache Möglichkeiten deine Mieteinnahmen zu erhöhen“ durchlesen. Dort findest du einige Tipps, wie du deine Wohnung aufwerten kannst, um eine bessere Miete zu erzielen.

Verwaltungskosten

Eine Wohnung muss verwaltet werden. Kaufst du dir eine Eigentumswohnung, hast du zum Beispiel eine Hausverwaltung, die du bezahlen musst. Darüber hinaus hast du zum Beispiel einen Hausmeister oder die Müllabfuhr, die bezahlt werden müssen.

Damit all diese Dinge regelmäßig gezahlt werden, erhebt die Hausverwaltung von allen Eigentümern ein Hausgeld. Die Höhe des Hausgeldes ist bei jeder Wohnung unterschiedlich. Oft liegt es jedoch irgendwo zwischen zwanzig und dreißig Prozent der Nettokaltmiete.

Die Verwaltungskosten kannst du nur zu einem bestimmten Teil an deinen Mieter weiterreichen. Einen großen Teil der Kosten musst du selbst tragen, weswegen die Verwaltungskosten deine Mietrendite schmälern. Der Immoprentice 5 Sekunden Nettomietrendite Rechner berechnet diese Kosten bereits pauschal für dich mit ein und zieht sie von deiner Rendite ab. Tiefergehende Informationen zum Thema Verwaltungskosten und Hausgeld habe ich in meinem Artikel „Was ist Hausgeld?“ für dich zusammengestellt.

Erhaltungsaufwand

Neben den laufenden Verwaltungskosten, die jedes Jahr gezahlt werden müssen, müssen auch immer mal wieder Dinge am Haus repariert werden. Sei es, dass die Fassade neu gestrichen werden muss, dass die Fenster neu gedämmt werden müssen, oder dass das Dach neu gemacht werden muss. Für all diese Instandhaltungsmaßnahmen, müssen du und die anderen Eigentümer regelmäßig Geld zurücklegen.

Ähnlich verhält es sich mit den Instandhaltungskosten für deine Wohnung. Irgendwann wirst du mal ein Problem mit deinen Heizkörpern haben, weswegen du einen Handwerker kommen lassen musst. Nach einigen Jahren wirst du die Böden in deiner Wohnung neu verlegen lassen müssen, weil die alten komplett abgewohnt sind. Und irgendwann wirst du auch mal ein neues Bad in deine Wohnung einbauen müssen.

Diese Renovierungen Kosten glücklicherweise nicht nur Geld, sondern bringen dir langfristig auch stetig steigende Mieteinnahmen. Nichtsdestotrotz musst du hier regelmäßig Geld ansparen um diese Arbeiten bezahlen zu können, sobald sie anstehen.

Auch diese Kosten werden im Immoprentice Nettomietrendite Rechner berücksichtigt. Um die für dich richtige Höhe der Instandhaltungsrücklage zu finden, solltest du dir den Artikel „Was ist die richtige Höhe der Instandhaltungsrücklage für meine Eigentumswohnung?“ durchlesen und mit dem Immoprentice 5 Sekunden Instandhaltungsrücklagen Rechner spielen.

Gerade in C und D Lagen hat der Erhaltungsaufwand für eine Immobilie einen großen Einfluss auf deine Rendite. Wenn du in C oder D Lagen investierst, lies‘ dir also unbedingt auch den Artikel „Sollte ich in C oder D Lagen investieren?“ durch!

Steuern

Wenn du alles richtig machst, wirst du am Ende des Jahres mit deiner Immobilie einen Überschuss erwirtschaften. Diesen Überschuss musst du natürlich versteuern. Ich kenne deinen persönlichen Steuersatz nicht, aber da du diesen Blog liest, gehe ich davon aus, dass du genug Geld für eine Immobilien-Investition hast. Vermutlich wirst du von all deinen Überschüssen, die du mit einer Immobilie zusätzlich erwirtschaftest, also mindestens 42% an das Finanzamt abführen müssen. Auch diese Kosten gehen natürlich am Ende von deiner Rendite ab.

Finanzierungskosten

Solange du eine Immobilie nicht vollständig mit deinem eigenen Geld kaufst, musst du dir von irgendjemand Geld leihen, um den Kaufpreis zu bezahlen. Meistens wirst du daher bei einer Bank einen Kredit aufnehmen. Damit die Bank dir Geld leiht, musst du ihr im Gegenzug Zinsen zahlen. Auch diese Kosten musst du aus eigener Tasche zahlen, weswegen sie deine Rendite schmälern.

Eine Erklärung, warum es trotzdem lukrativ ist Immobilien mit Fremdkapital zu finanzieren, findest du in meinem Artikel „Warum Immobilien als Geldanlage?„. In diesem Artikel findest du auch einige konkrete Beispiele, wie sich Fremdkapital positiv auf deinen Vermögensaufbau mit Immobilien auswirkt.

Bei den Finanzierungskosten musst du insbesondere darauf achten, was passiert, wenn die Zinsbindungsfrist für deinen ersten Kredit ausläuft.

Oft schreibst du die Zinsen für ein Immobilien-Darlehen für vielleicht zehn oder fünfzehn Jahre fest. Die Finanzierung deiner Immobilie läuft aber meistens über einen doppelt so langen Zeitraum.

Du musst dir bei deiner persönlichen Rendite-Berechnung daher überlegen, was passiert, nachdem deine Zinsbindung ausgelaufen ist. Wie viel Restschuld wirst du dann noch haben und wie hoch denkst du, dass die Zinsen dann sein werden?

Nehmen wir an, du kaufst heute eine Immobilie, die eine Bruttomietrendite von vier Prozent erwirtschaftet und du schreibst die Zinsen für deinen Kredit auf zehn Jahre fest.

Nach zehn Jahren hast du vermutlich erst circa zwanzig Prozent des Kredites zurückbezahlt. Solltest du in zehn Jahren aber auf einmal acht Prozent Zinsen zahlen müssen, um einen neuen Kredit zu bekommen, machst du mit der Immobilie auf einmal Verlust. Mehr zu den Zusammenhängen zwischen Zinsen und dem Wert von Immobilien findest du auch im Artikel „Welchen Einfluss haben die Zinsen auf die Kaufpreise von Immobilien?„.

Damit du einfach online deine Finanzierungskosten für eine Immobilie berechnen kannst, habe ich den Immoprentice 5 Sekunden Finanzierungs Rechner geschaffen. Mit diesem Rechner kannst du schnell und einfach die Finanzierungskosten für eine Wohnung berechnen. Im Artikel „Mit wie viel Prozent sollte ich meine Wohnung tilgen?“ gehe ich dediziert auf das Thema Finanzierung und die damit verbundenen Risiken für dich als Immobilien-Investor ein.

Wiederverkauf

Die Rendite einer Immobilien-Investition besteht wie bei Aktien aus zwei Dingen: Der Rendite, die du bekommst während du die Immobilie hältst und dem Gewinn, den du beim Verkauf der Immobilie machst. Bei Aktien bekommst du während der Haltedauer eine Dividende. Dies entspricht den Mieteinnahmen bei einer Immobilie.

Eine Aktie kann aber im Laufe der Zeit auch zusätzlich noch im Wert steigen. Genau das kann eine Immobilie auch (und hier kannst du bei der Wertsteigerung sogar aktiv nachhelfen!). Dein Gewinn beim Wiederverkauf ist daher ein sehr wichtiger Punkt für deine persönliche, finale, Renditeberechnung.

Ich persönlich kaufe meine Immobilien als „Ewigkeitsinvestition“. Ich möchte später die Mieteinnahmen als zusätzliches Renteneinkommen verwenden, weswegen ich die Wertsteigerung meiner Immobilien nicht in meine persönliche Renditeberechnung einfließen lasse.

Wenn du jedoch schon weißt, dass du deine Immobilie zum Beispiel in zwanzig Jahren wieder verkaufen möchtest, ist der Punkt „Wertsteigerung“ für dich auf jeden Fall wichtig und relevant, um deine Rendite zu berechnen. Nach einer Statistik von statista.com haben Immobilien von 1999 bis 2019 deutschlandweit im Durchschnitt eine Wertsteigerung von fast 38% erfahren. Betrachtet man nur den Zeitraum von 2009 bis 2019 betrug die Steigerung sogar 40%. Diese Zahlen zeigen jedoch, dass es nicht nur immer aufwärts geht. Im Zeitraum von 1999 bis 2009 sind die Immobilienpreise deutschlandweit um 1.6% gefallen.

Das Thema Wertsteigerung bei Immobilien habe ich übrigens noch einmal in einem eigenen Artikel vertiefend behandelt. Wenn du Interesse hast, schau‘ gerne mal vorbei: Wertsteigerung bei Immobilien: womit solltest du als Investor rechnen?.

Die wichtigsten Größen für die Renditeberechnung noch einmal im Überblick

Hier findest du noch einmal die wichtigsten Faktoren und Einflussgrößen für die Renditeberechnung deiner Immobilie im Überblick:

| Einflussgröße | Auswirkungen auf die Rendite |

|---|---|

| Kaufpreis | Der Kaufpreis ist der Betrag, den du als Käufer für die Immobilie bezahlst. Ein höherer Kaufpreis bedeutet höhere Kosten und somit niedrigere Rendite. |

| Anschaffungsnebenkosten | Anschaffungsnebenkosten beinhalten alle Kosten, die im Zusammenhang mit dem Kauf der Immobilie anfallen. Dazu gehören z.B. Grunderwerbsteuer, Notarkosten und Maklerprovision. Hohe Anschaffungsnebenkosten reduzieren die Rendite. |

| Nutzungsdauer der Immobilie | Die Nutzungsdauer ist ein wichtiger Faktor bei der Berechnung der Rendite, da sie beeinflusst, wie lange die Immobilie vermietet werden kann. Je länger die Nutzungsdauer, desto höher die Rendite. |

| Mieteinnahmen | Die Mieteinnahmen sind der Betrag, den der Vermieter von den Mietern erhält. Höhere Mieteinnahmen bedeuten höhere Rendite. |

| Verwaltungskosten | Verwaltungskosten beinhalten alle Kosten, die im Zusammenhang mit der Verwaltung der Immobilie anfallen. Hohe Verwaltungskosten reduzieren die Rendite, da du sie oft nicht auf den Mieter umlegen kannst. |

| Erhaltungsaufwand | Erhaltungsaufwand bezieht sich auf die Kosten, die im Laufe der Zeit für Reparaturen und Instandhaltung der Immobilie anfallen. Höherer Erhaltungsaufwand bedeutet niedrigere Rendite. |

| Steuern | Alle Steuern, die im Zusammenhang mit der Immobilie anfallen. Dazu gehören z.B. Grundsteuer und Einkommensteuer. Hohe Steuern reduzieren deine Rendite. |

| Finanzierungskosten | Die Finanzierungskosten beziehen sich auf die Kosten, die im Zusammenhang mit der Finanzierung der Immobilie anfallen, z.B. Zinsen und Tilgung. Hohe Finanzierungskosten reduzieren die Rendite. |

| Wiederverkauf | Der Wiederverkauf der Immobilie beeinflusst die Rendite, da er bestimmt, wie hoch dein Verkaufsgewinn der Immobilie am Ende war. Ein höherer Wiederverkaufswert bedeutet höhere Rendite. |

Wie finde ich die Durchschnittsrendite in einer Stadt heraus?

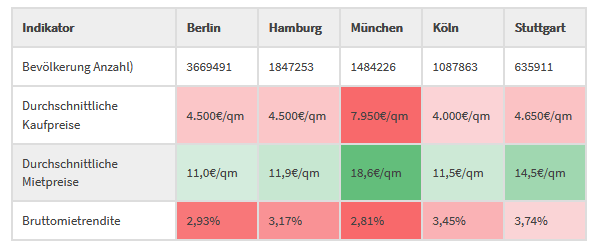

Um die erzielbare Rendite an einem Standort herauszufinden, nutze ich persönlich gerne den Capial Immobilien Kompass und den Homeday Preisatlas.

Die Benutzung des Capital Immobilien Kompass und des HomeDay Preisatlas sind sehr einfach. Bei beiden kannst du auf der Webseite direkt eine Stadt eingeben. Beim Capital Immobilien Kompass bekommst du dann eine durchschnittliche Rendite für verschiedene Stadtteile in der Stadt angezeigt.

Zusätzlich kannst du auf der Karte auch noch scrollen und zoomen. So kannst du auch schauen, ob es im Umkreis interessante Standorte mit guter Rendite gibt. Die Webseite gibt die Bruttomietrendite an. Du musst also selbstständig die entsprechenden Abzüge vornehmen, um auf eine realistische Nettomietrendite zu kommen.

Willst du eine Übersicht über die Durchschnittsrendite der großen Städte in Deutschland erhalten, kannst du auch den Immoprentice Immobilien Atlas benutzen. Dieser zeigt dir für die größten Städte Deutschlands die durchschnittliche Mietrendite an.

Der HomeDay Preisatlas funktioniert ähnlich: Du gibst eine Stadt ein, und die Webseite sagt dir, wie hoch die durchschnittlichen Kaufpreise und Mietpreise pro qm sind. Das Tolle am HomeDay Preisatlas ist, dass du die Daten nicht nur pro Stadt oder Stadtteil bekommst, sondern dass du genaue Daten pro Straßenzug bekommst.

Teilweise sind die Daten sogar bis auf einen einzelnen Wohnblock aufgeteilt. Wenn du in die Karte hinein klickst, findest du manchmal sogar Daten von konkreten Miet- und Kaufpreisen für einzelne Wohnungen in einem Wohnblock.

Wie kann ich die richtige Miethöhe für eine konkrete Wohnung berechnen?

Mein Lieblingstool um die mögliche Miethöhe für eine konkrete Wohnung zu berechnen ist ImmobilienScout24. Du kannst die Suche auf drei verschiedene Arten nutzen, um jeweils bestimmte Aussagen zur möglichen Miethöhe und zu deiner Konkurrenz vor Ort zu erhalten. Für alle Tipps in diesem Artikel musst du schon eine konkrete Wohnung haben, die du vergleichen möchtest.

Zuerst kannst du ImmobilienScout nutzen, um herauszufinden, wie groß das Angebot an bestimmten Wohnungen in einer bestimmten Preisklasse ist. Im ersten Schritt gibst du dafür grob die Daten deiner Wohnung ein. Wenn du eine 3-Zimmer Wohnung mit 75qm vermieten möchtest, suchst du also nach 3-Zimmer Mietwohnungen mit 70-80qm.

Im nächsten Schritt legst du jetzt verschiedene Mindest-Mieten fest. Findest du zum Beispiel viele Wohnungen wie deine die alle 800€ Nettokaltmiete oder mehr kosten, weißt du, dass du deine Wohnung auch locker für 800€ inserieren kannst. Findest du irgendwann nur noch sehr wenige Inserate, weißt du, dass du bei diesem Mietpreis zu teuer bist.

Ähnlich kannst du es machen, um deine Konkurrenz bei einem bestimmten Mietpreis zu ermitteln. Gib‘ wieder die Daten deiner Wohnung an, aber gib‘ dieses Mal eine maximale Miete an. Wie viele Wohnungen findest du? Findest du zum Beispiel keine Wohnungen für unter 500€ die mit deiner Wohnung vergleichbar sind, weißt du, dass du locker mehr als 500€ für deine Wohnung verlangen kannst. Du wärst sonst die einzige Person, die eine vergleichbare Wohnung für einen derart niedrigen Preis anbietet.

Die dritte Möglichkeit, die dir eine Suche auf Immobilienscout bietet, ist ein Qualitätsvergleich deiner Wohnung mit deinen Konkurrenten. Hast du schon eine Preisspanne für deine Wohnung im Kopf? Nutze ImmobilienScout, um herauszufinden, wie deine Wohnung im Vergleich zu anderen Wohnungen am Markt ist! Gib‘ die Preisspanne an und suche nach allen Wohnungen im näheren Umkreis um deine Wohnung. Schaue dir nun jedes Inserat an. Ist deine Wohnung besser oder schlechter als dieses Angebot? Wie müsstest du gegebenenfalls deine Wohnung aufwerten, um bei der von dir gewählten Preisspanne konkurrenzfähig zu sein? Oder hättest du schon das beste Angebot in deiner Stadt? Achte darauf, dass du bei dieser Betrachtung ehrlich bist und dir dein eigenes Angebot nicht schönredest.

Rendite vs. Zukunftssicherheit

Die Zukunftssicherheit einer Immobilie ist ein sehr wichtiger Faktor für die Berechnung der Rendite. Was bringt dir eine gute Rendite bei einer Immobilie von zehn Prozent und mehr, wenn in zehn Jahren niemand mehr in deiner Stadt wohnen möchte. Auch beim Wiederverkauf der Wohnung ist die Zukunftssicherheit wichtig. Wenn du deine Immobilie nach zwanzig Jahren wieder verkaufen möchtest, ist es wichtig, welchen Kaufpreis du erzielen kannst.

Hast du an einem Standort gekauft, der sich nach deinem Kauf schlecht entwickelt, kann es sein, dass du am Ende weniger Geld für deine Immobilie bekommst, als du bezahlt hast. Bei der Schlussbetrachtung der Rendite, die du mit deiner Investition gemacht hast, würde dies deine Rendite beträchtlich nach unten ziehen.

Um mehr darüber zu erfahren, wie du einen „guten“ Standort, der ein ausgewogenes Verhältnis zwischen Rendite und Zukunftssicherheit bietet zu finden, solltest du meinen Artikel „Wie finde ich einen guten Standort für meine Immobilien Investition?“ lesen.

Mehr Informationen zum Thema „Zukunftssicherer Standort“ findest du auch im folgenden Video:

Wie prüfe ich die Zukunftssicherheit von einem Standort?

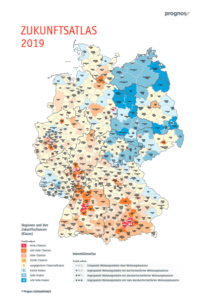

Um die Zukunftssicherheit von einem Standort zu prüfen, nutze ich gerne den Prognos Zukunftsatlas. Dies ist eine Auswertung aller Deutschen Städte und Gemeinden nach ihrer Zukunftsfähigkeit. Am Ende steht eine Zahl von eins bis acht, welche dir sagt, ob diese Region beste Zukunftschancen hat, oder ob die Region sehr hohe Risiken hat.

Willst du tiefer in einen Standort einsteigen, kann ich dir auch die Daten von Wegweiser-Kommune empfehlen. Dort kannst du dir zum Beispiel für verschiedene Regionen die Bevölkerungsprognose für die nächsten Jahre ansehen. Als Langfrist-Investor solltest du primär an Standorten mit wachsender Bevölkerung interessiert sein. Wächst die Bevölkerung in einer Stadt, ist es sehr wahrscheinlich, dass du deine Wohnung auch in zwanzig Jahren noch gut vermieten kannst.

Wenn du mehr wertvolle Tools, die dein Leben als Immobilieninvestor vereinfachen, kennenlernen möchtest, schaue dir unbedingt den Artikel „Die 7 wichtigsten Tools für Immobilien-Investoren“ an.

Renditeberechnung für Mietwert-Steigerungen

Bisher haben wir immer nur von der Rendite der Wohnung in ihrem Originalzustand gesprochen. Aber was ist, wenn du etwas in deine Wohnung investierst, um die Vermietbarkeit oder deine Einnahmen zu steigern? Baust du zum Beispiel eine neue Küche ein und vermietest diese mit, bekommst du jeden Monat mehr Miete.

Aber lohnt sich so eine Investition für dich überhaupt? Und wenn ja, wie berechnest du, wie viel mehr Miete du für deine Investition verlangen sollte? Spielst du mit dem Gedanken deine Rendite durch gezielte Investitionen nach dem Kauf zu steigern, solltest du dir auf jeden Fall auch den Artikel „Rendite steigern nach dem Kauf: Wie kalkuliere ich Wohnungs-Aufwertungen richtig?“ auf diesem Blog anschauen. Dort zeige ich dir, wie du deine Rendite von Mietwert steigernden Investitionen in deine Wohnung berechnest, noch bevor du mit dem ersten Handwerker telefonierst.

Alternative Berechnung der Rendite: Betrachte den Cashflow

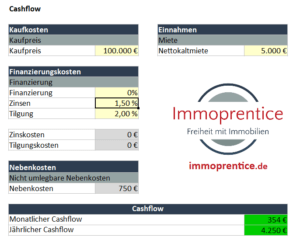

Alternativ zur Rendite einer Immobilie kannst du auch auf den Cashflow einer Immobilie schauen. Bei dieser Betrachtung fokussierst du dich auf deine wirklichen Einnahmen und Ausgaben und darauf, was am Ende übrig bleibt.

Wenn du dir den Cashflow einer Immobilie anschaust, ist es dir egal, ob die Immobilie vier, fünf oder zehn Prozent Rendite macht. Wichtig für dich ist, wie viele Euro du am Ende jedes Monats nach allen Kosten auf dein Konto bekommst.

Diese Betrachtung ist vor allem dann interessant, wenn du die Immobilie verwenden möchtest, um ein zusätzliches passives Einkommen zu generieren. Ich selbst bin ein großer Fan von der Cashflow-Betrachtung von Immobilien.

Wenn du schnell und einfach deinen voraussichtlichen Cashflow für beliebige Immobilien ermitteln möchtest, schaue dir unbedingt auch das kostenlose Immoprentice Cashflow Excel an.

Die Gründe dafür, warum ich den Cashflow für Immobilien-Investoren als extrem wichtig ansehe, kannst du im Artikel „Warum der Cashflow bei Immobilien so wichtig ist“ erfahren.

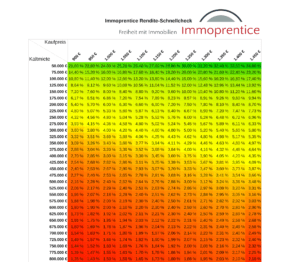

Extra-Tool: Immoprentice Rendite-Schnellcheck

Um dir die Berechnung der Rendite für eine bestimmte Wohnung möglichst einfach zu machen, habe ich dir einen „Spickzettel“ erstellt, mit dem du für eine Wohnung schnell deine Bruttomietrendite ablesen kannst.

Mit der Immoprentice Rendite-Schnellcheck Tabelle siehst du auf einen Blick, wie teuer du deine Wohnung vermieten musst, um eine bestimmte Rendite zu erzielen. Anders herum siehst du auf einen Blick, wie teuer eine Wohnung maximal sein darf, damit du mit der Vermietung noch einen Gewinn erzielst.

Du erhältst die Tabelle als *.pdf-Datei, sodass du sie jederzeit ausdrucken und auch offline verwenden kannst.

Ein kleines Quiz zum Abschluss…

So, jetzt kommt der spannende Teil: Wie gut kennst du dich nach dem Artikel jetzt mit der Rendite von Immobilien aus? Hat dieser Artikel dir wertvolles Wissen vermitteln können?

Lass‘ es uns in einem Quiz mit 4 kurzen Fragen herausfinden!

Fazit

Die Definition, was eine gute Rendite bei Immobilien ist, hängt sehr stark von deinem Standort und deinen Zielen ab. An einem bestimmten Standort kannst du dich mit dem Durchschnitt aller Investoren vergleichen. Mit den Links und Ressourcen aus diesem Artikel kannst du zukünftig hoffentlich schnell die Durchschnittsrendite für einen Standort bestimmen. Trotzdem musst du für dich entscheiden, ob ein Standort für dich rentabel ist.

Willst du in einen sicheren Standort investieren, wo du dir sicher sein kannst auch in 50 Jahren noch Mieter zu finden oder bist du auch bereit für ein paar Prozent mehr Rendite in eine strukturschwache Region zu investieren, wo du das Risiko trägst, dass in der Stadt in 50 Jahren keiner mehr wohnen will? Bei Immobilien gilt dasselbe wie bei Aktien und allen anderen Anlagen: Je höher die Rendite, desto höher ist immer auch das Risiko!

Ein Gedanke zu „Was ist eine gute Rendite bei Immobilien?“

Ich überlege, ein Apartment zu kaufen und lese mich deshalb zu allen möglichen Themen des Immobilienkaufs ein. Danke für diesen umfangreichen Beitrag über Rendite! Spannend finde ich, wie wichtig auch die Zukunftssicherheit eines Standortes ist.