Wie viel Geld brauche ich für meine erste Immobilie?

Dieser Beitrag wurde zuletzt am 21. September 2023 aktualisiert.

Du bist davon überzeugt, dass Immobilien zur Altersvorsorge eine gute Idee sind, aber du weißt nicht, wie viel Geld du für deine erste Immobilie brauchst und was du tun musst, um bei der Bank einen guten Eindruck zu machen? Dann lies‘ weiter!

Wie viel Geld brauche ich um meine erste Immobilie zu kaufen?

Immobilien sind teuer. Wie soll ich mehrere hunderttausend Euro zusammen sparen, um mir auch nur eine kleine Wohnung zu kaufen? Gar nicht! Das brauchst und sollst du auch nicht.

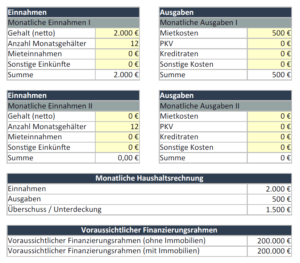

Um eine Immobilie zu kaufen brauchst du nur circa 50 Prozent bis 80 Prozent des Kaufpreises an Ersparnissen. Den Rest finanzierst du über eine Bank. Möchtest du also eine Immobilie für 200.000€ kaufen, brauchst du in Wirklichkeit nur ca. 40.000€ bis 100.000€ Eigenkapital.

Der Bereich zwischen 50 und 80 Prozent Fremdkapital ist glücklicherweise auch für dich als Investor eine sehr sinnvolle Größenordnung, wenn du eine Immobilie zur Kapitalanlage kaufen möchtest. Aber warum ist eine Finanzierung in diesem Bereich sinnvoll und was musst du tun, um eine Finanzierung in dieser Höhe zu erhalten?

Warum dieser Bereich?

Bringst du zwischen zwanzig und fünfzig Prozent Eigenkapital mit, liegst du in einem „Sweet-Spot“ bezüglich Rendite, Kosten und Risiko:

- Leihst du dir bis maximal 80 Prozent Fremdkapital für deine Investition, bekommst du gute Zinsen bei den meisten Banken. Bei einer höheren Beleihung verschlechtern die Zinsen sich meist deutlich.

- Die Zinsbelastung ist niedrig genug um mit deiner Wohnung einen positiven Cashflow zu erreichen.

- Du hast genug Eigenkapital in der Finanzierung um einen eventuellen Einbruch der Immobilienpreise von bis zu 15 Prozent zu kompensieren.

- Dein Fremdkapitalhebel ist groß genug um eine gute Eigenkapitalrendite mit deiner Investition zu erreichen.

Je besser deine Bonität, desto weniger Eigenkapital wird die Bank von dir verlangen. Bist du schon einige Jahre bei deiner Firma fest angestellt und hast eine normale Bonität, solltest du recht einfach eine Immobilie zur Kapitalanlage für 80 Prozent finanzieren können. Hast du dich vor kurzem selbstständig gemacht, wird die Bank von dir vermutlich eher 50 Prozent eigenes Kapital für die Investition verlangen.

Eigenkapital vs. Gute Bonität: was ist wichtiger?

Soll eine Bank dich bei deiner Investition unterstützen, prüft die Bank immer ihr Risiko, dass du den Kredit nicht bedienen kannst. Bei einer Immobilienfinanzierung sind die Zinsen oft niedrig, weil das Risiko der Bank, dass der Kredit ausfällt, niedrig ist. Hintergrund ist hier einfach, dass dem Kredit ein Gegenwert in Form der Immobilie entgegensteht.

Deswegen lässt sich die Bank bei einer Immobilienfinanzierung auch immer ins Grundbuch eintragen. Solltest du deinen Verpflichtungen aus dem Kreditvertrag nicht nachkommen, versteigert die Bank deine Immobilie und holt sich den ausstehenden Betrag durch den Verkauf wieder rein.

Sowohl eine gute Bonität, als auch viel von dir in die Finanzierung eingebrachtes Eigenkapital reduzieren das Risiko der Bank.

Für den Zinssatz ist meiner Erfahrung nach jedoch primär wichtig, wie viel Eigenkapital du einbringst.

Deine Bonität hingegen ist eher ein „Deal or no Deal“ Faktor. Das heißt: solange deine Bonität über einer gewissen Schwelle ist, bekommst du einen Kredit von der Bank. Ist deine Bonität unter der Schwelle, bekommst du keinen Kredit.

Die Höhe der Zinsen ist dann hauptsächlich davon abhängig wie viel Eigenkapital du einbringst und die Höhe deines Finanzierungsrahmens ist hauptsächlich von deinem monatlichen Einkommen abhängig.

Um ein Gefühl dafür zu bekommen, wie hoch dein Finanzierungsrahmen vermutlich ungefähr ist, verwende das oben verlinkte Immoprentice Finanzierungsrahmen-Excel oder den Immoprentice 5 Sekunden Kreditrahmen Rechner.

Was ist eine gute Bonität?

Grundsätzlich prüft jede Bank deine Bonität nach ihren eigene, nicht öffentlichen Regeln.

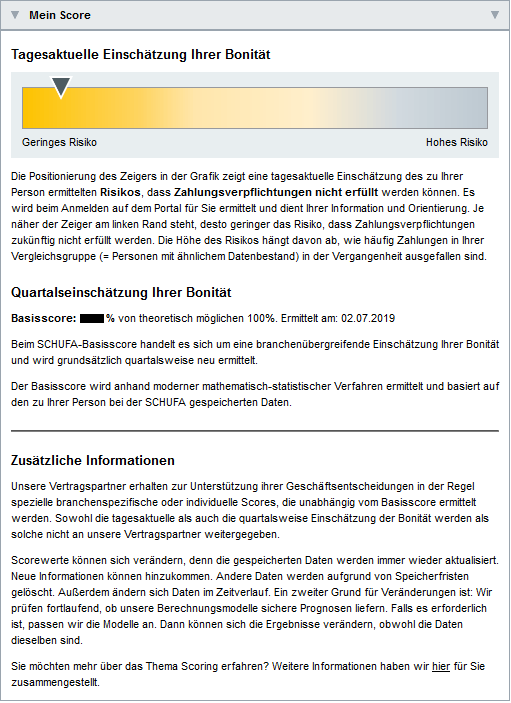

Alle beziehen aber eigentlich die Daten, die in der Schufa über dich gespeichert sind in ihre Prüfung mit ein. Das Beste, was du machen kannst, um deine eigene Bonität zu prüfen ist daher dir bei der Schufa eine Selbstauskunft zu bestellen.

Mit dieser kannst du sehen welche Daten die Schufa über dich gespeichert hat und wie die Schufa dich bewertet. Ist dein Schufa-Basisscore gut, wirst du vermutlich auch von vielen Banken Finanzierungszusagen bekommen.

Andersherum gilt es leider auch. Ist dein Schufa-Score schlecht, wirst du vermutlich keine Bank finden die dich finanziert. Ein guter Schufa-Basisscore beginnt bei ca. 97,0 bis 97,5 Punkten.

Wenn dich das Thema „Schufa als Immobilien-Investor“ näher interessiert, kann ich dir meinen Artikel „Was bedeutet ein Schufa Basisscore von 98 für mich als Immobilien Investor?“ empfehlen. Dort erfährst du welche Auswirkungen der Schufa-Score auf dich und deine Zukunft als Immobilien-Investor hat.

Wie kann ich meinen Schufa Score herausfinden?

Am einfachsten kannst du deinen Schufa Basisscore auf der Webseite der Schufa* einsehen.

Hier gibt es drei Möglichkeiten: Die erste Möglichkeit ist, dass du dir ein kostenpflichtiges Online-Konto für 3,95€ pro Monat einrichtest, mit dem du jederzeit alle Daten, die bei der Schufa über dich gespeichert hat, online einsehen kannst.

Alternativ kannst du dir für 29,95€ eine Schufa-Selbstauskunft mit deinen Daten bestellen.

Zu guter Letzt kannst du dir 1x im Jahr nach Art. 15 der DSGVO von der Schufa eine kostenlose Auskunft, zu den über dich gespeicherten Daten, ausgeben lassen. Diese Option findest du etwas versteckt unter Produkte -> Datenkopie.

Wie funktioniert der Schufa Score?

Die genaue Berechnung des Schufa-Score ist geheim. Grundsätzlich sagt der Score jedoch aus, wie Wahrscheinlich es ist, dass du deine Schulden zurückzahlst. Der Score geht von 0 bis 100 Punkten. Je höher der Score, desto höher schätzt die Schufa die Wahrscheinlichkeit ein, dass du deinen Kredit zurückzahlst.

Hast du einen Score von zum Beispiel 98,2 Prozent, so sieht die Schufa bei dir eine Wahrscheinlichkeit von 1,8 Prozent, dass du einen Kredit, den man dir gibt, nicht komplett zurückzahlst.

Fazit

Ich hoffe, ich konnte dir in diesem Artikel ein Gefühl dafür vermitteln, wie viel Geld du für deine erste Immobilie brauchst. Ich wollte dir insbesondere zeigen, dass du nicht reich sein musst, um deine Reise zum Immobilien-Investor zu starten.

Sobald du 50.000€ gespart hast, hast du genug Geld für deine erste Rendite-Immobilie. Stelle jetzt noch sicher, dass dein Schufa-Score gut ist und dir steht auf dem Weg zu deiner ersten Immobilie nichts mehr im Weg!

* Affiliate Link