Bis wie viel Euro finanziert die Bank mir meine Kapitalanlage-Immobilie?

Dieser Beitrag wurde zuletzt am 27. November 2023 aktualisiert.

Als angehender Immobilien-Investor stehst du vor deiner ersten Investition vor der Frage, wie viel Wohnung du dir am Anfang überhaupt leisten kannst. Auch ich habe mir damals die Frage gestellt „bis wie viel Euro finanziert die Bank mir meine Kapitalanlage-Immobilie?“. Erst wenn du diese Frage beantwortet hast, kannst du vernünftig auf Immobiliensuche gehen.

Grob finanziert die Bank circa das Hundertfache deines monatlichen Nettoeinkommens für eine werthaltige Kapitalanlage-Immobilie. Verdienst du 2.000 € Netto pro Monat, kannst du also circa 200.000 € finanzieren. Bei einem Nettoverdienst von 3.000 € pro Monat bekommst du entsprechend einen Kredit von ca. 300.000 € für deine Investition.

Die Regel mit 90-110 Netto-Monatsgehältern ist eine erste grobe Richtschnur. Die tatsächlichen Werte für dich können je nach deiner Lebenssituation davon abweichen.

Banken interessieren sich für dein verfügbares monatliches Nettoeinkommen. Hast du zum Beispiel sehr hohe monatliche Ausgaben, zum Beispiel wegen laufenden Konsumkrediten, zieht die Bank diese von deinem verfügbaren Nettoeinkommen ab, was deinem möglichen Kreditrahmen entsprechend reduziert.

Das solltest du wissen: FAQs

Die wichtigsten und häufigsten FAQs zum Thema als schneller Frage-Antwort-Block:

Verfügbarer Kreditrahmen abhängig vom monatlichen Nettoeinkommen

Um dir einen schnellen Überblick zu geben, wie hoch dein Kreditrahmen bei deinem aktuellen Nettoeinkommen ungefähr ist, habe ich in der untenstehenden Tabelle ein paar konkrete Beispielwerte für dich berechnet. So kannst du schnell sehen, wie viel Kredit du, zum Beispiel bei 3000 € Nettoeinkommen, bekommst.

Bei meinen Berechnungen gehe ich davon aus, dass du „normale“ Verbindlichkeiten hast und prinzipiell kreditwürdig bist. Auf welche Besonderheiten du als Immobilien-Investor bezüglich Kreditwürdigkeit achten musst, habe ich in meinem Artikel „Was bedeutet ein Schufa Basisscore von 98 für mich als Immobilien Investor?“ näher beleuchtet.

| Nettoeinkommen | Kreditrahmen |

| 2.000€ | 180.000 – 230.000€ |

| 2.250€ | 200.000 – 260.000€ |

| 2.500€ | 225.000 – 290.000€ |

| 2.750€ | 250.000 – 320.000€ |

| 3.000€ | 270.000 – 350.000€ |

| 3.500€ | 320.000 – 400.000€ |

| 4.000€ | 360.000 – 460.000€ |

| 4.500€ | 410.000 – 520.000€ |

| 5.000€ | 450.000 – 570.000€ |

| 5.500€ | 500.000 – 630.000€ |

| 6.000€ | 540.000 – 690.000€ |

| 6.500€ | 585.000 – 750.000€ |

| 7.000€ | 640.000 – 800.000€ |

Verfügbarer Kreditrahmen abhängig vom Bruttojahreseinkommen

Wenn du schnell erfahren möchtest, wie hoch dein Kreditrahmen bei deinem aktuellen Jahresbruttoeinkommen ungefähr ist, schaue in der untenstehenden Tabelle nach.

| Jahresbruttoeinkommen | Kreditrahmen |

| 30.000€ | 150.000 -185.000€ |

| 40.000€ | 190.000 – 235.000€ |

| 50.000€ | 230.000 – 280.000€ |

| 60.000€ | 270.000 – 320.000€ |

| 70.000€ | 300.000 – 370.000€ |

| 80.000€ | 340.000 – 410.000€ |

| 90.000€ | 380.000 – 460.000€ |

| 100.000€ | 420.000 – 520.000€ |

| 110.000€ | 460.000 – 570.000€ |

| 120.000€ | 500.000 – 620.000€ |

| 130.000€ | 550.000 – 670.000€ |

| 140.000€ | 590.000 – 720.000€ |

| 150.000€ | 630.000 – 780.000€ |

Wie wirkt sich ein zusätzliches Einkommen auf den Kreditrahmen aus?

Die Bank betrachtet bei deinem Finanzierungsrahmen immer dein gesamtes verfügbares Nettoeinkommen.

Hast du also weitere, regelmäßige und nachhaltige Einkommensströme, kann die Bank diese bei der maximal möglichen Kredithöhe berücksichtigen.

Ein möglicher zusätzlicher Einkommensstrom ist zum Beispiel eine vermietete Immobilie. Hast du eine vermietete Immobilie, kannst du in der folgenden Tabelle nachschauen um wie viel diese Immobilie deinen Kreditrahmen erweitert oder reduziert.

| Monatlicher Cashflow aus Immobilie | Erweiterung Kreditrahmen |

| 100€ | 8000 – 12.000 |

| 200€ | 16.000 – 24.000 |

| 300€ | 24.000 – 36-000 |

| 400€ | 32.000 – 48.000 |

| 500€ | 40.000 – 60.000 |

| 600€ | 48.000 – 72.000 |

| 700€ | 56.000 – 84.000 |

| 800€ | 64.000 – 96.000 |

Willst die konkreten Werte für dich persönlich berechnen, kann ich dir den Immoprentice 5 Sekunden Kreditrahmen Rechner empfehlen. Um es dir einfach zu machen, binde ich dir hier den Rechner direkt ein. Spiele am besten ein bisschen mit den Zahlen herum, um ein Gefühl für deinen voraussichtlichen, möglichen Kreditrahmen zu bekommen.

Wie bewertet die Bank den Cashflow aus Immobilien?

Beim Cashflow aus Immobilien rechnet die Bank deutlich konservativer als du. Für dich (und mich) ist der Cashflow einer Immobilie das, was nach Abzug aller Kosten, der Instandhaltungsrücklage und der Bankrate an Geld übrig bleibt.

Die Bank rechnet hierbei aber nicht mit deiner aktuellen Rate, sondern mit einer Stressannuität. Deine aktuelle Annuität (Zins + Tilgung) liegt vermutlich irgendwo zwischen drei und vier Prozent. Viele Banken rechnen für den Cashflow einer Immobilie aber mit einer Annuität von circa acht Prozent.

Um die Tabelle oben richtig zu verwenden, solltest du daher den Cashflow deiner Immobilie mit einer Annuität von 8 % berechnen, statt mit deiner aktuellen, tatsächlichen Annuität.

Dieser Unterschied in der Bewertung ist der Grund, warum eine Immobilie mit einem niedrigen Cashflow deinen verfügbaren Kreditrahmen senkt.

Wenn du ein gutes Einkommen hast, kannst du dir zwar viele Immobilien kaufen, aber du zehrst hier von deiner privaten Bonität.

Kaufst du Immobilien, die bei der Berechnung der Bank einen negativen Cashflow haben, finanziert dich die Bank ab einem bestimmten Punkt nicht mehr, da dein Cashflow auf dem Papier negativ ist.

Willst du mehr als nur eine Immobilie kaufen, solltest du daher darauf achten, gleich zu Beginn etwas Immobilie zu kaufen, die eine gute Rendite hat. Um mehr darüber zu erfahren, was eine gute Rendite bei Immobilien ist, und wie du Immobilien mit einer guten Rendite finden kannst, kann ich dir meinen Artikel „Was ist eine gute Rendite bei Immobilien?“ empfehlen.

Warum rechnet die Bank mit so einer hohen Stressannuität?

Die Bank muss bei deiner Immobilie intern mit einer so hohen Stressannuität rechnen, weil sie viel aus Gesichtspunkten der Risikominimierung viel konservativer rechnen muss als du. Aktuell befinden wir uns in einer extremen Niedrigzinsphase, die vermutlich nicht ewig anhalten wird.

Eine Annuität von 8 % war vor einigen Jahren etwas ganz Normales. Es ist daher historisch gesehen sehr wahrscheinlich, dass wir in den nächsten zwanzig Jahren auch wieder solche Zinsen haben werden.

Wenn du mehr drüber erfahren möchtest, welchen Einfluss solche Zinsen auf den Wert deiner Immobilie hätten, empfehle ich dir den Artikel „Welchen Einfluss haben die Zinsen auf die Kaufpreise von Immobilien?“ hier auf dem Blog.

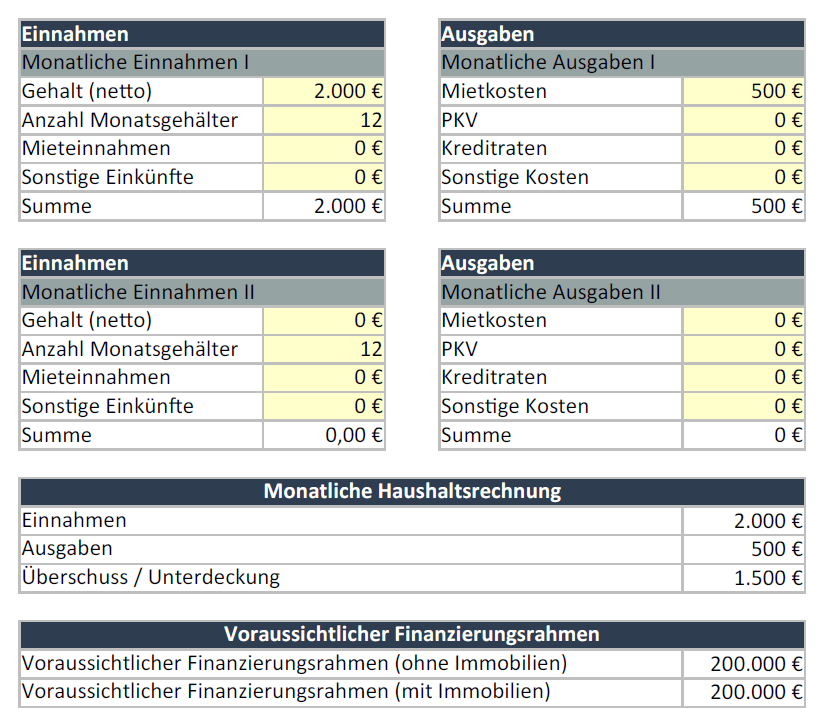

Extra-Tool: Immoprentice Finanzierungsrahmen-Excel

Um dir die Ermittlung deines Finanzierungsrahmens einfach zu machen, habe ich ein Excel-Tool geschaffen, mit dem du deinen vermutlichen Finanzierungsrahmen einfach ermitteln kannst: das Immoprentice Finanzierungsrahmen Excel.

Erfasse einfach deine Einnahmen und Ausgaben sowie dein Vermögen und deine Verbindlichkeiten und das Tool berechnet den Kreditrahmen, den Banken dir vermutlich für dein Immobilien-Investment geben werden.

Damit das Ergebnis optimal auf deine persönliche Situation angepasst ist, kannst du alle hinterlegten Berechnungsformeln zusätzlich konfigurieren und die Berechnung somit für dich personalisieren.

Wie beeinflusst die Bewertung der Immobilie in die Höhe der maximalen Finanzierung?

Die Bewertung der Immobilie spielt neben deiner persönlichen Bonität natürlich ebenfalls eine entscheidende Rolle.

Der Grund hierfür ist einfach: Die Immobilie besichert deinen Kredit!

Willst du eine Immobilie für 500.000 € kaufen, die Bank wertet diese Immobilie aber nur mit einem Wert von 200.000 € ein, musst du mit deiner persönlichen Bonität für einen Kredit von 300.000 € bürgen.

Aus Sicht der Bank handelt es sich effektiv gesehen um 300.000 € unbesicherten Kredit.

Ob deine Bonität entsprechend dafür gut genug ist, und ob die Bank das auch so sieht ist fraglich.

Wie die Bank deine Immobilie bewertet ist ein komplexes Thema und würde an dieser Stelle den Rahmen sprengen.

Wenn du dich hier aber tiefer einlesen möchtest, schaue dir gerne einmal die Artikelsammlung zum Ertragswertverfahren und inbesondere den Artikel „Was ist das Ertragswertverfahren und wie hilft es mir den Wert von Immobilien zu berechnen?“ hier auf dem Blog an.

Persönliches Fazit

Als angehender Investor, der seine erste Immobilie kaufen möchte, solltest du wissen, bis wie viel Euro die Bank dir deine erste Kapitalanlage-Immobilie finanziert. Grob kannst du damit rechnen, dass du für eine werthaltige Immobilie von der Bank einen Kredit über das Hundertfache deines verfügbaren Nettoeinkommens bekommst.

Achte bei vermieteten Immobilien aber darauf, dass die Bank beim Cashflow viel konservativer rechnet als du. Stelle daher von Beginn an sicher, dass du eine Immobilie mit guter Rendite einkaufst.

Hast du schon eine Immobilie, solltest du dir meine Artikel zum Thema Immobilien Optimierung durchlesen. Dort findest du zum Beispiel Tipps, wie du deine Mieteinnahmen erhöhen kannst, oder wie du mit einem Staffelmietvertrag automatisch steigende Mieteinnahmen erzielen kannst.