Welchen Einfluss haben die Zinsen auf die Kaufpreise von Immobilien?

Dieser Beitrag wurde zuletzt am 3. Oktober 2023 aktualisiert.

Seit einigen Jahren sehen wir historisch niedrige Zinsen und historisch hohe Kaufpreise für Immobilien. Gerade angehende Investoren fragen sich daher oft zu Recht: „Welchen Einfluss haben die Zinsen auf die Kaufpreise von Immobilien?“ und was passiert mit den Preisen von Immobilien, wenn die Zinsen sich verändern?

Die Höhe der Zinsen hat sehr großen Einfluss auf die Kaufpreise von Immobilien. Bei niedrigen Zinsen können Investoren für eine Immobilie mehr Geld bezahlen und trotzdem Gewinn machen. Steigen die Zinsen, muss der Kaufpreis fallen, damit die Investition sich noch lohnt. Die Auswirkung des Zinses kann man sogar berechnen.

So weit, so gut, aber welche konkreten Auswirkungen hat die Zinsentwicklung auf deine Objekte? Was passiert mit deiner Finanzierung oder dem Wert deiner Immobilien, wenn die Zinsen steigen? Und wie kannst du den Einfluss der Zinsänderung auf den Preis deiner Immobilien ermitteln? Lies‘ weiter, um das herauszufinden!

Das solltest du wissen: FAQs

Die wichtigsten und häufigsten FAQs zum Thema als schneller Frage-Antwort-Block:

Was passiert mit dem Kaufpreis einer Immobilie, wenn die Zinsen steigen?

Steigen die Zinsen, steigen auch die Kosten, die du als Vermieter tragen musst. Um am Ende auf die gleiche Rendite, beziehungsweise den gleichen Cashflow zu kommen, musst du also entweder die Mieten erhöhen, oder den Kaufpreis reduzieren.

Da die Mieten keinen Bezug zu den Zinsen haben und du diese auch nicht beliebig erhöhen kannst, bleibt nur noch eine Preisreduktion.

Um das Ganze verständlicher zu machen, lass‘ uns das Ganze anhand einer (vereinfachten) Beispielimmobilie einmal konkret durchrechnen:

| Szenario A (Zins 1%) | Szenario B (Zins 2%) | |

| Kaufpreis | 100.000 € | 100.000 € |

| Mieteinnahmen | 6.000 € | 6.000 € |

| Bruttomietrendite | 6,00 % | 6,00 % |

| Nebenkosten | -1.500 € | -1.500 € |

| Kosten Tilgung (2%) | -2.000 € | -2.000 € |

| Kosten Zins | -1.000 € | -2.000 € |

| Gewinn nach Kosten | 1.500 € | 500 € |

| Rendite nach Kosten | 1,50 % | 0,50 % |

In beiden Fällen kaufen wir eine Immobilie für 100.000€ die 6.000€ jährliche Mieteinnahmen generiert. Der einzige Unterschied zwischen Szenario A und Szenario B liegt in der Höhe des Zinssatzes für die Investition.

Nach Abzug der nicht umlagefähigen Nebenkosten und der Tilgung bleibt in Szenario A (1% Zins) ein Cashflow von 1.500€ pro Jahr übrig.

Steigt der Zinssatz auf 2%, so schrumpft der freie Cashflow bereits auf 500€ zusammen. Ähnlich verhält es sich mit der Rendite nach Kosten. Statt 1,5% im ersten Szenario, schrumpft die Rendite nun auf 0,5%.

Hinweis: Dieses Beispiel vernachlässigt die steuerlichen Auswirkungen, um die Rechnung möglichst einfach zu halten.

Wie viel dürfte die Wohnung nun maximal kosten, wenn wir für unsere Investition weiterhin 1.500€ pro Jahr Cashflow erhalten wollten?

| Szenario B (Zins 2%) | Szenario C (Zins 2%) | |

| Kaufpreis | 100.000 € | 75.000 € |

| Mieteinnahmen | 6.000 € | 6.000 € |

| Bruttomietrendite | 6,00 % | 8,00 % |

| Nebenkosten | -1.500 € | -1.500 € |

| Kosten Tilgung (2%) | -2.000 € | -1.500 € |

| Kosten Zins | -2.000 € | -1.500 € |

| Gewinn nach Kosten | 500 € | 1.500 € |

| Rendite nach Kosten | 0,50 % | 2,00 % |

Steigt der Zins um 1%, müssten wir die Wohnung also um ganze 25% günstiger erwerben, damit wir weiterhin denselben Cashflow erwirtschaften wie im ersten Beispiel!

Auch wenn dieses Beispiel stark vereinfacht ist, zeigt es, welche enorme Auswirkung der Zins auf die Kaufpreise von Immobilien hat!

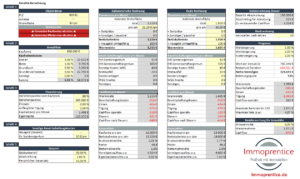

Mit dem Immoprentice Kalkulationstool kannst du diese Auswirkung auch für deine Immobilien berechnen:

Wenn du diese Berechnung auch für deine Immobilien nachvollziehen und durchführen möchtest, schaue dir das Immoprentice Kalkulationstool an.

Was passiert mit dem Kaufpreis einer Immobilie, wenn die Zinsen sinken?

Wenn die Zinsen sinken, passiert genau das, was in den letzten Jahren passiert ist: die Immobilienpreise steigen, da sich die Immobilien trotz höheren Kaufpreisen weiterhin rechnen.

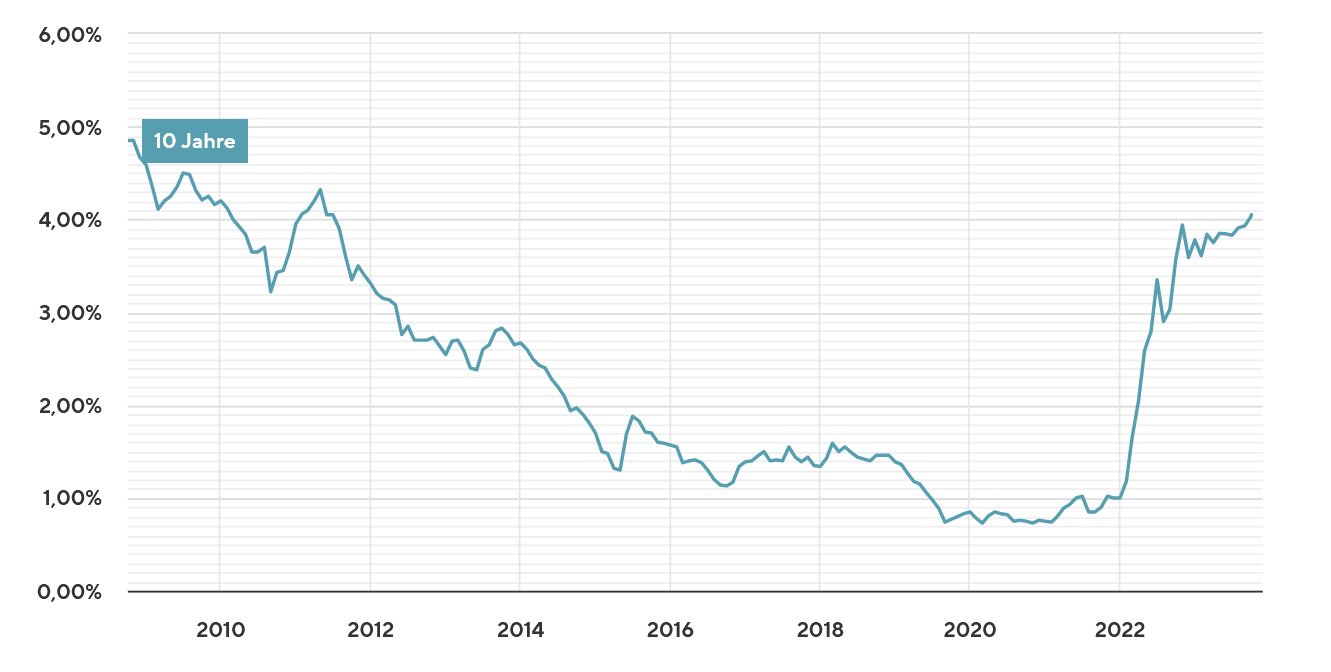

Wie man im Interhyp Zins-Chart sieht, sind die Zinsen für Immobiliendarlehen in den letzten 10 Jahren von 4% auf unter 1% gefallen.

Lass‘ uns das diese Entwicklung wieder an einem einfachen Beispiel verdeutlichen, indem wir uns den rechnerischen Wert einer Immobilie über die letzten Jahre im Rahmen der fallenden Zinsen ansehen.

Und so wirkt sich diese Entwicklung auf den Kaufpreis unserer Beispielimmobilie aus:

Wenn du diese Berechnung auch für deine Immobilien nachvollziehen und durchführen möchtest, schaue dir das Immoprentice Kalkulationstool an.

Welchen Einfluss haben die Zinsen auf die Immobilienpreise?

Wie du in den beiden Beispielen oben gesehen hast, haben die Zinsen einen sehr großen Einfluss auf die Immobilienpreise. Dies sehen wir auch, wenn wir die durchschnittlichen Kaufpreise von Immobilien in Deutschland mit den Hypothekenzinsen in Deutschland vergleichen.

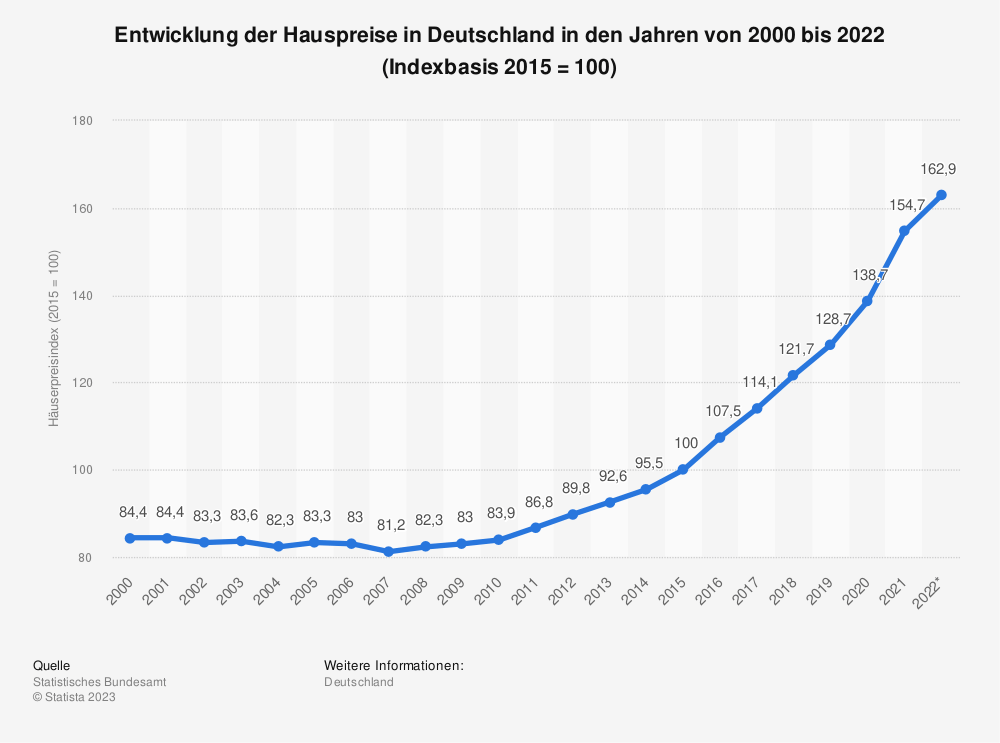

Hier siehst du ein Bild der durchschnittlichen Immobilienpreise in Deutschland über die Jahre

Die Werte sind leider auf das Jahr 2015 normiert. Um die Beziehung zu den Hypothekenzinsen optimal zu sehen, lass uns die Werte auf das Jahr 2012 normieren und mit den Hypothekenzinsen vergleichen:

| Jahr | Zinssatz | Preisindex (2015 = 100) | Preisindex (2012 = 100) |

| 2012 | 3,31 % | 89,8 | 100 |

| 2013 | 2,54 % | 92,6 | 103,1 |

| 2014 | 2,67 % | 95,5 | 106,3 |

| 2015 | 1,70 % | 100 | 111,4 |

| 2016 | 1,57 % | 107,5 | 119,7 |

| 2017 | 1,39 % | 114,1 | 127,1 |

| 2018 | 1,34 % | 121,7 | 135,5 |

| 2019 | 1,39 % | 128,1 | 142,7 |

Schauen wir uns nun die Entwicklung des Kaufpreises unserer Beispiel-Immobilie in den Jahren 2012, 2015 und 2019 an:

Bei einem Zinssatz von 1,39% ist die Immobilie rein rechnerisch im Wert von 190.431€ auf 273.457€ gestiegen. Ein Wertzuwachs von 143,6%. Dies liegt auch sehr nahe an der durchschnittlichen Preissteigerung für Immobilien in Deutschland zwischen in den Jahren von 2012 bis 2019.

| Jahr | Zinssatz | Kaufpreis | Wert (ggü. 2012) |

| 2012 | 3,31 % | 190.431 € | 100,00 % |

| 2019 | 1,39 % | 273.457 € | 143,60 % |

Dieses Beispiel zeigt sehr schön, welchen Einfluss die Zinsen auf die Kaufpreise von Immobilien haben.

Diese Beziehung gilt vermutlich leider in beide Richtungen. Sollten die Zinsen steigen, würden Investoren sehr wahrscheinlich entsprechend weniger bereit sein Geld für Immobilien zu bezahlen. Steigen die Zinsen also wieder auf 3,31%, würde unsere Beispielimmobilie vermutlich einen guten Teil ihres Wertzuwachses von 43 % wieder abgeben.

Und genau das ist das Zinsänderungsrisiko, welches du als Immobilien-Investor auf dem Schirm haben musst. Beleihst du deine Immobilien sehr hoch und die Zinsen steigen, musst du bei der Anschlussfinanzierung nicht nur die höheren Zinsen zahlen, sondern deine Immobilie, die die Sicherheit für den Kredit ist, ist im Wert gefallen.

Hast du zu teuer eingekauft und die Zinsen steigen zu stark, kann es sein, dass die Immobilie auf einmal weniger Wert ist als dein noch offener Kreditbetrag und du Zusatzsicherheiten stellen musst.

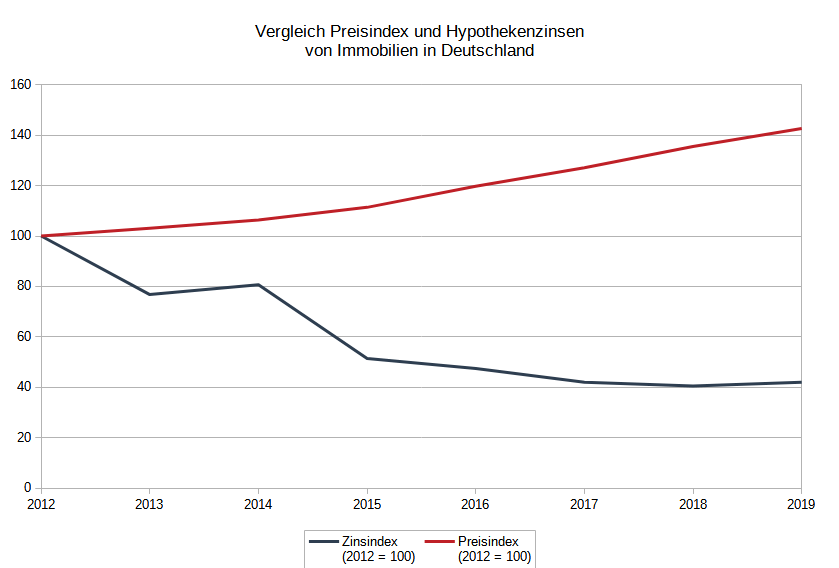

Grafik: Zusammenhang zwischen Hypothekenzinsen und Immobilienpreisen

Vergleichen wir die Zinsentwicklung auf der einen Seite und die Immobilienpreisentwicklung auf der anderen Seite, bekommen wir einen sehr guten Überblick und sehen, dass die Kaufpreise sich genau entgegen den Zinsen entwickeln:

Worauf muss ich achten, wenn ich eine Immobilie finanziere?

Worauf musst du achten, wenn du eine Immobilie finanzierst, oder auch „das Zinsänderungsrisiko bei Immobilie-Investitionen“…

Wie du oben gesehen hast, ist unsere Beispielimmobilie in 7 Jahren um über 40% im Wert gestiegen, nur weil die Zinsen gesunken sind und ein Investment das 1500€ Cashflow erzielt entsprechend „wertvoller“ geworden ist.

Dasselbe kann aber auch passieren, wenn die Zinsen wieder steigen. Nur dann in die falsche Richtung für dich!

Stell‘ dir vor, du hast in 2019 eine Immobilie gekauft, die sich gerade so trägt, und die Zinsen steigen auf 3 oder 4 Prozent. Musst du deine Immobilie verkaufen, wirst du weniger Geld bekommen als du selbst bezahlt hast.

Solange du die Immobilie nicht verkaufen musst und die Miete regelmäßig kommt, ist das kein Problem, da der Buchwert der Immobilie uninteressant ist. Interessant wird es aber, wenn deine Finanzierung ausläuft.

Am Ende der Zinsbindungsfrist hast du vermutlich noch einiges an Schulden übrig, und wenn du eine hohe Beleihung auf deiner Immobilie hattest und den Kredit nur minimal getilgt hast, kann es theoretisch sein, dass dein offener Kreditbetrag größer ist, als der „neue“ Marktwert der Immobilie.

Im schlimmsten Fall könnte es dann sein, dass du bei der Anschlussfinanzierung sogar noch Eigenkapital einbringen musst, um eine Finanzierung zu bekommen.

Sind die Zinsen gestiegen, musst du zusätzlich auch monatlich mehr Geld an die Bank zahlen.

Du musst daher mit dem Fremdkapitalhebel bei Immobilien umsichtig umgehen. Er ist extrem hilfreich, um dich schnell voran zu bringen, aber er kann, wenn du es übertreibst, auch genauso schnell dein finanzielles aus bedeuten.

Einige meiner Gedanken zum Thema „richtige Tilgung“ findest du auch im Artikel „Mit wie viel Prozent sollte ich meine Wohnung tilgen?“ hier auf dem Blog. Im Artikel „Was ist der Leverage-Effekt bei Immobilien?“ findest du weitere Hintergrundinformationen zum Hebeleffekt sowie wichtige Risiken auf die du beim Einsatz von Fremdkapital bei deinen Investitionen achten musst.

Fazit

Die Höhe der Zinsen hat einen sehr großen Einfluss auf die Marktwerte von Immobilien. Es ist für dich als Immobilien-Investor daher extrem wichtig ein Auge auf die Zinsentwicklung zu haben und deine Strategie entsprechend den Marktentwicklungen anzupassen.

Sinken die Zinsen, bist du im Himmel. Die Immobilienpreise steigen und bei einer Anschlussfinanzierung sinkt sogar deine Bankrate.

Dieser Mechanismus kann sich jedoch auch sehr schnell ins Gegenteil verkehren. Stelle sicher, dass du weißt, was passieren kann und lasse dies schon heute in deine Investitionsentscheidungen einfließen. So gehörst du, auch wenn die Zinsen steigen, nicht zu denen, die ihre Immobilie zwangsverkaufen müssen, weil ihre Kalkulation nicht länger aufgeht!