Mieteinnahmen und Steuer – Was bleibt am Ende für dich übrig?

Dieser Beitrag wurde zuletzt am 27. November 2023 aktualisiert.

Wo du in Deutschland Geld verdienst, musst du auch Steuern zahlen. Deine Mieteinnahmen musst du daher natürlich versteuern.

Aber wie genau? Und sind Immobilien nach Steuern überhaupt noch interessant, oder sind Immobilien nach allen Abgaben für Vater Staat auf einmal keine rentable Anlage mehr?

Oder anders gefragt: Was bleibt am Ende von den Mieteinnahmen nach Steuern für dich als Vermieter und Investor übrig?

Lass’ uns mit dem wichtigsten beginnen:

Du musst deine Einnahmen aus Vermietung und Verpachtung in Deutschland versteuern. Aber dadurch, dass du durch vermietete Immobilien auch (imaginäre) Kosten anrechnen und deine Steuerlast ausgezeichnet steuern kannst, sind Immobilien auch nach Steuern noch immer eine extrem interessante Investition!

Manche würden sogar sagen, dass Immobilien gerade wegen der steuerlichen Gestaltungsmöglichkeiten spannend sind…

Und ja, das stimmt aus meiner Sicht auch! (aber nicht wegen irgendwelcher Steuerspar-Immobilien aus Hochglanzprospekten, auf die ich in einem anderen Artikel eingehen werde…)

In diesem Artikel soll es aber erst einmal um die normale Versteuerung deiner Einnahmen gehen. Lass’ uns daher in den Steuerdschungel abtauchen und herausfinden, worauf du in Deutschland als Vermieter achten musst und wie du das Beste aus deinen Investitionen herausholen kannst.

Und lass’ uns vor allem schauen, was Netto am Ende für dich übrigbleibt, damit du deine Investition sauber kalkulieren kannst!

Das wichtigste in Kurzform

Hier schon einmal die wichtigsten Punkte aus diesem Artikel als FAQ:

Wie müssen Mieteinnahmen versteuert werden?

Wenn du als Immobilieninvestor Mieteinnahmen erzielst, stellt sich oft die Frage, wie diese versteuert werden müssen.

Im kommenden Abschnitt wollen wir uns die Besteuerung von Mieteinnahmen näher ansehen und klären, wer zur Versteuerung verpflichtet ist und was genau eigentlich als Einkünfte aus Vermietung und Verpachtung zählt.

Wer ist verpflichtet, Mieteinnahmen zu versteuern?

Grundsätzlich gilt, dass jeder, der in Deutschland Mieteinnahmen erzielt, diese auch versteuern muss.

Das betrifft sowohl Privatpersonen als auch Unternehmen, die Immobilien vermieten.

Die Verpflichtung zur Versteuerung von Mieteinnahmen gilt dabei unabhängig von der Höhe der Einnahmen.

Im deutschen Steuerrecht spricht man bei diesen Einnahmen auch von Einkünften aus Vermietung und Verpachtung.

Was zählt als Einkünfte aus Vermietung und Verpachtung?

Einkünfte aus Vermietung und Verpachtung umfassen alle Einnahmen, die durch die Vermietung von Immobilien entstehen.

Dazu zählen nicht nur die eigentlichen Mietzahlungen der Mieter für eine Wohnung, sondern auch die Nebenkosten, die dein Mieter dir monatlich überweist.

Und auch wenn du nur einen Garten oder eine Garage vermietest, musst du diese Einnahmen versteuern. Das Zauberwort heißt hier Pachteinnahmen.

Wichtig ist dabei, dass du im Gegenzug auch alle Ausgaben, die dir durch die Immobilie entstehen, abziehen kannst.

Instandhaltungskosten, Abschreibungen, Zinsen für Kredite, aber auch Fahrten zu Besichtigungen zählen hier rein.

Am Ende zählt das Finanzamt alles zusammen und die Differenz zwischen Einnahmen und Ausgaben ist der Betrag, den du versteuern musst.

Wie hoch sind die Steuern auf Mieteinnahmen?

Hältst du deine Immobilien im Privatbesitz (was bei den meisten Vermietern in Deutschland der Fall ist), musst du den Gewinn aus der Vermietung mit deinem persönlichen Steuersatz versteuern.

Die Höhe der Steuern auf deine Mieteinnahmen hängt also von deinem zu versteuernden Einkommen ab.

Bist du ein armer Student, zahlst du weniger, als wenn du im Hauptberuf ein hoch bezahlter CEO bist.

Da du ein gewisses Einkommen benötigst, um Immobilien kaufen und vermieten zu können, besteht eine gute Chance, dass du aber bereits im Spitzensteuersatz bist und deine zusätzlichen Gewinne aus den Immobilien also mit 42 % versteuern musst.

Hinweis: Theoretisch kannst du deine Immobilien auch steueroptimiert in einer vvGmbH halten, wodurch du die Gewinne nicht mit deinem persönlichen Steuersatz (von vermutlich 42 %), sondern nur mit 15,825 %, versteuern musst. Das Prinzip bleibt aber gleich.

Gibt es einen Steuerfreibetrag bei Mieteinnahmen?

Für Mieteinnahmen gibt es keinen gesonderten Steuerfreibetrag.

Du kannst höchstens — wie jeder Steuerpflichtige — vom Grundfreibetrag profitieren.

Das ist der Betrag, bis zu dem du in Deutschland keine Einkommensteuer zahlen musst. Für das Jahr 2023 liegt dieser Betrag bei 10.908 Euro (für Ledige) bzw. 20.694 Euro (für Verheiratete).

Wenn also dein gesamtes Einkommen — inklusive der Mieteinnahmen — unterhalb dieses Grundfreibetrags liegt, musst du keine Einkommensteuer zahlen.

Wie funktioniert die Versteuerung von Mieteinnahmen in der Praxis?

In der Praxis erfolgt die Versteuerung von Mieteinnahmen über die Einkommensteuererklärung und dort über die Anlage V. (Vermietung und Verpachtung).

Und hier kommt auch schon der erste wichtige Punkt zum Thema Steuern und Vermietung: sobald du eine Immobilie vermietest, bist du verpflichtet, eine Steuererklärung abzugeben!

Aber wie genau füllt man diese Anlage, worauf solltest du achten, und welche Kosten kannst du steuerlich geltend machen?

Wie füllt man die Anlage V der Steuererklärung aus?

Die Anlage V ist ein Teil deiner Einkommensteuererklärung.

Mit einem guten Steuerprogramm und ein bisschen Übung ist es — glaube ich — auch für Laien möglich, die Formulare hier korrekt auszufüllen.

Wichtig ist, dass du neben den Mieteinnahmen vor allem auch alle Kosten, die dir durch die Immobilie entstanden sind, hier einträgst.

Welche Kosten können steuerlich geltend gemacht werden?

Bei der Versteuerung von Mieteinnahmen kannst du verschiedene Kosten absetzen. Hier sind einige Beispiele:

- Abschreibungen (AfA): Die Abschreibung ist ein Wertverlust, der steuerlich geltend gemacht werden kann. Der genaue Wert ist vom Baujahr und anderen Besonderheiten der Immobilie abhängig, aber bei einer normalen Bestandsimmobilie kannst du hier 2 % des Gebäudewertes pro Jahr an Kosten für einen “virtuellen Wertverlust” abschreiben.

- Zinsen: Wenn du für den Kauf oder eine Renovierung deiner Immobilie einen Kredit aufgenommen hast, kannst du die Zinsen, (nicht die Tilgung!) als Werbungskosten absetzen.

- Nebenkosten: Kosten wie Grundsteuer, Versicherungen, Hausmeisterkosten oder Müllabfuhr kannst du ebenfalls steuerlich geltend machen. (Achtung: Wenn du die Nebenkosten korrekt auf deinen Mieter umgelegt hast, ist das alles hier nur ein durchlaufender Posten)

Auch wenn du Reparaturen an deiner Immobilie durchführst, kannst du damit deine Steuerlast senken! Instandhaltung und Reparaturen: Kosten für Reparaturen und Instandhaltungsmaßnahmen sind ebenfalls absetzbar, solange sie im Kontext der Vermietung anfallen. (Wichtig: Hier gelten nur Kosten, die du auch wirklich für Instandhaltungen bezahlt hast. Das reine Ansparen der Instandhaltungsrücklage ist nicht absetzbar)

- Verwaltungskosten: Kosten, die durch die Verwaltung deiner Immobilien anfallen, wie Kosten für einen Steuerberater, oder Kosten für die Hausverwaltung, können ebenfalls abgesetzt werden.

Pass’ auf, hier nichts zu vergessen. Jeder Euro an Kosten, den du belegen kannst, spart dir bares Geld!

Hier zum Beispiel ein kurzes Video zum Thema AfA:

Wie sehen Beispielrechnungen für die Versteuerung von Mieteinnahmen aus?

Wie wir gesehen haben, hängt die Versteuerung von Mieteinnahmen von vielen verschiedenen Faktoren ab.

Das Thema ist also definitiv zu komplex, um jeden persönlichen Fall hier eingehend und individuell zu behandeln, aber trotzdem möchte ich dir, anhand von zwei Beispielfällen, ein Gefühl dafür geben, was am Ende für dich übrig bleiben könnte.

Wie werden Mieteinnahmen versteuert? (Beispiel 1)

Nehmen wir an, du hast eine vermietete Immobilie mit einer Jahresnettokaltmiete von 15.000 €.

Zudem hast du Werbungskosten in Höhe von 7.000 €, die sich aus Zinsen, Abschreibung und sonstigen Ausgaben zusammensetzen.

Deine Einkünfte aus Vermietung und Verpachtung betragen somit:

\underbrace{\text{Einkünfte V\&V}} \\ \qquad \\ \underbrace{\text{Jahresnettokaltmiete} - \text{Werbungskosten}} \\ \qquad \\ \underbrace{15.000€ - 7.000€} \\ \qquad \\ 8.000€

Angenommen, dein persönlicher Steuersatz beträgt 42 %.

Dann musst du auf die Einkünfte von 8.000 € insgesamt 3.360 € Steuern zahlen:

\text{Steuern} = \text{(Einkünfte V\&V)} * \text{Steuersatz}_{\textit{pers.}} = 8.000€ * 42\% = 3.360€

Somit bleiben dir von den ursprünglichen 15.000 € Mieteinnahmen noch 4.640 € übrig

| Beschreibung | Betrag |

|---|---|

| Jahresnettokaltmiete | 15.000 € |

| Werbungskosten | -7.000 € |

| Einkünfte aus V&V | 8.000 € |

| Persönlicher Steuersatz | 42% |

| Steuern auf Einkünfte | -3.360 € |

| Verbleibende Mieteinnahmen | 4.640 € |

Wie werden Mieteinnahmen versteuert? (Beispiel 2)

Nehme wir für das zweite Beispiel an, dass du Rentner bist und die Immobilie schon komplett abbezahlt hast.

Lass’ uns für dieses Beispiel wieder die Immobilie von oben nehmen.

Die sie inzwischen abbezahlt ist, zahlst du keine Zinsen mehr und deine Werbungskosten belaufen sich somit nur noch auf 2.000€ pro Jahr für wirkliche Instandhaltungskosten.

Deine Einkünfte aus Vermietung und Verpachtung betragen somit jetzt:

\underbrace{\text{Einkünfte V\&V}} \\ \qquad \\ \underbrace{\text{Jahresnettokaltmiete} - \text{Werbungskosten}} \\ \qquad \\ \underbrace{15.000€ - 2.000€} \\ \qquad \\ 13.000€

Nehmen wir ebenfalls ab, dass du als Rentner geringere Einkünfte hast und deswegen nur einen Steuersatz von 30% in der Spitze zahlst.

Dann musst du auf die Einkünfte von 13.000 € damit insgesamt 3.900 € Steuern zahlen:

\text{Steuern} = \text{(Einkünfte V\&V)} * \text{Steuersatz}_{\textit{pers.}} = 13.000€ * 30\% = 3.900€

Somit bleiben dir von den ursprünglichen 15.000 € Mieteinnahmen noch 9.100 € übrig

| Beschreibung | Betrag |

|---|---|

| Jahresnettokaltmiete | 15.000 € |

| Werbungskosten | -2.000 € |

| Einkünfte aus V&V | 13.000 € |

| Persönlicher Steuersatz | 30% |

| Steuern auf Einkünfte | -3.900 € |

| Verbleibende Mieteinnahmen | 9.100 € |

Steuerfallen beim Verkauf – Worauf musst du achten?

Um Steuerfallen beim Verkauf einer Immobilie zu vermeiden, gibt es einige Aspekte, die du beachten solltest.

Zum einen musst du die sogenannte Spekulationsfrist von zehn Jahren im Auge behalten.

Wenn du eine Immobilie innerhalb von zehn Jahren nach dem Kauf verkaufst und dabei einen Gewinn erzielst, musst du diesen als Spekulationsgewinn über die Spekulationssteuer versteuern.

Wartest du jedoch mindestens zehn Jahre, fällt die Besteuerung des Veräußerungsgewinns weg.

Zum anderen spielt die sogenannte Selbstnutzung eine Rolle.

Wenn du die Immobilie im Jahr des Verkaufs und in den beiden vorangegangenen Jahren selbst bewohnt hast, entfällt die Besteuerung des Veräußerungsgewinns unabhängig von der Spekulationsfrist.

Mehr dazu im Artikel zur Spekulationsfrist bei Immobilien.

Immobilienkalkulation nach Steuern – Ein Tool, um das Ganze zu vereinfachen

Spitzensteuersatz auf die Einnahmen, aber abzüglich der Kosten für einige deiner Ausgaben, aber dann noch mit zusätzlichen virtuellen Kosten für Abschreibungen…

Den Gewinn einer vermieteten Immobilie nach Steuern zu berechnen, kann ziemlich komplex sein.

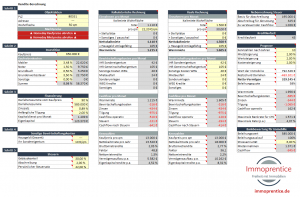

Um dir (und vor allem mir bei der Kalkulation einer Immobilie) das Ganze etwas zu erleichtern, habe ich mir das Immoprentice Immobilien Kalkulationstool gebaut.

In diesem Abschnitt möchte ich dir das Tool kurz vorstellen und dir zeigen, wie du damit schnell und einfach berechnest, welcher Gewinn bei einer Immobilie nach Steuern voraussichtlich wirklich bei dir hängen bleibt.

Vorstellung des Excel-Tools zur Berechnung des Gewinns

Das Immoprentice Kalkulationstool ist effektiv ein Excel-Sheet, wo du alle wichtigen finanziellen Daten deiner Immobilie eingeben kannst (Kaufpreis, Mieteinnahmen, Zinsen, Abschreibung, Mietausfall, …)

Und du kannst dort auch deinen persönlichen Steuersatz eingeben.

Das Tool berechnet dir dann automatisch — anhand der eingegebenen Daten — deinen Cashflow vor und nach Steuern und zeigt dir auch, wie hoch deine voraussichtliche Steuerbelastung durch diese Immobilie pro Monat ist.

So kannst du schnell und einfach schon vor dem Kauf und vor der Abgabe deiner ersten Steuererklärung prüfen, wie viel Geld nach Steuern wirklich noch übrig bleibt.

Denn ja, wenn du mit deiner Immobilie Gewinn machst, wird dieser Gewinn durch die Steuer geschmälert werden.

Wie nutzt man das Excel-Tool effektiv, um den Gewinn nach Steuern zu ermitteln?

Um das Excel-Tool effektiv zu nutzen, solltest du zunächst alle relevanten Daten zu deiner vermieteten Immobilie sammeln.

Dazu gehören unter anderem die Höhe der Mieteinnahmen, die Betriebskosten, eventuelle Instandhaltungskosten und die Abschreibung der Immobilie.

Gib anschließend die Daten in die dafür vorgesehenen Felder im Excel-Tool ein.

Das Tool berechnet dann automatisch den Gewinn vor Steuern.

Im letzten Schritt musst du dann noch deinen persönlichen Steuersatz eintragen.

Nachdem du deinen Steuersatz eingegeben hast, zeigt das Tool dir den Gewinn nach Steuern an.

So erhältst du schnell und einfach einen Überblick über den tatsächlichen Gewinn deiner vermieteten Immobilie.

Rechenbeispiel

Lass’ uns den Vorher-Nachher Effekt nun anhand eines Rechenbeispiels kurz demonstrieren.

Nehmen wir an, du hast eine vermietete Immobilie mit folgenden Eckdaten:

- Mieteinnahmen: 1.500 € pro Monat (18.000 € pro Jahr)

- Betriebskostenvorauszahlung: 150 € pro Monat (1.800 € pro Jahr)

- Zusätzliche, nicht umlagefähige Kosten: 50 € pro Monat (600 € pro Jahr)

- Zinsen: 731 € pro Monat (8772 € pro Jahr)

- Abschreibung: 245 € pro Monat (2.940 € pro Jahr)

- Persönlicher Steuersatz: 42 %

Daraus ergibt sich zunächst ein Gewinn vor Steuern von:

| chnung vor | Betrag |

|---|---|

| Jahresnettokaltmiete | 18.000 € |

| Betriebskosten | -2.400 € |

| Betriebskostenvorauszahlung | 1.800 € |

| AfA | -2.940 € |

| Zinskosten | -8.772 € |

| Zu versteuernde Einnahmen | 5.688 € |

Um den Gewinn nach Steuern zu berechnen, ziehst du nun 42% Steuern von den 5.688 € ab und rechnest die AfA wieder drauf, da das ja keine echten Kosten waren:

\text{Steuer} = 5.688 € * 0,42 = 2389 €

\text{Gewinn nach Steuern} = 5.688 € - 2.389 € + 2.940 € = 6.239 €

| Beschreibung | Betrag |

|---|---|

| Jahresnettokaltmiete | 18.000 € |

| Betriebskosten | -2.400 € |

| Betriebskostenvorauszahlung | 1.800 € |

| AfA | -2.940 € |

| Zinskosten | -8.772 € |

| Zu versteuernde Einnahmen | 5.688 € |

| Persönlicher Steuersatz | 42% |

| Steuern auf Einkünfte | -2.389 € |

| Verbleibende Mieteinnahmen | 6.239 € |

In diesem Beispiel bleiben dir nach Steuern und Betriebskosten von 19.800 € Mieteinnahmen also nur noch 6.239 € übrig. Und von diesem Geld musst du den Kredit tilgen und Rücklagen bilden.

Und jetzt noch einmal dasselbe Beispiel im Kalkulationstool:

Auch hier hast du eine monatliche Steuerlast von (abgerundet) 199 €, was genau den 2.389 € von der obigen Berechnung entspricht.

Der operative Cashflow der Immobilie ist deutlich niedriger, da im Kalkulationstool automatisch die Tilgung und eine Rücklage für die Instandhaltung der Immobilie abgezogen wird.

Aber auch hier siehst du, dass die Immobilie vor Steuern noch Cashflow positiv für dich war, du nach Steuern aber monatlich Geld zuschießen musst.

Mindestens die Steuern musst du in diesem Beispiel also aus deiner eigenen Tasche zahlen!

Fazit: Was bleibt am Ende für dich übrig?

In diesem Artikel haben wir uns intensiv mit dem Thema Mieteinnahmen und Steuern auseinandergesetzt. Dabei stand immer die Frage im Vordergrund: Was bleibt am Ende für dich übrig? Hier sind die wichtigsten Punkte, die wir behandelt haben:

- Mieteinnahmen sind steuerpflichtig und müssen in der Einkommensteuererklärung angegeben werden.

- Der steuerliche Grundfreibetrag und persönliche Steuersatz spielen eine entscheidende Rolle bei der Berechnung der Steuerlast.

- Abschreibungsmöglichkeiten können deine Steuerlast reduzieren.

- Werbungskosten und Sonderausgaben können ebenfalls deine Steuerlast senken.

- Die Berechnung des Gewinns einer vermieteten Immobilie nach Steuern ist recht komplex.

- Mit etwas Mathe und den richtigen Tools kannst du auch vor dem Kauf schon ein Gefühl für den Cashflow nach Steuern einer Immobilie bekommen.

Zusammenfassend lässt sich sagen, dass die Versteuerung von Mieteinnahmen einige Herausforderungen und Besonderheiten mit sich bringt.

Und auch wenn letztlich die Antwort auf die Frage “Was bleibt am Ende für mich übrig?” von deiner individuellen Situation abhängt, kannst du durch eine effektive Nutzung der Möglichkeiten als Vermieter deine Steuerlast trotzdem minimieren und so mehr vom Gewinn behalten.