Wie berechnet man die Eigenkapitalrendite?

Dieser Beitrag wurde zuletzt am 3. Oktober 2023 aktualisiert.

Interessierst du dich für den Kauf einer vermieteten Immobilie, zum Beispiel zur Altersvorsorge, aber dir brummt der Kopf wegen der ganzen Fachbegriffe? Wenn du diesen Artikel liest, bist du vermutlich über den Begriff Eigenkapitalrendite gestolpert und fragst dich gerade „wie berechnet man die Eigenkapitalrendite?“. Hier die Kurzform:

Die Eigenkapitalrendite berechnest du, indem du den jährlichen Gewinn einer Investition durch dein eingesetztes Kapital teilst. Kaufst du zum Beispiel mit 50.000 € eine Immobilie, die, nach allen Kosten, 5.000 € pro Jahr abwirft, hast du eine Eigenkapitalrendite von 10 %.

Übertragen auf Immobilien, ist die Eigenkapitalrendite also quasi die Verzinsung, oder die Rendite, die du auf dein eigenes Kapital bekommst. So viel zur Definition. Lass‘ uns im kommenden aber noch etwas genauer klären, was die Eigenkapitalrendite ist und was sie für dich bedeutet.

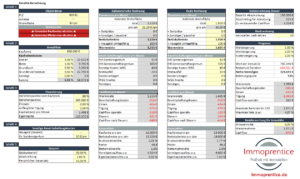

Außerdem gibt’s im Artikel unten auch noch einen kostenlosen Online-Rechner, mit dem du deine Eigenkapitalrendite schnell und einfach berechnen kannst.

Falls du noch unsicher bist, wie man die Rendite von Immobilien ganz allgemein berechnet, oder falls du mehr darüber erfahren möchtest, was eigentliche eine gute Rendite bei Immobilien ist, empfehle ich dir die beiden Artikel „Wie berechne ich die Mietrendite?“ und „Was ist eine gute Rendite bei Immobilien?“ hier auf Immoprentice.

Das solltest du wissen: FAQs

Die wichtigsten und häufigsten FAQs zum Thema als schneller Frage-Antwort-Block:

Was ist die Eigenkapitalrendite

Die Eigenkapitalrendite setzt den Gewinn, den du mit einer Immobilie machst ins Verhältnis zu deinem eingesetzten Kapital, um diesen Gewinn zu erzielen. Du kannst die Eigenkapitalrendite wie folgt berechnen:

Eigenkapitalrendite = \frac{Reingewinn}{Eigenkapital}

Als Immobilien Investor kaufst du im Immobilien nicht zu 100 % mit deinem eigenen Geld, sondern leihst dir Geld von der Bank. Neben der normalen Rendite einer Immobilie ist es für Investoren daher interessant, nicht nur die Gesamtrendite der Immobilie zu kennen, sondern vor allem die Rendite zu ermitteln die sie auf ihr eigenes eingesetztes Kapital erzielen.

Würdest du eine Immobilie zu 100 % mit deinem eigenen Geld kaufen, wäre deine Eigenkapitalrendite identisch zur Nettomietrendite, da du ja 100 % des Kaufpreises selbst bezahlst.

Immer wenn du Fremdkapital nutzt (sprich: Einen Kredit bei einer Bank aufnimmst), ist deine Eigenkapitalrendite daher höher als die Nettomietrendite.

Lass uns das Ganze an einem Beispiel verdeutlichen.

| Kaufpreis Immobilie | 300.000 € |

| Nettomieteinnahmen | 12.000 € |

| Bruttomietrendite | 4% |

| Nettomietrendite | 3% |

Nehmen wir an, dass diese Beispielimmobilie eine Bruttomietrendite von 4 % hat. Bei einem Kaufpreis von 300.000 € wären das also 12.000 € Nettokaltmiete pro Jahr. Um die Rechnung einfach zu halten, gehen wir davon aus, wir 25 % der Nettokaltmiete für die Bewirtschaftung der Immobilie (Instandhaltung, nicht-umlagefähige Nebenkosten, …) aufwenden müssen.

Du möchtest genauer wissen wie hoch die Instandhaltungskosten und die nicht-umlagefähigen Nebenkosten einer Eigentumswohnung sind? Dann schaue dir unbedingt auch die Artikel „Was ist die richtige Höhe der Instandhaltungsrücklage für meine Eigentumswohnung?“ und „Wie hoch sind die nicht umlagefähigen Nebenkosten bei einer Eigentumswohnung?“ an!

Der Reinertrag der Immobilie sind also 9.000 € pro Jahr und die Nettomietrendite (Ertrag nach allen Kosten) beträgt 3 %.

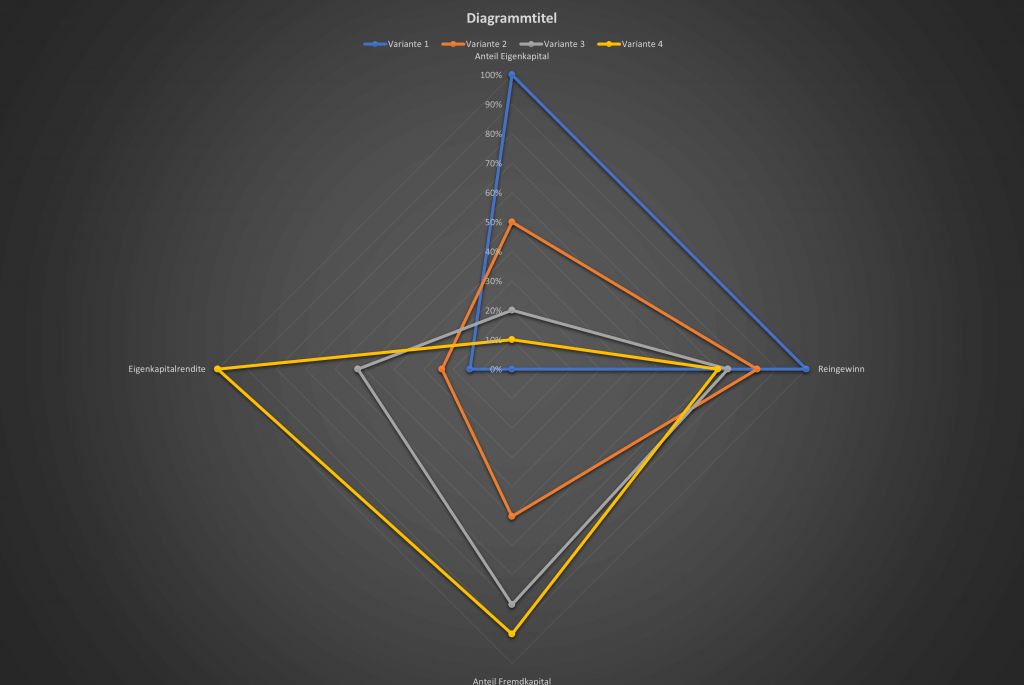

Schauen wir uns nun vier verschiedene Szenarien an, wie du die Immobilie finanzieren könntest. Im ersten Szenario kaufst du die Immobilie komplett aus deinem Barvermögen (100 % Eigenkapital-Anteil). In den weiteren Szenarien sinkt dann dein Eigenkapital-Anteil immer mehr, bis zu Variante 4, wo wir annahmen, dass du die Immobilie zu 90 % fremdfinanzierst.

| Anteil Eigenkapital | Anteil Fremdkapital | Reingewinn | Eigenkapitalrendite | |

| Variante 1 | 100% (300.000€) | 0% (0€) | 9.000 € | 3,00% |

| Variante 2 | 50% (150.000€) | 50% (150.000€) | 7.500 € | 5,00% |

| Variante 3 | 20% (60.000€) | 80% (240.000€) | 6.600 € | 11,00% |

| Variante 4 | 10% (30.000€) | 90% (270.000€) | 6.300 € | 21,00% |

Schauen wir uns diese vier Varianten in einem Spinnendiagramm an, sehen wir schön die Querabhängigkeiten: Je mehr Eigenkapital du einbringst, desto höher ist der Reingewinn der Immobilie (wegen den niedrigeren Finanzierungskosten), aber desto niedriger ist auch die Eigenkapitalrendite.

Die Varianten 1 (Blau) und 4 (Gelb) markieren die Extrempositionen in unserem Beispiel. Die blaue Variante hat eine niedrige Eigenkapitalrendite, kommt aber ohne Fremdkapital aus. Da wir keine Finanzierungskosten haben, ist der Rohgewinn der Immobilie hier maximal.

Am anderen Ende steht die gelbe Variante. Hier haben wir einen sehr hohen Fremdkapitalanteil und den schlechtesten Rohgewinn der Immobilie, aber dafür die höchste Eigenkapitalrendite. Die Variante 2 (Orange) und Variante3 (Grau) liegen zwischen diese beiden Extremen.

Wichtig ist an dieser Stelle darauf zu achten, dass mehr Eigenkapitalrendite nicht unbedingt immer besser ist. Wie überall gilt auch bei Immobilien der Spruch „Rendite kommt von Risiko“.

Dies kannst du in der Grafik oben auch schön sehen: Fremdkapital sind Schulden die du, egal wie die Immobilie läuft, zurückzahlen musst. Im gelben Szenario hast du dir die hohe Eigenkapitalrendite also dadurch erkauft, dass du im Gegenzug nun eine hohe Verschuldung hast.

Wenn du mehr zum Thema „Eigenkapital vs. Fremdkapital für Immobilien-Investments“ lernen möchtest, erfahren möchtest, wie viel Eigenkapital du für deine erste Immobilie brauchst, und warum es doch sehr sinnvoll sein kann Immobilien über Fremdkapital zu finanzieren, dann schau‘ dir gerne auch den Artikel „Wie viel Geld brauche ich für meine erste Immobilie?“ an.

Diesen Online-Rechner kannst du auch über die Seite „5 Sekunden Eigenkapitalrendite Rechner“ erreichen. Neben einer detaillierten Anleitung was die einzelnen Felder bedeuten, findest du dort auch viele weitere Informationen zum Thema Eigenkapitalrendite.

Wie hoch sollte die Eigenkapitalrendite bei Immobilien sein?

Eine pauschale Antwort auf die Frage „wie hoch sollte die Eigenkapitalrendite bei Immobilien mindestens sein“ gibt es nicht. Wie oben schon geschrieben, hängt die Eigenkapitalrendite stark von deinem eigenen Risikoprofil ab.

Finanzierst du eine Immobilie mit 50 % Eigenkapital, ist das Risiko eines Immobiliencrashs für dich sehr gering. Hast du die Immobilie nicht überteuert, sondern zu ihrem tatsächlichen Wert gekauft, müsste sie um 50 % im Wert fallen, damit du Netto eine negative Vermögensbilanz hast. Dies ist historisch sehr unwahrscheinlich.

Auf der anderen Seite ist es mit Arbeit und einem gewissen Risiko verbunden Immobilien zu kaufen und zu vermieten. Ist deine Immobilie nicht vermietet oder kann dein Mieter seine Miete nicht bezahlen, erzielst du zum Beispiel jeden Monat einen realen Verlust.

Schauen wir uns jedoch alternative Kapitalanlage-Möglichkeiten an, so muss ich sagen, dass für mich persönlich die Eigenkapitalrendite von einem Immobilien-Investment mindestens 8-10% betragen sollte. Wäre die Eigenkapitalrendite darunter, würde ich mein Geld lieber in Aktien investieren, wo historisch eine Rendite von ca. 8% möglich ist.

Da man Aktien in der Regel zu hundert Prozent aus Eigenkapital kauft, sind hier, wie im Immobilien-Beispiel 1 weiter oben, Rendite und Eigenkapitalrendite identisch.

Weitere wichtigen Rendite-Kennzahlen

Neben der Eigenkapitalrendite gibt es bei Immobilien noch viele weitere wichtige Rendite-Kennzahlen. Die aus meiner Sicht wichtigsten möchte ich dir in diesem Abschnitt vorstellen. Und ja, natürlich gibt es zu allen davon auch kostenlose Online-Rechner!

Die erste (und am häufigsten verwendete) Kennzahl, bei Immobilien-Investitionen ist vermutlich die Brutto-Mietrendite. Diese Zahl ist recht ungenau, aber für eine erste Einschätzung, ob eine Immobilie interessant sein könnte trotzdem sehr gut geeignet. Oft ist die Brutto-Mietrendite stark mit dem Risiko an einem Standort korreliert. In der Uckermark bekommst du also eine bessere Bruttomietrendite als in München. Mehr zur Bruttomietrendite und den Risiken an C und D Standorten findest du auch im Artikel „Sollte ich in C oder D Lagen investieren?“ hier auf Immoprentice.

Eine hohe Rendite (und Eigenkapitalrendite) ist schön, aber gerade, wenn du über Immobilien als Altersvorsorge nachdenkst, ist es am Ende wichtig, welchen monatlichen Cashflow eine Immobilie erzielt. Warum ich ein großer Fan vom Cashflow als „ultimative“ Immobilien-Kennzahl bin und warum er vermutlich auch für dich interessant ist, erfährst du im Artikel „Warum der Cashflow bei Immobilien so wichtig ist„.

Die Rendite einer Immobilie ist aber natürlich nicht alles. Wenn du mehr zu den weiteren Immobilien-Kennzahlen, auf die du bei deiner Anlageimmobilie achten solltest, wissen möchtest, dann schaue dir auch einmal den Artikel „Wichtige Kennzahlen für Immobilien als Kapitalanlage: Ein Leitfaden für angehende Immobilieninvestoren“ hier auf dem Blog an.

Fazit

Ich hoffe, dass ich mit diesem Artikel die Frage „wie berechnet man die Eigenkapitalrendite bei Immobilien“ beantworten konnte und dich ein Stück näher zu deiner ersten vermieteten Immobilie als Kapitalanlage bringen konnte. Schaue dir unbedingt auch die anderen Artikel hier auf dem Blog an, gerade wenn du noch am Anfang deiner Reise stehst.

Immobilien als Kapitalanlage zu kaufen und unter die Vermieter zu gehen kann im ersten Moment beängstigend sein, aber ich habe es bisher nie bereut. Wenn du mehr zu meiner Geschichte lesen willst, schaue dir gerne auch den Artikel „Warum Immobilien als Geldanlage?“ an. Dort erzähle ich dir etwas von meinen Anfängen und den Ängsten die ich zu Anfang hatte.