Sollte ich in C oder D Lagen investieren?

Dieser Beitrag wurde zuletzt am 3. Dezember 2023 aktualisiert.

Als angehender Immobilien-Investor stellst du dir sicherlich die Frage „an welchem Standort sollte ich investieren?“. Da die großen Metropolen in Deutschland schon sehr teuer sind, zieht es immer mehr Investoren in C oder D Städte. Aber ist es sinnvoll in solchen Langen zu investieren? In diesem Artikel möchte ich mit dir daher die Frage erläutern: „Sollte ich in C oder D Lagen investieren?“

Ich persönlich würde nicht in C oder D Lagen investieren. Zwar sind die Bruttomietrenditen dort deutlich höher, aber wenn man die Nettorendite oder den Cashflow der Immobilie berechnet ist eine Investition in diese Lagen oft deutlich schwieriger und deutlich weniger lukrativ als in einer A oder B Lage.

Vermutlich kennst du schon das Argument „in einer C oder D Lage zu investieren“ ist riskanter, weil die Zukunftsaussichten dieser Stadt schlecht sind und du deswegen ein hohes Leerstand-Risiko hast.

Das stimmt und ist mit einer der Gründe, warum ich persönlich nicht in C oder D Lagen investieren würde, aber es gibt aus meiner Sicht einen noch viel gravierenderen Nachteil von C und D Standorten: die Relation zwischen Instandhaltungskosten und Mietertrag.

In C und D Standorten bekommst du eine niedrigere Miete, aber hast dafür aber auch einen niedrigeren Kaufpreis. So weit, so gut.

Neben Miete und Kaufpreis gibt es aber noch einen weiteren großen Kostenblock für dich als Immobilieninvestor, nämlich die Instandhaltungskosten!

Diese Kosten kannst du nicht auf den Mieter umlegen, sondern du musst sie mit der Nettokaltmiete verdienen.

Die Instandhaltungskosten für eine Wohnung in einer D Lage sind aber fast identisch mit den Instandhaltungskosten einer Wohnung in einer A Lage. In einer D Lage fressen die Instandhaltungskosten daher einen riesigen Teil der Nettokaltmiete auf und du musst viel genauer rechnen, ob sich eine Immobilie oder eine Renovierung überhaupt jemals lohnen.

Bevor wir uns das Ganze weiter unten an konkreten Beispielen anschauen und durchrechnen, lass‘ uns aber erst einmal schauen, was eine A, B, C oder D Lage überhaupt ist.

Das solltest du wissen: FAQs

Die wichtigsten und häufigsten FAQs zum Thema als schneller Frage-Antwort-Block:

Was ist eine A Lage?

Immobilienstandorte in Deutschland werden in vier Klassen eingeteilt: A-Lagen, B-Lagen, C-Lagen und D-Lagen. A-Lagen sind hierbei die „besten“ Städte was die Zukunftssicherheit und die Wirtschaftskraft angehen. Die sieben A-Städte in Deutschland sind:

- Berlin

- Düsseldorf

- Frankfurt am Main

- Hamburg

- Köln

- München

- Stuttgart

Es handelt sich hierbei um Zentren mit deutschlandweiter und ggf. sogar internationaler Bedeutung.

Sie haben in allen Bereichen eigene, funktionsfähige Märkte und eine breit diversifizierte Wirtschaft mit verschiedenen nationalen und internationalen Arbeitgebern.

Bei den A-Städten handelt es sich auch fast immer um die Zentren einer Metropolregion:

| Stadt | Metropolregion |

| Berlin | Berlin/Brandenburg |

| Düsseldorf | Rhein-Ruhr |

| Frankfurt am Main | Rhein-Main |

| Hamburg | Hamburg |

| Köln | Rhein-Ruhr |

| München | München |

| Stuttgart | Stuttgart |

Was ist eine B Lage?

Bei den B Städten handelt es sich um Städte mit großer nationaler und regionaler Bedeutung. B-Städte haben in der Regel mehr als 200.000 Einwohner, und alle wichtigen Infrastruktur-Einrichtungen, wie zum Beispiel eine Universität und eine stabile, diversifizierte Wirtschaft.

Oft sind sie auch Teil einer Metropolregion, haben aber selbst keine internationale Bedeutung. Einige Beispiele für B-Städte sind:

- Bochum

- Bonn

- Bremen

- Dortmund

- Dresden

- Duisburg

- Essen

- Hannover

- Karlsruhe

- Leipzig

- Mannheim

- Münster

- Nürnberg

- Wiesbaden

Vermutlich kennst du alle diese Städte und könntest sie auch recht schnell auf einer Deutschland-Karte einordnen.

Was ist eine C Lage?

Bei den C Städten handelt sich nun um Städte, die zwar in der jeweiligen Region eine hohe Bedeutung haben, aber deutschlandweit keine überragend große Bedeutung mehr haben.

C Lagen sind häufig auch die Oberzentren ihrer jeweiligen Region. Die wirtschaftliche Vielfalt kann in C-Städten geringer sein, aber trotzdem gibt es dort noch alles Wichtige vor Ort.

Diese Städte haben eigentlich immer eine Universität, Theater, Fachkliniken, etc. Einige Beispiele für C-Städte sind:

- Aachen

- Augsburg

- Bielefeld

- Braunschweig

- Darmstadt

- Erfurt

- Erlangen

- Freiburg (Breisgau)

- Heidelberg

- Kiel

- Lübeck

- Magdeburg

- Mainz

- Mönchengladbach

- Mülheim (Ruhr)

- Offenbach (Main)

- Osnabrück

- Potsdam

- Regensburg

- Rostock

- Saarbrücken

- Wuppertal

Was ist eine D Lage?

Bei den D-Städten handelt es sich um Standorte, die national und regional noch einmal weniger relevant sind als die C-Städte. Sie haben weniger Wirtschaftskraft, geringere Mieten und höhere Leerstandsquote, da die Menschen tendenziell aus diesen Standorten wegziehen, um sich in den wirtschaftlich stärkeren Standorten niederzulassen.

Für dich als Immobilieninvestor bedeutet es, dass du in diesen Standorten mit tendenziell sinkenden Immobilienpreisen rechnen musst. Einige (bekanntere) Beispiele für D-Städte aus meiner Sicht sind:

- Aschaffenburg

- Bremerhaven

- Chemnitz

- Flensburg

- Fulda

- Gelsenkirchen

- Heilbronn

- Kaiserslautern

- Kassel

- Leverkusen

- Oldenburg

- Passau

- Pforzheim

- Rosenheim

- Schweinfurt

- Schwerin

- Ulm

- Wolfsburg

- Würzburg

Was ist mit noch kleineren Städten?

Wie du an der Liste der D-Städte siehst, sind hier durchaus einige größere und bekanntere Städte dabei. Wie sollst du als Investor jetzt also noch kleinere Städte und Ortschaften bewerten?

Theoretisch könnte man noch eine Kategorie „E-Städte“ einführen, die noch einmal weniger wichtig sind als die D-Städte. In der Regel sind diese Städte aber derart klein und strukturschwach, dass du dort als Immobilieninvestor gar nicht investieren solltest, außer es handelt sich um einen Vorort von den A-Städten, sodass der Ort von der Sogwirkung des A-Standort profitiert.

Mehr zum Thema Standortauswahl findest du in meinem Artikel „Wie finde ich einen guten Standort für meine Immobilien Investition?„.

Rendite-Verlust durch Instandhaltung in D-Lagen

Wie weiter oben versprochen, möchte ich mit dir ein kurzes Beispiel zur Rendite-Berechnung zwischen einer A-Lage und einer D-Lage machen und dir zeigen, warum die Instandhaltungskosten sich in einer D-Lage so extrem auf deine Rendite und deinen Cashflow auswirken. Lass uns dafür die beiden folgenden Beispiel-Immobilien vergleichen:

| A-Lage | D-Lage | |

| Kaufpreis | 420.000 € | 70.000 € |

| Größe | 70 qm | 70 qm |

| Kaufpreis / qm | 6.000 €/qm | 1.000 €/qm |

| Miete / qm | 20,00 €/qm | 5,00 €/qm |

| Bruttorendite | 4,00 % | 6,00 % |

Die Immobilie in der A-Stadt hat einen Kaufpreis von 6.000€/qm und eine Nettokaltmiete von 20€/qm. Dies entspricht einer Bruttomietrendite von 4%. Die Immobilie in der D-Stadt kostet uns nur 1.000€/qm und wir können Mieteinnahmen von 5€/qm generieren.

Wir haben also eine Bruttomietrendite von 6%. Würden wir für den Preis der einen Immobilie in der A-Lage einfach sechs Immobilien in der D-Lage kaufen würden wir sogar 25€/qm Mieteinnahmen genieren. Die D-Lage ist also klar lukrativer, richtig?

Leider nicht! Lass‘ uns als Nächstes die Finanzierungskosten mit in die Rechnung aufnehmen. Beide Immobilien finanzieren wir zu 100% und wir gehen davon aus, dass wir in beiden Lagen die gleichen Kreditkonditionen bekommen. (Vermutlich werden wir aufgrund des höheren Risikos in der D-Lage einen höheren Zins zahlen müssen, aber das lassen wir jetzt mal außen vor).

| A-Lage | D-Lage | |

| Zins | 1,00 % | 1,00 % |

| Tilgung | 2,00 % | 2,00 % |

| Zinsen pro Monat | -350 € | -58 € |

| Zinskosten / qm | -5,00 €/qm | -0,83 €/qm |

| Tilgung pro Monat | -700 € | -117 € |

| Tilgungskosten / qm | -10,00 €/qm | -1,67 €/qm |

| Summe Kreditkosten / qm | -15,00 €/qm | -2,50 €/qm |

In der A-Lage haben wir natürlich höhere Kreditkosten, da die Wohnung ja auch deutlich teurer war. Aber wie wirkt sich das auf den Cashflow und die Rendite der Wohnung aus? Schauen wir es uns an!

| A-Lage | D-Lage | |

| Mieteinnahmen / qm | 20,00 €/qm | 5,00 €/qm |

| Kreditkosten / qm | -15,00 €/qm | -2,50 €/qm |

| Summe | 5,00 €/qm | 2,50 €/qm |

| Rendite | 1,00 % | 3,00 % |

Die Rendite ist bei beiden Immobilien gesunken, aber die D-Lage hat noch immer die bessere Rendite. Noch ist es also besser, das Geld in sechs Immobilien in D-Lagen zu investieren, statt in eine Immobilie in einer A-Lage.

Wichtig: Da ich am Ende auf den Cashflow der Immobilie schaue, ziehe ich die Tilgung des Kredites ebenfalls als Ausgaben ab, auch wenn du durch die Tilgung eigentlich Geld sparst und nach und nach Vermögen aufbaust.

Das große Argument gegen D-Lagen ist, dass man dort zwar ein höheres Leerstandsrisiko hat, dass dieses Risiko aber durch die höhere Rendite abgefangen wird. Nehmen wir (optimistisch) an, dass wir in der D-Lage einen Leerstand von 5% haben. Wie verändert dies unsere Zahlen?

| A-Lage | D-Lage | |

| Mieteinnahmen / qm | 20,00 €/qm | 5,00 €/qm |

| Leerstandsrisiko | 0,00 % | 5,00 % |

| Leerstandskosten / qm | 0,00 €/qm | -0,25 €/qm |

Im Schnitt fallen in der D-Lage von unserer Nettokaltmiete also 0,25€/qm aus. Wir haben also nicht eine Nettokaltmiete von 5€/qm, sondern eigentlich nur von 4,75€/qm.

Hinweis: In den Monaten, wo deine Immobilie leer steht, musst du eine doppelte Belastung tragen: Es fehlen dir nicht nur die Einnahmen aus der Kaltmiete, sondern du musst auch die umlagefähigen Kosten aus dem Hausgeld selbst tragen.

Tatsächlich hast du also sogar höhere Kosten als oben angenommen, da du eben das Hausgeld in diesen Monaten komplett selbst tragen musst. Wenn du mehr zum Thema Hausgeld erfahren möchtest und wissen möchtest, was alles im Hausgeld enthalten ist und wie hoch dies normalerweise ist, schau‘ dir unbedingt auch den Artikel „Was ist Hausgeld?“ hier auf dem Blog an.

Aber wie wirkt sich der Leerstand nun auf die Rendite aus?

| A-Lage | D-Lage | |

| Mieteinnahmen / qm | 20,00 €/qm | 5,00 €/qm |

| Kreditkosten / qm | -15,00 €/qm | -2,50 €/qm |

| Leerstandskosten / qm | 0,00 €/qm | -0,25 €/qm |

| Summe | 5,00 €/qm | 2,25 €/qm |

| Rendite | 1,00 % | 2,70 % |

Die Rendite der Immobilie in der D-Lage ist gesunken, aber immer noch höher als die Rendite der Immobilie in der A-Lage. Die Behauptung, dass das Rendite-Plus den Leerstand kompensiert, stimmt also.

Kommen wir jetzt zu den nicht-umlagefähigen Kosten. Die nicht-umlagefähigen Kosten bei einer Eigentumswohnung belaufen großteils auf die Kosten für die WEG-Verwaltung und Instandhaltungs- und Reparaturkosten. Der Einfachheit halber lass‘ uns die Verwaltungskosten in dieser Rechnung ignorieren.

Hinweis: Tatsächlich fallen Verwaltungskosten in der Regel pro Einheit an und unterscheiden sich zwischen A-Lagen und D-Lagen kaum, sodass sie prozentual auf den Quadratmeter gerechnet in D-Lagen deutlich mehr von deiner Rendite auffressen

Um eine Immobilie in Stand zu halten, musst du in der Regel in 80 Jahren das 1.5-Fache der Herstellkosten des Gebäudes investieren. Kennst du die Herstellkosten deiner Immobilie, kannst du also pro Jahr 1,875% dieser Kosten für die reine Instandhaltung einrechnen. Diese Kosten sind nicht auf den Mieter umlegbar und müssen von dir aus der Nettokaltmiete bestritten werden.

Die Herstellkosten einer Immobilie sind überall in Deutschland relativ ähnlich. Vielleicht nimmst du statt einem Parkettboden einen etwas günstigeren Laminatboden und vielleicht ist der Handwerker ein paar Prozent günstiger als in einer Metropole, aber große Unterschiede gibt es hier nicht. Lass‘ uns für die Rechnung trotzdem davon ausgehen, dass du eine Immobilie in einer D-Lage 20% günstiger herstellen kannst als in einer A-Lage.

Nach einer Studie vom Zentralverband Deutsches Baugewerbe lagen die Herstellkosten von Mehrfamilienhäusern mit einer Tiefgarage und einem Aufzug im Jahr 2014 bei 2.400€.

Ziehen wir davon 20% ab, haben wir in der D-Lage also Herstellkosten von 1.920€/qm.

Update: Nach einer aktuellen Studie der IG Bau aus 2023 liegen die Herstellkosten von Geschosswohnungsneubau (Eigentumswohnungen) in den deutschen Großstädten inzwischen im Median bei ca. 4.200€ je Quadratmeter Wohnfläche. Konkret heißt es in der Studie:

Die vorhandene Kostenspanne bei den Herstellungskosten für den Geschoßwohnungsneubau liegt aktuell zwischen ca. 3.000 und ca. 7.800 € je Quadratmeter Wohnfläche (im Median ca. 4.200 €/m² Wfl.) und besitzt in allen deutschen Großstädten eine ähnliche Größenordnung.

Hinweis: Auch wenn die Herstellkosten (und damit die Instandhaltungskosten) inzwischen deutlich höher sind, habe ich in den Rechnungen unten weiterhin die „niedrigen“ Herstellkosten der Studie vom Zentralverband Deutsches Baugewerbe verwendet, um innerhalb des Artikels konsistent zu bleiben. (Zusätzlich ändert sich am Prinzip der Rechnung durch die gestiegenen Kosten ja auch nichts)

| A-Lage | D-Lage | |

| Herstellkosten | 2.400 €/qm | 1.920 €/qm |

| Instandhaltungskosten | 3,75 €/qm | 3,00 €/qm |

Die Instandhaltungskosten in der D-Lage betragen in diesem Beispiel 3,00€/qm. Hast du schon ein erstes Gefühl, was das mit unserer Rendite machen wird? Lass‘ es uns anschauen:

| A-Lage | D-Lage | |

| Mieteinnahmen / qm | 20,00 €/qm | 5,00 €/qm |

| Kreditkosten / qm | -15,00 €/qm | -2,50 €/qm |

| Leerstandskosten / qm | 0,00 €/qm | -0,25 €/qm |

| Instandhaltungskosten / qm | -3,75 €/qm | -3,00 €/qm |

| Summe | 1,25 €/qm | -0,75 €/qm |

| Rendite | 0,25 % | -0,90% |

Die Rendite von der Immobilie in der D-Lage ist durch die Renovierungskosten mit einem Schlag von knapp 3% ins Negative gefallen! Rechnen wir die Instandhaltungskosten also fair mit ein, machen wir mit der Immobilie eine negative Rendite. Schauen wir uns das ganze aber noch einmal in der Übersicht an und rechnen es auf den Cashflow pro Einheit runter.

| A-Lage | D-Lage | |

| Kaufpreis | 420.000 € | 70.000 € |

| Größe | 70 qm | 70 qm |

| Kaufpreis / qm | 6.000 €/qm | 1.000 €/qm |

| Miete / qm | 20,00 €/qm | 5,00 €/qm |

| Bruttomietrendite | 4,00 % | 6,00 % |

| Zinskosten / qm | -5,00 €/qm | -0,83 €/qm |

| Tilgungskosten / qm | -10,00 €/qm | -1,67 €/qm |

| Leerstandskosten / qm | 0,00 €/qm | -0,25 €/qm |

| Instandhaltungskosten / qm | -3,75 €/qm | -3,00 €/qm |

| Cashflow / qm | 1,25 €/qm | -0,75 €/qm |

| Cashflow / Einheit | 88 € | -53 € |

Mit der Immobilie in der A-Lage generieren wir also nach Abzug der Kosten noch einen positiven Cashflow von 88€ pro Monat. Bei der Immobilie in der D-Lage müssen wir am Ende pro Monat und Einheit sogar 53€ dazu zahlen, obwohl wir eine Bruttomietrendite von 6% hatten.

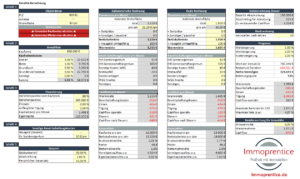

Der Immoprentice 5 Sekunden D-Lagen Rechner verdeutlicht den großen Einfluss der Instandhaltungsrücklage und des Leerstandrisiko an D-Standorten ebenfalls. Spiele etwas mit den Eingaben und sehe selbst, wie schnell, durch Leerstand und Instandhaltungskosten, sich die Bruttomietrendite an einem schwachen Standort reduziert.

Wenn du das ganze noch genauer berechnen willst, empfehle ich dir den Immoprentice 5 Sekunden Netto-Mietrendite Rechner oder das Immoprentice Kalkulationstool, welche du weiter unten im Artikel findest.

Fazit

Es gibt in jeder Stadt spezielle Immobilien, die sich lohnen und andere, die sich nicht lohnen. Gerade als Immobilien-Anfänger solltest du dich aber von der Bruttomietrendite in C und D Lagen nicht blenden lassen, sondern eine saubere Rendite-Kalkulation der Immobilie machen.

Gerade wenn du in D-Lagen investierst, musst du extrem gut auf die Instandhaltungskosten der Wohnung aufpassen, da du durch die niedrige Nettokaltmiete einfach sehr viel weniger Spielraum hast. Schaffst du es nicht deine Immobilie extrem günstig instand zu halten, kann dein Cashflow sehr schnell negativ werden.

Wird in einer WEG in einer A-Stadt eine Sonderumlage von 1000€ beschlossen, weil die Instandhaltungsrücklage zu niedrig war, ist das zwar unschön, kostet dich aber nur eine Monatsmiete. In einer D-Stadt kostet dich die gleiche Sonderumlage 1/4 deiner Jahresnettokaltmiete.

Nutze daher, wenn du in Immobilien investieren möchtest, unbedingt auch den Immoprentice 5 Sekunden Netto-Mietrendite Rechner, um kostenlos die Nettomietrendite einer Immobilie zu berechnen, sodass du dich nicht allein auf die sehr hohen Bruttomietrenditen in D-Lagen verlässt.

Neben der Cashflow-Rechnung aus diesem Artikel findet eine Wertsteigerung von Immobilien natürlich nur dort statt, wo auch in Zukunft mehr und mehr Menschen wohnen wollen. Neben dem höheren Risiko bezüglich Instandhaltung in C und D Standorten hast du dort also ebenfalls ein höheres Risiko, dass deine Immobilie im Laufe der Zeit an Wert verliert.

Zu guter Letzt gibt es für mich noch einen letzten Grund, warum ich lieber in A-Städten investiere: der Aufwand. Selbst bei gleicher Rendite pro Einheit, musst du in einer D-Lage, um den gleichen Cashflow wie in einer A-Lage zu erreichen, 3-4 Mal so viele Einheiten vermieten.

Der Aufwand, der für dich als Vermieter anfällt, fällt jedoch pro Einheit an. Du musst pro Einheit Nebenkostenabrechnungen machen, Reparaturen koordinieren oder Nachmieter finden.

Wenn du also mit 3 Einheiten in einer A-Stadt den gleichen Cashflow erzielen kannst wie mit 9 Einheiten in einer D-Stadt, hast du trotzdem nur 1/3 des Aufwandes, wenn du in der A-Stadt investierst.

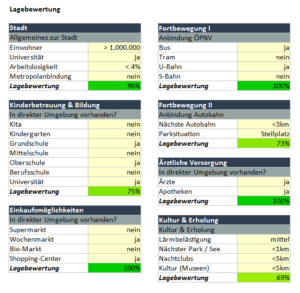

Neben der Makrolage, die wir in diesem Artikel behandelt haben, gibt es auch noch die Mikrolage einer Wohnung innerhalb einer Stadt, die du beachten musst. Wenn du mehr zum Thema Mikrolage einer Wohnung wissen möchtest, empfehle ich dir den Artikel „Worauf muss ich bei der Mikrolage achten?“ hier auf dem Blog. Wenn du schon alles über die Mikrolage weißt, aber auf der Suche nach einem Tool bist, mit dem du strukturiert und einfach eine komplette Lagebewertung deiner Immobilie (Mikrolage und Makrolage) durchführen kannst, solltest du dir auch das Immoprentice Lagecheck Excel ansehen.

Hinweis: Falls du mit dem Gedanken spielst in einer C oder D Lage zu investieren und du davon ausgehst, dass deine Immobilien viel Cashflow produzieren werden, aber nur eine geringe Wertsteigerung haben werden, dann ist es für dich eventuell interessant eine vermögensverwaltende GmbH für deine Investments zu gründen. In diesem Fall empfehle ich dir den Artikel „Vermögensverwaltende GmbH für Immobilien – Lohnt sich das?“ hier auf dem Blog, der sich mit genau diesem Thema beschäftigt.

5 Gedanken zu „Sollte ich in C oder D Lagen investieren?“

Das ist ein toller Artikel und sehr einleuchtend. Zumal ich jüngst einen Artikel mit Werbung für den Kauf von C und D Immobilien las, da diese meist von Mietern mit keinem oder geringen Einkommen bewohnt werden würde und der Cashflow durch staatliche Mietzahlungen garantiert sei. Vergessen wurde offensichtlich, wie hier in dem Artikel bestens dargestellt, die Instandhaltungskosten und der Hohe Leerstand. Wenn die Bausubstanz nicht mehr in Ordnung ist, nützt auch kein Laminat oder Anti-Schimmel – Farbe um den Leerstand zu reduzieren. Von veralteter Elektrik ganz zu schweigen.

Hallo Oliver,

danke für diesen wirklich gelungenen Artikel. Allerdings würde ich nicht alle aufgelisteten Standorte unter C und D-Lage als (hoch-)riskant bewerten. Entscheidend für den Investor sollte die Bevölkerungsprognose sein. Wenn eine Stadt wie zB. Oldenburg (D-Lage) eine wachsende Stadt ist und einen niedrigen Leerstand hat, dann ist es weiterhin lohnenswert zu investieren, weil davon auszugehen ist, dass die Mietpreise stabil bleiben.

Hallo Cemal,

danke für dein Lob und das Feedback!

Und ja, du hast absolut recht. Eine „Lage-Einschätzung“ ist nur eine von vielen Input-Größen, die in eine Investitionsentscheidung einfließen sollten! Und ja, gerade die Bevölkerungsprognose ist extrem wichtig, wenn es um langfristige Vermietbarkeit geht!

Du scheinst Oldenburg gut zu kennen. Bist du selbst dort investiert?

Ich habe mir die Stadt gerade einmal näher angeschaut. Sie hat sich in den letzten Jahren tatsächlich sehr gut entwickelt und das Angebot an Mietwohnungen ist – verglichen mit der Einwohnerzahl – auch auf einem sehr guten Niveau! Die Mieten sind mit 8,5€/qm zwar nicht üppig, aber hoch genug, dass man die Immobilien sauber instand halten kann.

So ich hoffe, du bekommst jetzt nicht zu viel Konkurrenz in Oldenburg 😉

Das klingt alles plausibel und ist sauber durchgerechnet. Deckt sich nur leider nicht mit der Realität. Eine kleine oder normalgroße Wohnung in einer C-Lage einer Universitätsstadt wie Heidelberg, Erlangen, Freiburg ist zu einem Preis von unter 12 Euro/qm gar nicht zu bekommen und kostet i.d.R. erheblich mehr. Der Grund dafür ist die hohe Nachfrage durch gutverdienende Akademiker, die in der Uni oder in der angegliederten Spitzentechnologie arbeiten. Generell gibt es in diesen Stäten sehr hohe Ansprüche, was das Wohnen betrifft und von Leerständen kann überhaupt keine Rede sein, ganz im Gegenteil. Ich bin mit meinen Investments in diesen Städten mehr als zufrieden.

Hallo Eva,

danke, dass du dir die Zeit genommen hast einen Kommentar zu schreiben, und danke für deine Einblicke und dein Feedback! Ich habe mir gerade noch einmal die aktuellen Zahlen von Heidelberg, Erlangen und Freiburg (auch in meinem Immobilien-Atlas hier auf der Seite) angesehen.

Von vielen Daten (insb. auch bei den Mieten) her sind gerade Heidelberg und Freiburg tatsächlich deutlich näher an B-Städten wie Wiesbaden oder Mannheim als an anderen C-Standorten wie Saarbrücken oder Wuppertal.

Sehr schön zu hören, dass dein Investment in diesen Städten gut läuft, und schön zu sehen, dass eine erfolgreiche Uni-Stadt durch Forschung und Entwicklung einen sehr guten Aufschwung erleben kann.

Es zeigt sich mal wieder: Am Ende muss man sich doch in einen konkreten Standort eingraben und konkrete Immobilien durchrechnen, statt nur auf irgendwelche Listen zu gucken 🙂

Beste Grüße

Oliver