Immobilien Cashflow berechnen: eine Schritt-für-Schritt-Anleitung

Dieser Beitrag wurde zuletzt am 27. November 2023 aktualisiert.

Der Cashflow ist das Herzstück jedes erfolgreichen Immobilieninvestments und ein entscheidender Faktor für langfristigen Erfolg deiner Investition.

In diesem Artikel will ich mir mit dir daher alles Wissenswerte über den Cashflow bei Immobilieninvestments, von der Definition bis hin zur Berechnung und dem Einfluss auf deine Investitionsentscheidung ansehen.

Bevor wir aber ins Detail gehen, hier schon einmal der Schnellüberblick zur Cashflow-Berechnung von Immobilien:

Der Cashflow einer Immobilie berechnet sich, indem man die Mieteinnahmen nimmt und davon die Summe aus Finanzierungskosten, Bewirtschaftungskosten sowie Steuern abzieht.

Durch das Verständnis und die Optimierung des Cashflows kannst du zukünftig bessere Entscheidungen treffen und von deinen Investments profitieren. Also los geht’s, lass uns gemeinsam in die spannende Welt des Immobilien-Cashflows eintauchen!

Das solltest du wissen: FAQs

Die wichtigsten und häufigsten FAQs zum Thema als schneller Frage-Antwort-Block:

Warum ist der Cashflow bei Immobilieninvestments so wichtig?

In der Welt der Immobilieninvestitionen spielt der Cashflow eine zentrale Rolle. In diesem Abschnitt möchte ich dir erklären, warum ein positiver Cashflow für dein Immobilieninvestment entscheidend ist und welche Rolle er bei der Investitionsentscheidung spielt.

Auf geht’s, lass uns gemeinsam in die spannende Welt des Immobilien-Cashflows eintauchen!

Die Bedeutung von einem positiven Cashflow bei Immobilieninvestitionen

Ein positiver Cashflow ist das A und O für ein erfolgreiches Immobilieninvestment. Er bedeutet, dass deine Mieteinnahmen höher sind als deine Ausgaben für die Immobilie – und das macht einen entscheidenden Unterschied.

Durch einen positiven Cashflow erwirtschaftest du Monat für Monat einen Überschuss, den du für andere Investitionen nutzen, Schulden tilgen oder als Puffer für zukünftige Ausgaben aufbauen kannst.

Aus eigener Erfahrung kann ich sagen, dass es wichtig ist, auf den Cashflow zu achten und nicht nur auf die Rendite.

Ein Investment mit einem negativen Cashflow kann schnell zu finanziellen Problemen führen, da man jeden Monat Geld drauflegen muss, um die Immobilie zu halten – keine ideale Situation für einen Investor!

Die Rolle des Cashflows bei der Investitionsentscheidung

Bei der Auswahl einer Immobilie als Kapitalanlage spielt der Cashflow daher eine zentrale Rolle. Er hilft dir dabei, die finanzielle Tragfähigkeit des Investments einzuschätzen und gibt dir wichtige Informationen über die Rentabilität der Immobilie.

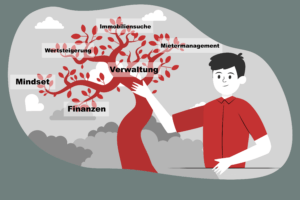

Bevor du eine Immobilie kaufst, solltest du daher unbedingt den erwarteten Cashflow analysieren. Dazu solltest du alle Einnahmen und Ausgaben berücksichtigen, die mit der Immobilie verbunden sind, wie Mieteinnahmen, Finanzierungskosten, Instandhaltungskosten und Verwaltungskosten.

Durch diese Analyse kannst du einschätzen, ob die Immobilie langfristig profitabel sein wird und ob sie zu deiner Investmentstrategie passt.

Hinweis: Es ist wichtig zu betonen, dass ein positiver Cashflow allein keine Garantie für ein erfolgreiches Investment ist. Es gibt noch viele weitere Faktoren (wie die Zukunftsfähigkeit des Standorts, die richtigen Eigenschaften der Immobilie oder auch potenzielle Wertsteigerungen), die ein Immobilieninvestment zu einem guten Immobilieninvestment machen. Dennoch ist der Cashflow ein entscheidendes Kriterium, das dir hilft, die richtige Entscheidung für oder gegen eine spezielle Immobilie zu treffen.

Ein persönlicher Tipp: Achte bei deinen Berechnungen immer darauf, auch mögliche Leerstandszeiten oder unerwartete Kosten einzuplanen, um sicherzustellen, dass dein Investment auch in schwierigen Zeiten noch einen positiven Cashflow erwirtschaftet.

Was ist der Cashflow bei Immobilieninvestments genau?

Nachdem wir geklärt haben, warum der Cashflow bei Immobilieninvestments so wichtig ist, möchte ich mit dir genauer darauf schauen, was der Cashflow bei Immobilieninvestments eigentlich genau ist, damit wir vom selben reden und du dir besser vorstellen kannst, was in die Cashflow-Berechnung reinfließt und welche Möglichkeiten du hast, den Cashflow zu optimieren.

Definition von Immobilien-Cashflow

Der Immobilien-Cashflow ist der Überschuss an Geld, der dir nach Abzug aller Kosten und Ausgaben aus deinen Immobilieninvestments zur Verfügung steht.

Um es einfach auszudrücken:

\texttt{Cashflow} = \texttt{Mieteinnahmen} - (\texttt{Finanzierungskosten} + \texttt{Betriebskosten} + \texttt{Instandhaltungskosten})

Hier ist es wichtig zu verstehen, dass der Cashflow alle laufenden Kosten berücksichtigt, die im Zusammenhang mit dem Besitz und der Verwaltung einer Immobilie anfallen. Dazu gehören unter anderem:

- Zins- und Tilgungszahlungen für Kredite

- Betriebskosten wie Grundsteuer, Versicherungen und Verwaltungskosten

- Instandhaltungskosten für Reparaturen und Instandsetzungen

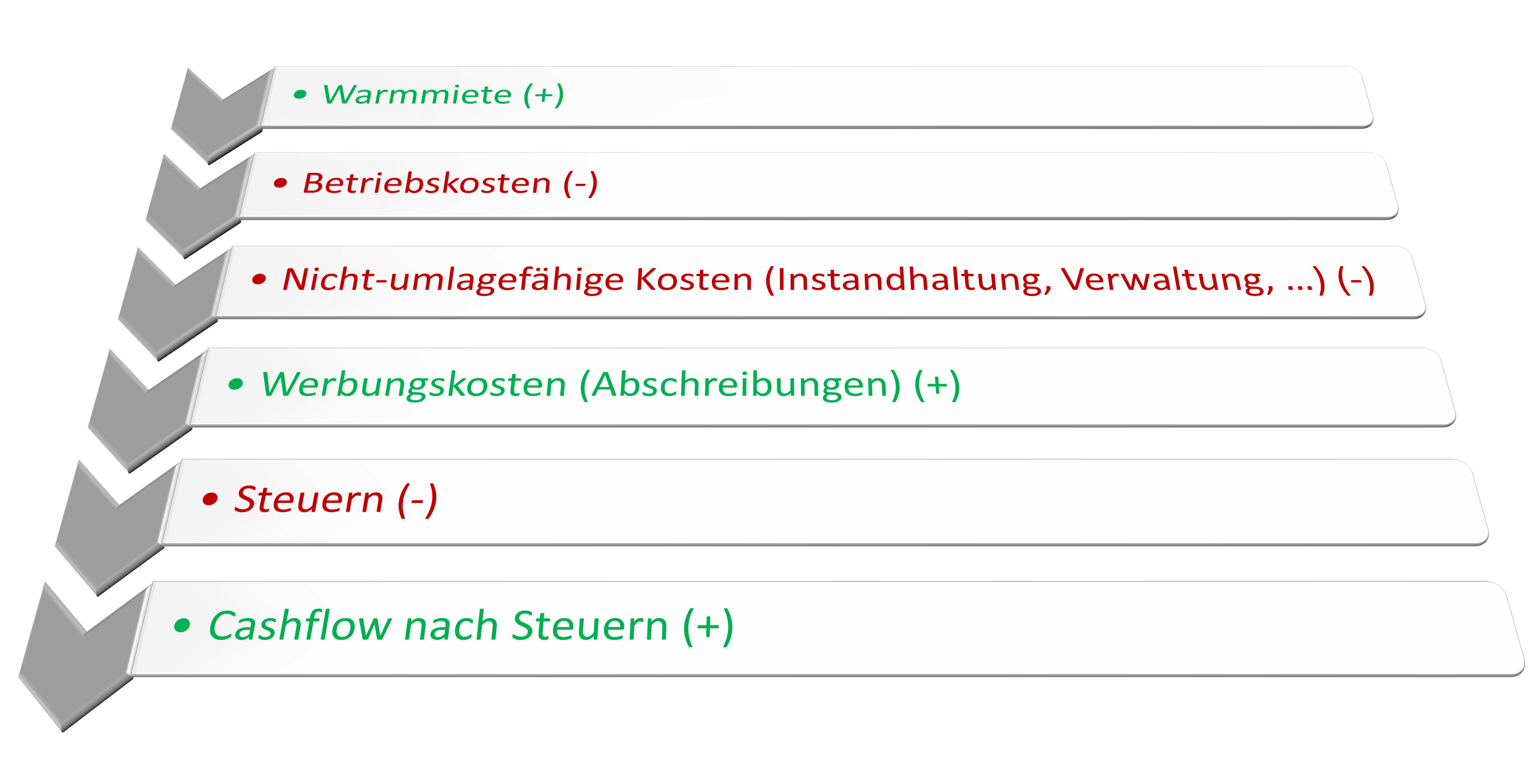

Unterschied zwischen Cashflow vor und nach Steuern

Ein weiterer wichtiger Aspekt, den du im Zusammenhang mit dem Immobilien-Cashflow kennen solltest, ist der Unterschied zwischen Cashflow vor und nach Steuern.

Der Cashflow vor Steuern ist der Überschuss, den du erwirtschaftest, bevor du Steuern auf deine Mieteinnahmen zahlst. Er gibt dir also einen ersten Eindruck darüber, wie gut deine Immobilieninvestitionen laufen.

Der Cashflow nach Steuern hingegen berücksichtigt die Steuern, die du auf deine Mieteinnahmen zahlen musst. Diese Steuern können je nach deinem persönlichen Einkommensteuersatz variieren.

Um den Cashflow nach Steuern zu berechnen, ziehst du einfach die auf deine Mieteinnahmen fälligen Steuern vom Cashflow vor Steuern ab. Dabei ist zu beachten, dass du möglicherweise auch steuerliche Abschreibungen (AfA) und andere steuerliche Vorteile in deine Berechnungen einbeziehen kannst, um dein steuerpflichtiges Einkommen zu reduzieren.

\texttt{Cashflow nach Steuern} = \texttt{Cashflow vor Steuern} -\texttt{anfallende Steuern}

Insgesamt ist es entscheidend, sowohl den Cashflow vor als auch nach Steuern im Auge zu behalten, um ein umfassendes Bild von der Performance deiner Immobilieninvestitionen zu erhalten.

Nur so kannst du am Ende eine fundierte Entscheidung treffen und dein Immobilienportfolio erfolgreich aufbauen, verwalten und optimieren.

Wie kann ich den Cashflow aus Immobilieninvestments ermitteln?

Jetzt, da wir wissen, was der Cashflow bei Immobilieninvestments ist und warum er so wichtig ist, stellt sich die Frage: Wie kannst du den Cashflow aus deinen Immobilieninvestments genau ermitteln?

Und genau darum soll es jetzt gehen!

In den folgenden Abschnitten zeige ich dir Schritt für Schritt, wie du von deinen Mieteinnahmen (über die Rate an die Bank, den Bewirtschaftungskosten und den Steuern) dazu kommst, den Cashflow aus deinen Immobilieninvestments zu berechnen.

Schritt 1: Mieteinnahmen ermitteln

Der erste Schritt bei der Ermittlung des Cashflows ist die Ermittlung deiner Mieteinnahmen.

Hierbei geht es darum, den gesamten Betrag an Miete zu ermitteln, den du von deinen Mietern jeden Monat erhältst.

Um die monatlichen Mieteinnahmen zu berechnen, addierst du einfach die Mieten aller vermieteten Einheiten in deinem Haus:

\texttt{Mieteinnahmen} = \texttt{Miete Einheit 1} + \texttt{Miete Einheit 2} + \texttt{...} + \texttt{Miete Einheit n}

Hinweis: Wenn du nur den Cashflow einer einzigen Eigentumswohnung mit einem einzelnen Mietvertrag ermitteln möchtest, ist es einfach: Dann gibt es nur die eine Miete und das sind deine gesamten Mieteinnahmen.

Hinweis: Es ist hier wichtig, dass du dabei auch mögliche Leerstände und Mietausfälle berücksichtigst, um ein realistisches Bild deiner tatsächlichen Mieteinnahmen zu erhalten.

Schritt 2: Eigenkapitalbedarf kalkulieren

Im zweiten Schritte bei der Cashflow-Berechnung einer Immobilie geht es um deinen Eigenkapitalbedarf.

Hierbei geht es darum herauszufinden, wie viel Eigenkapital du einbringen musst, um den Kauf der Immobilie und die anfallenden Nebenkosten zu finanzieren.

Aber warum hat dein Eigenkapitalbedarf überhaupt einen Einfluss auf den Cashflow der Immobilie?

Ganz einfach: Je mehr Eigenkapital du in eine Immobilie investierst, desto geringer ist die Finanzierungssumme, die du bei der Bank aufnehmen musst.

Das wiederum hat zur Folge, dass deine monatlichen Kreditraten entsprechend niedriger ausfallen, weil dein Kreditbetrag niedriger ist und du gegebenenfalls bei einem hohen Eigenkapitalanteil auch weniger Zinsen zahlen musst.

Um deinen Eigenkapitalbedarf zu berechnen, benötigst du Informationen über den Kaufpreis der Immobilie, die Kaufnebenkosten (wie Grunderwerbsteuer, Notar- und Grundbuchkosten) und den Betrag, den die Bank dir maximal als Kredit gewährt.

Hast du alles, kannst du die folgende Formel verwenden:

\texttt{Eigenkapitalbedarf} = \texttt{Kaufpreis} + \texttt{Kaufnebenkosten} - \texttt{Kreditbetrag}

Hast du mehr Eigenkapital als nötig, kannst du das zusätzliche Eigenkapital in die Finanzierung einbringen und damit deine Kreditkosten senken und deinen Cashflow steigern.

Mehr ist aber nicht immer besser! Es ist hier wichtig, die richtige Balance zwischen Eigenkapital und Fremdkapital zu finden, um einerseits von einem guten Cashflow zu profitieren und andererseits nicht unnötig viel Kapital in einer einzelnen Immobilie zu binden.

Und bedenke: Je mehr Eigenkapital du einbringst, desto weniger kannst du vom Leverage-Effekt profitieren, einem der größten Hebel beim Vermögensaufbau mit Immobilien.

Schritt 3: Rate an die Bank berücksichtigen

Der nächste Schritt bei der Ermittlung des Cashflows ist die Berücksichtigung der Rate an die Bank. Dies umfasst sowohl die Zinsen als auch die Tilgungszahlungen, die du für den Kredit auf deine Immobilie leistest.

Um die monatliche Rate an die Bank zu ermitteln, schaue einfach in deinen Kreditvertrag oder die monatliche Abrechnung.

Sobald du die Mieteinnahmen und die Rate an die Bank ermittelt hast, kannst du den Cashflow aus deinen Immobilieninvestments wie folgt berechnen:

\texttt{Cashflow} = \texttt{Mieteinnahmen} - \texttt{Rate an die Bank}

In den nächsten Schritten werden wir uns weitere Faktoren ansehen, die bei der Berechnung des Cashflows berücksichtigt werden müssen, um ein vollständiges Bild deiner Immobilieninvestitionen zu erhalten.

Hinweis: Wenn du eine niedrige Rate hast, weil du etwa eine niedrige Tilgung vereinbart hast, steigt dein Cashflow. Du musst daher tatsächlich bei einem Kredit immer überlegen, ob du die Immobilie schnell oder lieber langsam tilgen möchtest. Ein paar Gedanken hierzu findest du in dem unten stehenden Video vom Immoprentice YouTube-Kanal.

Schritt 4: Bewirtschaftungskosten abziehen

Der letzte Schritt bei der Ermittlung des Cashflows aus deinen Immobilieninvestments besteht darin, die Bewirtschaftungskosten abzuziehen.

Dazu gehören alle laufenden Kosten, die bei der Vermietung und Instandhaltung der Immobilie anfallen, wie zum Beispiel:

- Betriebskosten (z. B. Wasser, Müllabfuhr, Versicherungen)

- Instandhaltungskosten (z. B. Reparaturen, Renovierungen)

- Verwaltungskosten (z. B. Hausverwaltung, Buchhaltung)

Um die Bewirtschaftungskosten zu ermitteln, kannst du entweder auf die tatsächlichen Kosten aus der Vergangenheit zurückgreifen oder Schätzungen für zukünftige Kosten verwenden. Nutze hierfür bei einer Eigentumswohnung die Hausgeldabrechnungen, den Wirtschaftsplan und deine eigenen Abschätzungen (insb. was die Kosten deiner eigenen Wohnung, also deines Sondereigentums angeht).

Sobald du die Bewirtschaftungskosten berechnet hast, kannst du sie von deinem bisherigen Cashflow-Ergebnis abziehen:

\texttt{Cashflow nach Bewirtschaftungskosten} = \texttt{Cashflow} - \texttt{Bewirtschaftungskosten}

Durch das Abziehen der Bewirtschaftungskosten erhältst du einen realistischen und vollständigen Überblick über den Netto-Cashflow aus dem Immobilieninvestment.

Ist deine Immobilie bis hierhin positiv und liegt nicht gerade in einer D-Lage, würde ich sagen „das ist ein interessantes Objekt!“

Schritt 6: Cashflow nach Steuern kalkulieren

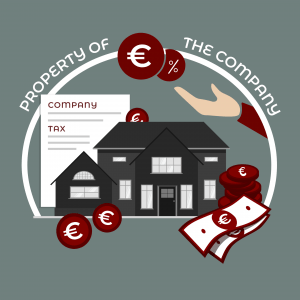

Um den Cashflow nach Steuern zu kalkulieren, musst du noch die Steuern, die auf deine Einnahmen anfallen, berücksichtigen.

Hältst du deine Immobilie im Privatbesitz, reden wir hier von der Einkommensteuer, also vermutlich 42%.

Hältst du deine Immobilie in einer vermögensverwaltenden GmbH, reden wir hier primär von der Körperschaftssteuer, also ca. 15%.

Um die Steuer auf deine Einnahmen zu berechnen, musst du zuerst die steuerlichen Abschreibungen (z. B. die Abschreibung für das Gebäude) und eventuelle Werbungskosten von den Mieteinnahmen abziehen.

Das Ergebnis musst du dann versteuern:

\texttt{Cashflow nach Steuern} = \texttt{Cashflow vor Steuern} +\texttt{Tilgung} - \texttt{Werbungskosten \& Abschreibung} - \texttt{Steuer}

Persönlich habe ich bei meinen Immobilien in München immer darauf geachtet, dass die Immobilien vor Steuern einen positiven Cashflow erzielen und war bereit nach Steuern einen negativen Cashflow zu akzeptieren.

Wichtig: Die Beispielrechnung oben ist etwas vereinfacht, da nicht alle Bewirtschaftungskosten dein zu versteuerndes Einkommen reduzieren. Sparst die Eigentümergemeinschaft zum Beispiel über die monatlichen Hausgeld-Zahlungen eine Instandhaltungsrücklage an, verringert das denen Cashflow. Steuerlich verringert es deinen Gewinn aber nicht, weil du das Geld erst einmal nur sparst und nicht wirklich ausgibst. Eine vollumfängliche Cashflow-Berechnung mit Steuern wird daher — wie könnte es in Deutschland anders sein — leider sehr schnell sehr komplex…

Wie kann ich den Cashflow mit Tools berechnen?

Wenn du den Cashflow deiner Immobilieninvestments schnell und effizient berechnen möchtest, gibt es einige praktische Tools, die dir dabei helfen können. Hier möchte ich dir daher einige meiner bevorzugten Tools vorstellen, die ich auch selbst immer für meine eigenen Berechnungen nutze.

Mein Excel-Kalkulationstool für Immobilien-Cashflow

Da ich selbst Immobilien schnell und einfach komplett durchrechnen wollte, habe ich mir selbst ein Excel-Kalkulationstool entwickelt, das mir (unter anderem) dabei hilft, den Cashflow einer Immobilie zu berechnen.

Es berücksichtigt alle relevanten Faktoren wie Mieteinnahmen, Raten an die Bank, Eigenkapitalbedarf, Bewirtschaftungskosten und Steuern.

Und auch die Komplexität mit der Instandhaltungsrücklage wird korrekt abgebildet.

Die Rede ist hier vom Immoprentice Immobilien Kalkulationstool.

Gerne kannst du natürlich für deine Cashflow-Berechnung auch die kostenlosen Online-Rechner aus dem nächsten Abschnitt verwenden (oder Stift und Zettel).

Aber gerade, wenn ich viele Immobilien mal „schnell durchkalkulieren“ wollte, war ein Excel Tool, das alles auf einmal macht, einfach praktischer und zeitsparender. Schau‘ dir das Tool also gerne einmal an!

Kostenloser Online-Rechner für Immobilien-Cashflow

Neben meinem Excel-Kalkulationstool gibt es auf dieser Seite auch einen kostenlosen Online-Rechner, den ich speziell für die Berechnung des Cashflows bei Immobilieninvestments entwickelt habe.

Dieser Rechner ist darauf optimiert, einfach zu bedienen zu sein und erfordert keine umfangreichen Excel-Kenntnisse.

Du gibst einfach die relevanten Daten ein, und der Rechner liefert dir eine Schätzung für deinen Cashflow vor Steuern. (also bis Schritt 3).

Hinweis: Der Rechner nimmt bereits Standardwerte für die nicht umlagefähigen Kosten an, weswegen der Cashflow (auch bei 0% Finanzierung) niedriger als die Nettokaltmiete ist. Die hinterlegten Werte können von den tatsächlichen Werten bei dir abweichen, liefern aber schon einmal eine erste Indikation.

Die vollständige Seite zum Rechner, mit weiteren Erklärungen, findest du hier: Cashflow Rechner

Beispielrechnung: Cashflow-Berechnung mit den Tools

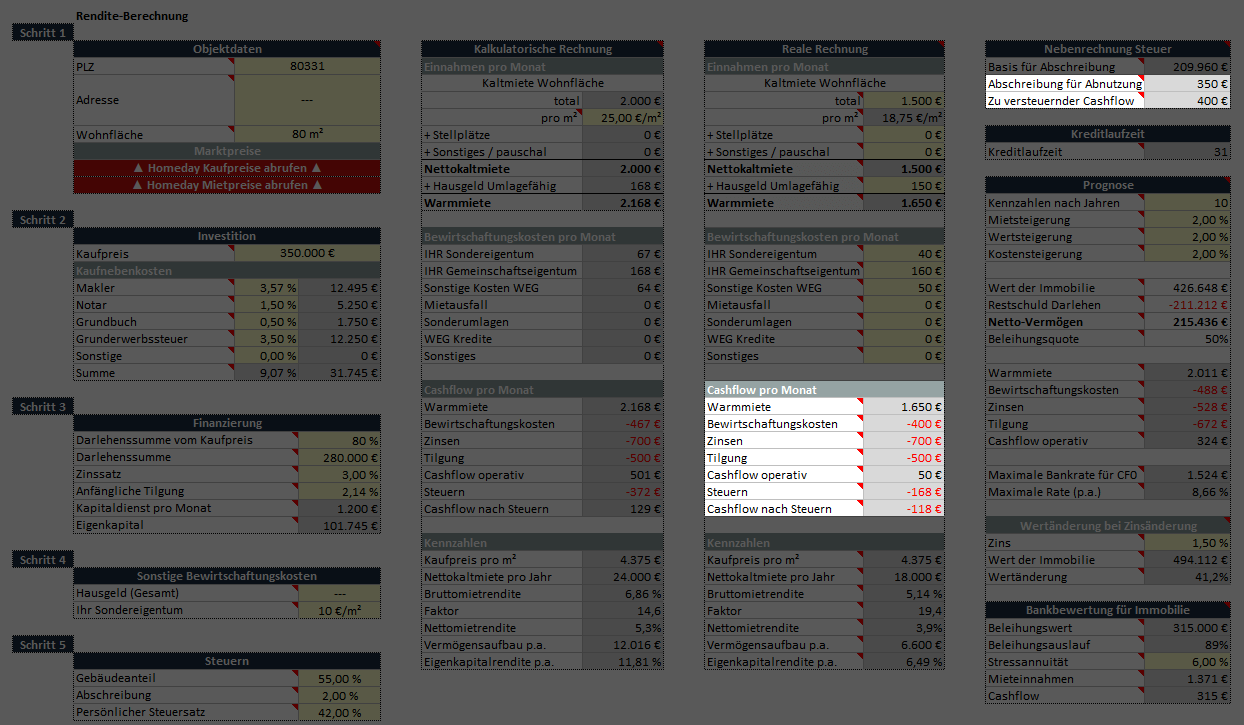

Um dir zu zeigen, wie du eine Cashflow-Berechnung für eine konkrete Immobilie machen kannst, möchte ich hier nun eine Beispielrechnung mit dir machen.

Lass‘ uns annehmen, du hast eine Immobilie mit einer monatlichen Mieteinnahme von 1.650 € (Warmmiete), einer monatlichen Rate an die Bank von 1.200 € und monatlichen Bewirtschaftungskosten von 400 €.

Mit meinem Excel-Kalkulationstool oder einem Online-Rechner gibst du diese Werte einfach ein, und das Tool berechnet automatisch den Cashflow vor Steuern:

\texttt{Cashflow vor Steuern} = 1.650 € - 1.200 € - 400 € = 50 €

Diese Wohnung generiert also einen Cashflow von 50€ pro Monat.

Anschließend kannst du die Steuern berücksichtigen, um den Cashflow nach Steuern zu ermitteln.

Hierbei wird es nun schnell kompliziert, also lass‘ uns der Einfachheit halber annehmen, dass du die Immobilie privat hältst, 42% Einkommensteuer zahlst, von deiner Bankrate 700€ pro Monat Zinsen sind und du zusätzliche Werbungskosten (inkl. Abschreibung) von 400€ hast.

Das Ganze sieht im Kalkulationstool dann wie folgt aus:

Betrachtet man nur die steuerrelevanten Teile (Nettokaltmiete, Zinsen, Abschreibungen), hast du einen steuerrelevanten Cashflow von 400€ pro Monat, auf den du entsprechend 168€ Steuern zahlen musst.

Dein positiver Cashflow von 50€ vor Steuern schrumpft also auf -118€ nach Steuern zusammen.

Wichtig: Da es sich um den Cashflow handelt und das Geld, das du für die Instandhaltung ansparst, trotzdem weg ist und du es nicht verwenden kannst, ist die Rechnung hier „doppelt negativ“, aber realistisch. Die Steuern musst du zahlen, und das Geld für die Instandhaltung musst du ansparen.

Was ist ein guter Cashflow und wie beeinflusst er meine Investitionsentscheidung?

Ok, ein guter Cashflow ist für Immobilieninvestoren entscheidend, um langfristig erfolgreich zu sein.

Aber wie definiert man einen „guten“ Cashflow und welche Rolle spielt er bei der Entscheidungsfindung für zukünftige Investitionen?

In diesem Abschnitt möchte ich dir die Kriterien für einen guten Cashflow aufzeigen, den Zusammenhang zwischen Cashflow und Rendite erläutern und wie du deine Investitionsentscheidungen treffen kannst.

Kriterien für einen guten Cashflow

Ein guter Cashflow zeichnet sich für mich durch drei Kriterien aus:

- Positiv: Der Cashflow sollte stets positiv sein. Die Einnahmen sollten also höher als die Ausgaben sein. So stellst du sicher, dass dein Investment auf lange Sicht rentabel und sicher(!) ist.

- Stabilität: Der Cashflow sollte auch stabil sein. Fällt dein Mieter dauernd aus oder hast du sogar Leerstand, kannst du mit dem Cashflow nicht sicher rechnen und musst immer einen Puffer für Eventualitäten vorhalten.

- Wachstumspotenzial: Idealerweise sollte der Cashflow ein gewisses Wachstumspotenzial aufweisen, sodass du im Laufe der Zeit deine Mieteinnahmen steigern kannst, ohne dass sich deine Ausgaben im gleichen Maße erhöhen.

Zusammenhang zwischen Cashflow und Rendite

Der Cashflow steht in engem Zusammenhang mit der Rendite deiner Immobilieninvestition, aber es sind doch zwei unabhängige Größen.

Oft (gerade in A-Lagen) hat eine Immobilie mit einem guten Cashflow auch eine gute Rendite.

Das muss aber nicht so sein. Eine Immobilie kann etwa eine gute Bruttomietrendite haben, aber wenn die Immobilie leer steht, weil du keinen guten Mieter findest, dann ist der Cashflow ganz plötzlich negativ und deine hohe Rendite eine reine Makulatur!

Eine hohe Rendite klingt daher zwar toll, sollte aber nicht das einzige Kriterium für eine Investitionsentscheidung sein.

Andersherum weißt du die wirkliche Rendite einer Immobilieninvestition erst, wenn du die Immobilie wieder verkauft hast.

Verkaufst du die Immobilie nach 3 Jahren für das Dreifache des Einkaufspreises, ist die Rendite top, egal, wie der Cashflow während dieser Zeit war.

Ein Extrembeispiel hierfür ist Fix & Flip, wo du eine Immobilie nicht vermietest, sondern kaufst, aufwertest und dann direkt wieder verkaufst. Dein Cashflow während des Fix & Flip Deals ist massiv negativ, da du nur Kosten hast, aber deine Rendite und dein Gewinn (nach dem Exit) kann traumhaft sein.

Ein kleines Quiz zum Abschluss…

So, jetzt kommt der spannende Teil: Bist du ein Cashflow-Experte und was hast du von dem Artikel mitgenommen?

Lass‘ es uns in einem kurzen Quiz mit 5 Fragen herausfinden!

Fazit

Ich hoffe, ich konnte dir mit diesem Artikel das Thema Cashflow bei Immobilien etwas näher bringen und dir zeigen, wie du den Cashflow berechnen kannst.

Der Cashflow ist für mich persönlich eine immens wichtige Größe für meine Immobilieninvestments, da ich mir mit Immobilien ein zusätzliches Einkommen aufbauen möchte, und mir meine Altersvorsorge absichern möchte.

Theoretisch könntest du es sogar auf die Spitze treiben und dir ausrechnen, wie viele Immobilien du vermieten musst, um komplett vom Cashflow deiner Immobilien zu leben und so finanzielle Freiheit zu erreichen.

Du möchtest dich noch tiefer mit Immobilien als Kapitalanlage zu beschäftigen? Dann schaue dir als Nächstes gerne auch den Artikel Grundlagen des Immobilieninvestments: Was du als Anfänger wissen solltest, bevor du in Immobilien investierst hier auf dem Blog an, oder melde dich zu meinem kostenlosen 21 Tage E-Mail Kurs an, wo ich dir in 21 kleinen Lektionen alles Wichtige zeige und dich auf dem Weg zu deiner ersten Immobilie begleite.

2 Gedanken zu „Immobilien Cashflow berechnen: eine Schritt-für-Schritt-Anleitung“

Hallo,

in dem Abschnitt „Beispielrechnung: Cashflow-Berechnung mit den Tools“ ist ein Fehler bei der Cashflowberechnung, bei „Zu versteuernder Cashflow“. Es müssen 400€, und nicht 200€ sein. Rechnung:

1650€ Warmmiete – 400€ Bewirt.K. – 700€ Zinsen – 350€ Abschreibung = 200€.

Hallo Oliver,

danke für deinen Kommentar und den Hinweis! Zur Sicherheit: Meinst du die Rechnung in dem Screenshot vom Kalkulationstool?

Falls ja: jein 🙂

Im Tool rechne ich mit einer Instandhaltungsrücklage. Im Beispiel vom Screenshot sind das 160€ Instandhaltungsrücklage fürs Gemeinschaftseigentum und 40€ Instandhaltungsrücklage für deine eigene Wohnung. Diese Rücklage wird aber ja erst steuerlich wirksam, wenn man sie auch wirklich ausgibt. Das reine Ansparen kann man noch nicht steuerlich absetzen.

Im Mittel gibst du das, was du als Erhaltungsrücklage ansparst, natürlich auch aus, aber im ersten Schritt sparst du das Geld erst einmal, weswegen ich es *nicht* in die steuerlichen Kosten inkludiert habe. Ich wollte hier lieber eine konservative Rechnung aufmachen, da die Instandhaltungsrücklage, gerade für deine eigene Wohnung, ja oft erst nach Jahren „auf einen Schlag“ und bei einer größeren Renovierung wirklich ausgegeben wird.

Man kann denke ich in beide Richtungen argumentieren, wollte aber, wie gesagt, im Tool lieber eine zu konservative als zu optimistische Rechnung aufmachen. Daher der um 200€ höhere zu versteuernde Cashflow.